顯示技術

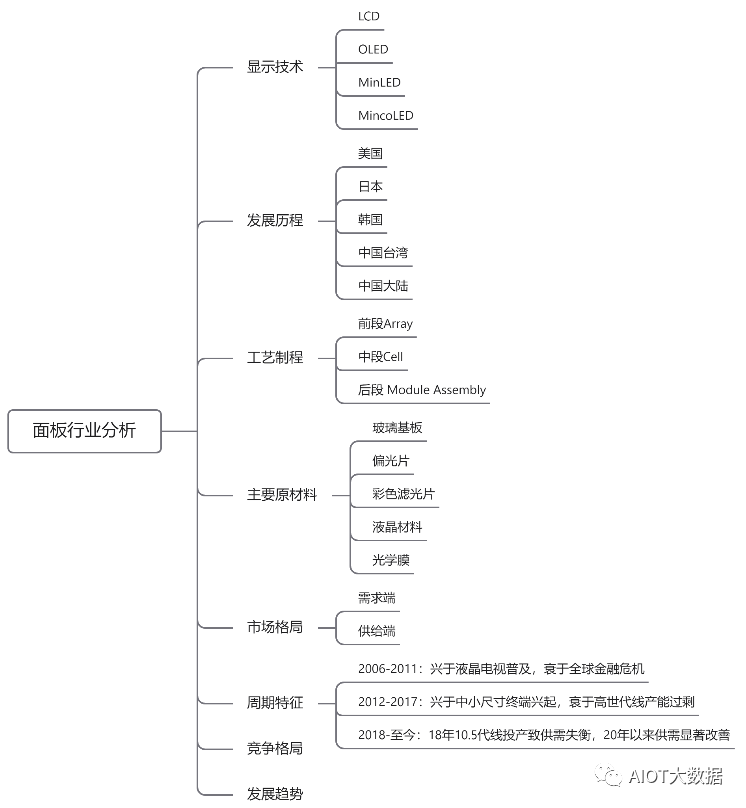

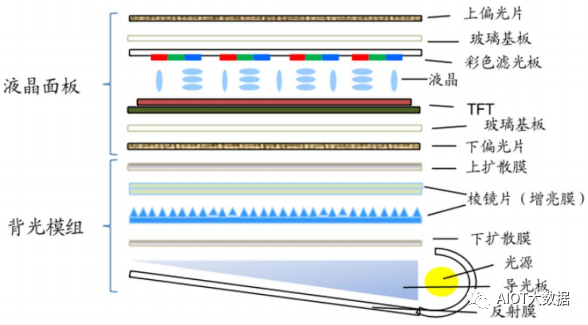

現代顯示技術主要分為陰極射線管(CRT)和平板顯示技術(FPD)。CRT顯示器體積大、能耗、輻射較高,畫面顯示存在閃爍現象。隨著材料技術的發展,CRT顯示不斷減少,當前平板顯示技術已取代CRT成為全球主流的顯示技術。根據技術特點劃分,平板顯示技術(FPD)主要包括液晶顯示(LCD)、有機發光二極管顯示(OLED)等顯示技術。

圖1:平板顯示技術(FPD)

來源:通聯數據,善金資本

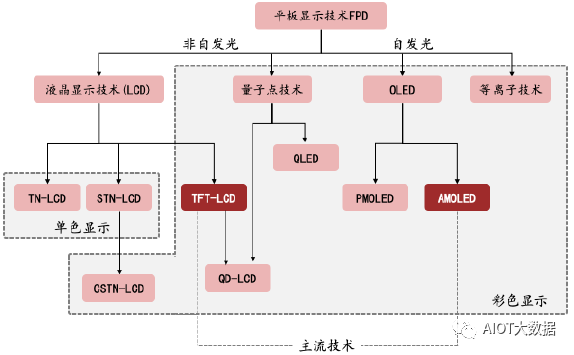

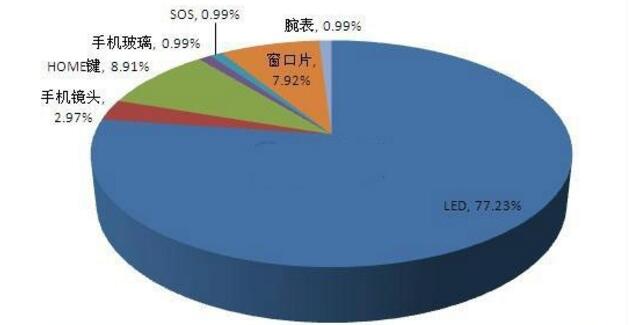

目前LCD市場占比約為65%;OLED市場占比約為28%,激光顯示約為6%,其他顯示技術則基本處于前期發展階段。

圖2:當前主流顯示技術市場占比

來源:通聯數據,善金資本

1.1 LCD

LCD是目前平板顯示技術中發展最成熟、應用最廣泛的顯示技術,主要應用于電視、顯示器、筆記本電腦、平板電腦、智能手機等領域。

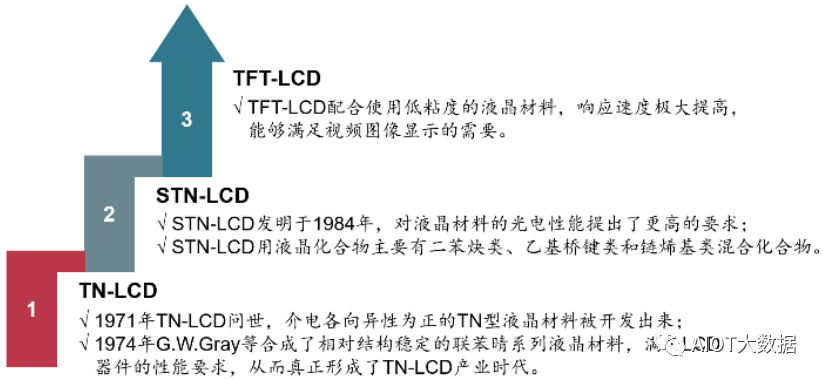

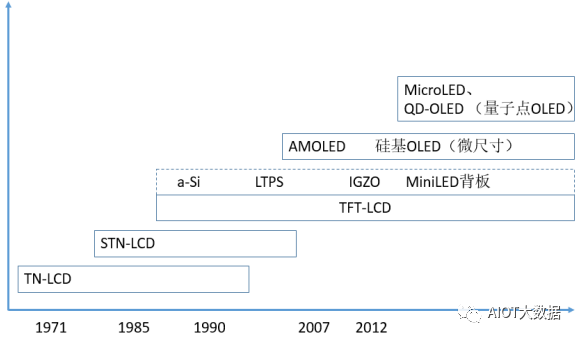

LCD 發展早期的被動矩陣的扭曲向列型液晶顯示器 (Twisted Nematic LCD, TN-LCD)和超扭曲向列型液晶顯示器 STN-LCD(Super Twisted Nematic LCD, STN-LCD)技術已逐步被淘汰。

TN-LCD的最大特點就如同其名稱【扭曲向列】一般,其液晶分子從最上層到最下層的排列方向恰好是呈90度的3D螺旋狀。TN-LCD的出現奠定了現今LCD發展的主要方式,但是由于TN-LCD具有兩個重大缺點,那就是無法呈現黑、白兩色以外色調,以及當液晶顯示器越做越大時其對比度會越來越差。

STN-LCD的出現是為了改善TN-LCD對比不佳的問題,最大差別點在于液晶分子扭轉角度不同以及在玻璃基板的配合層有預傾角度,其液晶分子從最上層到最下層的排列方向恰好是180度至260度的3D螺旋狀。但是,STN-LCD雖然改善了TN-LCD的對比問題,其顏色的表現依然無法獲得較好的解決,STN-LCD的顏色除了黑、白兩個色調外,就只有橘色和黃綠色等少數顏色,對于色彩的表達仍然無法達到全彩的要求,因此仍然不是一個完善的解決方式。

目前市場上所謂的LCD主要指的是主動矩陣式的薄膜晶體管液晶顯示器(TFT-LCD),包括了薄膜晶體管(TFT)和液晶顯示(LCD)兩項技術,即由薄膜晶體管控制的液晶顯示。

TFT液晶顯示技術采用了“主動矩陣(Actice Matrix)”的方式來驅動。方法是利用薄膜技術所做成的電晶體電極,利用掃描的方法“主動地”控制任意一個顯示點的開與關。光源照射時先通過下偏光板向上透出,借助液晶分子傳導光線。電極導通時,液晶分子就像TN液晶的排列狀態一樣會發生改變,也通過遮光和透光來達到顯示的目的。由于FET晶體管具有電容效應,能夠保持電位狀態,已經透光的液晶分子會一直保持這種狀態,直到FET電極下一次再加電改變其排列方式為止。而TN型液晶就沒有這個特性,液晶分子一旦沒有加以電場,立刻就返回原來的狀態,這是TFT液晶和TN液晶顯示原理的最大不同。

1.1.1 基本構成

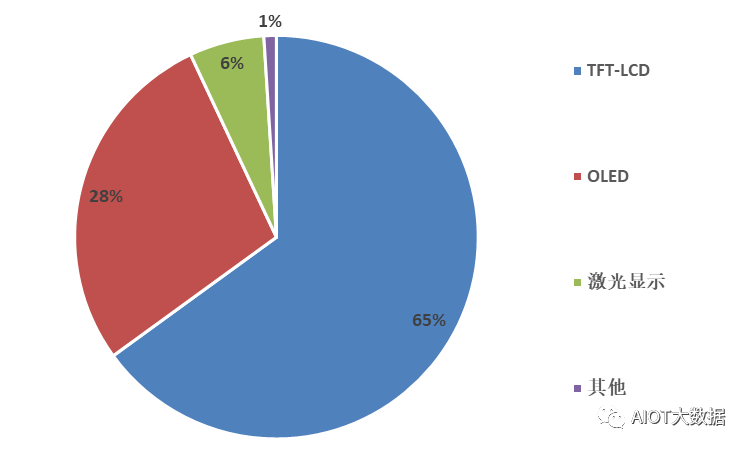

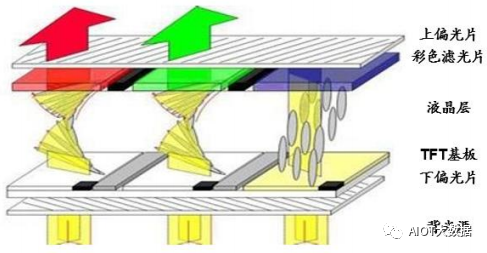

TFT-LCD 顯示模組主要由液晶面板(Panel)、驅動電路和背光源(Back Light)組成。

在液晶面板中,兩片平行的玻璃基板中間放置液晶盒,上層玻璃基板的上方為偏光片(Polarizer),下方為彩色濾光片(Color Filter, CF);下層玻璃基板的上方貼有薄膜晶體管(TFT),下方為偏光片。

液晶顯示的原理是利用液晶翻轉形成灰階圖像,然后在憑借濾色膜形成彩色的圖像。而液晶分子本身并不會發光。所以液晶面板的背部需要有背光,這才可以形成我們看到的圖像。背光源的作用是為液晶顯示屏提供一個面內亮度均勻分布的背景光源;彩色濾光片給予每一個畫素特定的一個顏色,呈現岀面板前端影像。

驅動電路則在通電后向顯示屏提供各種顯示畫面的信息。

圖3:LCD面板的組成結構

來源:WitsView,善金資本

1.1.2 顯示原理

液晶的物理特性是:當通電時導通,排列變的有秩序,使光線容易通過;不通電時排列混亂,阻止光線通過。讓液晶如閘門般地阻隔或讓光線穿透。

大多數液晶都屬于有機復合物,由長棒狀的分子構成。在自然狀態下,這些棒狀分子的長軸大致平行。當光束通過這層液晶時,液晶本身會排排站立或扭轉呈不規則狀,因而阻隔或使光束順利通過。

驅動電路提供顯示畫面的信息,背光源向顯示屏發出亮度分布均勻的光源;偏光片將不具偏極性的自然光轉化為偏振光,TFT薄膜晶體管通過改變信號與電壓來控制液晶分子的轉動方向,從而達到控制每個像素點偏振光出射與否而達到顯示目的;彩色濾光片使每個像素包含紅藍綠三原色,從而使其呈現出某一特定的顏色,這些不同顏色的像素呈現出來的就是面板前端的圖像。

圖4:TFT-LCD 顯示原理示意圖

來源:超能網,善金資本

1.1.3 液晶顯示視角技術

液晶顯示視角技術主要和液晶分子排列方式有關,按照液晶層液晶分子的排列方式差異,TFT-LCD可分為TN、VA、IPS 三種。

圖5:TFT-LCD 按液晶分子的排列方式: TN、VA、IPS

來源:Eizo Japan,善金資本

扭曲向列型TN(Twisted Nematic)優點是成本低、反應速度快,缺點是色彩還原不夠準確、可視角度小;垂直排列型VA(Vertical Alignment,俗稱“軟屏”)優點是對比度高,缺點是與 TN 相比反應略慢、成本與TN相比較高;橫向電場效應顯示技術IPS(In-Plane-Switching, 平面轉換,俗稱“硬屏”)優點是可視角度佳、耗電低、適合觸控式屏幕,缺點是反應速度慢、成本高。

圖6:TN、VA、IPS型TFT-LCD面板對比

來源:Eizo Japan,善金資本

目前主流的液晶顯示視角技術是IPS和VA兩大陣營。IPS和VA都屬于廣視角技術,而TN為非廣視角技術。三星顯示(SDC)、TCL華星、友達、夏普、中電熊貓等為VA陣營企業。京東方是IPS陣營最大的供應商。

1.1.4 背板材料

根據TFT溝道層半導體基底材料(背板材料)主要有三種,分別是 a-Si(非晶硅)、LTPS(低溫多晶硅)和 IGZO(銦鎵鋅氧化物)。

早期TFT-LCD以a-Si基底材料為主,但a-Si電子遷移率較低,LTPS 和 IGZO 材料可以大幅提高電子遷移率,從而能夠更好地實現高分辨率、高亮度、窄邊框、低功耗等顯示性能,但IGZO 對水和氧敏感,成膜難度較大,主要應用于高端筆記本電腦和高端平板電腦市場;LTPS 需要離子注入和快速退火工藝,較難生產中大尺寸面板,主要應用于智能手機市場。

圖7:不同背板材料對比

來源:公開資料,善金資本

(1)a-Si 技術成熟,適用于所有產品市場

a-Si技術是指使用a-Si作為基底材料進行微電子精細加工的技術,在液晶技術發展初期被廣泛使用。

a-Si技術由于成熟穩定,成本較低,可在所有尺寸產品上實現較高的良率,達到主流顯示性能,因此適用于所有產品市場,是電視、桌上型顯示器、筆記本電腦、車載顯示等大部分主要產品市場的主流技術,并在手機市場具備高性價比優勢。

其缺點是色彩飽和度、清晰度等顯示效果不佳,目前應用領域已經退居中低端智能手機以及車載等專顯市場。

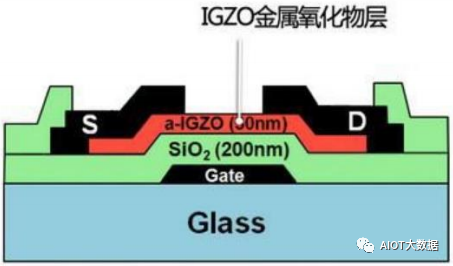

(2)IGZO可以用于大小尺寸

IGZO(Indium Gallium Zinc Oxide)為氧化銦鎵鋅的縮寫,它是一種薄膜電晶體技術,是指在TFT-LCD主動層之上,打上一層金屬氧化物。研究發現一系列的金屬氧化物有著類似的性能,因此統稱為 Oxide TFT,IGZO 是這些技術中的一種。

夏普(Sharp)于2012年3月成為全球第一家在液晶面板上采用IGZO技術并進行量產的廠商,而近幾年來夏普的 IGZO 技術持續進化,目前已宣布完成第 5 代 IGZO 的研發,將更省電,支持 8K并可應用于OLED 面板上。

IGZO制程溫度低,可以采用透明基材制作底發射結構,可制作大尺寸包括柔性 OLED 產品,對于頭部廠商而言是關鍵的技術方向。

圖8:IGZO 是指在TFT-LCD主動層之上,打上一層金屬氧化物

來源:電子發燒友,善金資本

(3)LTPS只能用于小尺寸

LTPS是指非晶硅經過鐳射光均勻照射后,吸收內部原子發生能級躍遷、形變成為多晶結構的技術。LTPS雖性能不及OLED,然較a-Si增加了激光晶化過程,使a-Si變成體積更小、電子遷移速率更高的p-Si(多晶硅),因此較a-Si技術而言解析度更高,開口率更高從而亮度更高,且重量更輕、厚度更薄,目前被廣泛用于中高端手機、VR/AR、智能可穿戴等小尺寸顯示領域。

現有的柔性屏產品大多采用LTPS技術制造。LTPS技術盡管擁有很高的載流子遷移率,但一方面由于激光退火工藝等原因難以應用在高世代線,且均一性較差;另一方面,較高的工藝溫度(≥450℃)對基板材料的 CTE(熱膨脹系數)要求過高,只能采用頂發射結構。透明金屬陰極的電阻過大,很難制作大尺寸,因此僅用于小尺寸。

(4)LTPO:LTPS 和氧化物的集合體,蘋果主導該技術

LTPO是LTPS和氧化物的集合體。

蘋果擁有LTPO的多項專利技術,蘋果利用IGZO的快速開關與低漏電特性,改良LTPS背板技術,讓LTPS與IGZO線路混和使用組合成新型的 LTPO(低溫多晶氧化物)背板技術,2019 年9月首次成功應用在新一代蘋果手表Apple Watch Series 5上,取得了顯示與功耗的平衡。據報道,蘋果將在2021年至少兩款iPhone 機型中采用低功耗 LTPO背板技術的OLED顯示屏。

1.1.5 玻璃基板

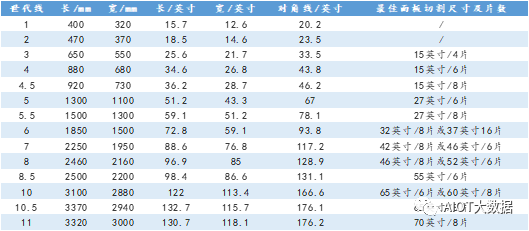

根據所使用的玻璃基板尺寸大小,TFT-LCD生產線可劃分為不同的世代數。一般來說,LCD 產線的世代數越高代表其玻璃基板尺寸越大,對應的產能面積也越大,技術水平要求也更高。

面板廠商選擇建設的生產線的世代數主要根據面板終端應用產品決定,應用產品尺寸越大,達到經濟切割所需要的生產線世代數越高。隨著各應用領域尤其是液晶電視對大尺寸屏幕的需求持續增加,生產線世代數也相應提高。通常將6代及以上適宜切割大尺寸電視面板的產線稱為高世代線。

圖9:各世代線的玻璃基板尺寸數據及最佳面板切割尺寸

來源:群智咨詢,善金資本

1.1.6 背光技術

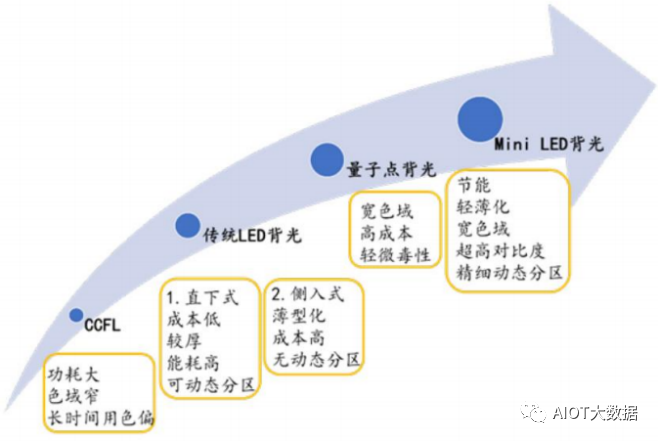

伴隨著顯示技術的革新,顯示屏背光也隨之進步,縱觀整個顯示背光技術的發展,一共經歷了CCFL(冷陰極燈管)、傳統LED背光、量子點背光及 MiniLED 背光等技術節點。根據 TrendForce LED研究預估,至2023年 MiniLED 背光產值將達3.4億美元(僅 MiniLED 背光產值,不含其他驅動IC與背板)。

圖10:LCD背光技術的發展路線

來源:公開資料,善金資本

背光技術的好壞,對于液晶顯示設備的影響非常突出,主要表現在三個方面:(1)耗電效果的不同。液晶面板最開始使用的CCFL背光能耗較高,后期使用的LED背光更節能;(2)體積不同。初期的液晶顯示都比較厚,基本是5厘米的厚度都算是輕薄的了。如今顯示器的厚度則是2厘米就夠了,輕薄邊框部分甚至只有1厘米。(3)色彩效果的不同。CCFL背光由于色彩比較亂,所以色域沒有辦法提高太多,而LED背光很多時候是利用藍色LED混合熒光粉形成的白光,所以在紅色和綠色的表現上也稍差一些。如今使用的量子點背光,利用藍色LED刺激RGB的量子點材料發光,背光系統中有天然的紅綠藍三色,色彩非常的純凈。

(1)量子點背光技術

量子點(Quantum dots,QDs)又稱為半導體納米晶體,量子點由有限數目的原子組成,三個維度尺寸均在納米數量級。量子點一般為球形或類球形,是由半導體材料(通常由IIB~ⅥA 或 IIIA~VA 元素組成)制成的、穩定直徑在2~20nm的納米粒子。

量子點顯示的技術分為電致發光與光致發光兩種。(1)電致發光,就是量子點材料在電場驅動下發出不同顏色的光,基于此可以制備量子點發光二極管(QLED)。QLED 的顯示原理與 OLED 類似,然而囿于量子點材料的特性,QLED 器件只能通過噴墨打印等濕法工藝來制備,目前在設備、工藝等方面的瓶頸尚未突破,因而 QLED 真正產業化尚需時日。(2)目前商業化的量子點顯示器是基于光致發光原理,屬于量子點背光技術(QD-BLU)與液晶顯示相結合的產物,即量子點背光液晶顯示器(QD-LCD)。在消費市場上,采用該類顯示器的電視一般被稱作帶量子點電視、量子點電視或 QLED 電視。

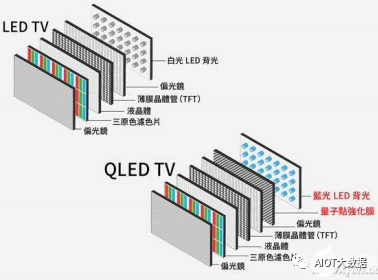

圖11:QLED 電視與 LED 背光 LCD 電視的區別

來源:公開資料,善金資本

2011年三星開始研究QLED技術,2012年Nanosys與3M聯合開發,將量子點材料包覆在兩層PET膜之間得到量子點膜。2015年,中國家用電器博覽會上TCL推出全球首款量子點 QLED 電視產品,隨后三星也于2017 年推出QLED電視。目前QLED離真正商用還有一定的距離,市場上的產品多是背光源發光的量子點液晶電視(QD-LCD),但滲透率不斷提高。

2019年,全球量子點電視(為市場俗稱,實際為 QD-LCD 電視)銷量為600萬臺,其中三星占532萬臺,占比 88.7%。據專業數據機構“中怡康”調研結果顯示,2019 年國內量子點電視銷量是OLED電視的2.5倍,而75 吋以上的大屏電視中,量子點電視更是 OLED 電視的 12 倍。可見,量子點電視已經成為新一代電視的主流選擇。量子點電視能夠超越 OLED 電視的主要原因是量子點電視的顯示效果更好且使用壽命更長,而價格遠低于OLED電視。可見,量子點電視已經在全球電視市場中占據了一席之地,且在快速滲透。

(2)MiniLED背光技術

MiniLED又稱次毫米發光二極管,一般認為是晶粒尺寸介于100-200微米之間的LED。MiniLED 既可用于直顯,也可以用于背光,不過當前MiniLED背光技術相對MiniLED直顯更成熟。

“LCD + mini LED”的背光技術采用的是直下式LED背光方式,具有區域亮度可調、顯色性和對比度更高的優點。Mini-LED 可克服傳統LED黑白像素間漏光比較嚴重的問題,同時作為小間距 LED 背光基礎上的改良版本,無需克服巨量轉移的技術門檻,技術難度較低更容易實現量產,能夠以更低的成本實現可比擬 OLED 面板的顯示效果,而且壽命更長、功耗更低。

對于miniLED,其背板材料的應用正從PCB背板方案向玻璃基過渡。前期三星、 蘋果等廠商均采用了PCB背板方案的 miniLED,并推出了The Wall等令人驚艷的產品。不過 PCB 背板 Mini-LED 方案有較為明顯的缺陷,限制了其進一步推廣:PCB背板SMT工序存在尺寸限制,做大尺寸方案只能拼接背板,降低了良率;PCB 背板比較厚,由于 PCB 背板的散熱不佳,所以背板和偏光片之間要留有距離;且PCB 背板方案較貴。

為推動 MiniLED 普及,華星光電及京東方開辟了全新的路線,即玻璃基 MiniLED。TCL是目前唯一正式發售MiniLED電視(面板為華星光電供貨)的廠商,55英寸6系列4K電視售價699美金,65英寸6系列4K電視售價999美金。京東方稱,玻璃基 MiniLED 背光產品將在2020Q4量產,其下游品牌客戶均在積極預備MiniLED背光產品,公司玻璃基MiniLED背光早期將主要應用于TV等中大尺寸產品。

1.2 OLED

相較于LCD,OLED自發光不需要背光源,因此更為省電。OLED每個像素能做到自發光,因此具備更高的對比度和更好的色彩還原效果。

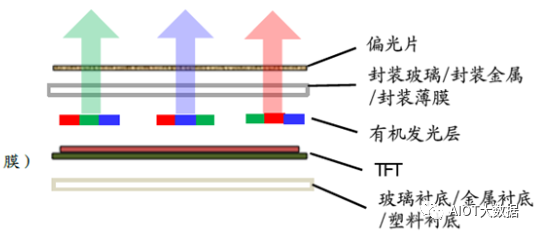

圖12:AMOLED顯示原理

來源:公開資料,善金資本

沒有背光源的OLED也能做到更薄,符合智能終端輕薄化的趨勢。這些特性都使OLED在逐步替代LCD屏。

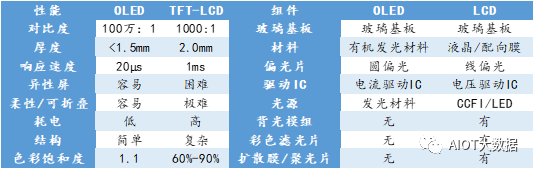

圖13:OLED與LCD性能及組件對比

來源:IHS,善金資本

OLED主要應用領域包括智能手機、電視、可穿戴設備和VR/AR等。

近年來,OLED在中小尺寸(手機、手表)中的滲透率逐漸提升,據IHS,近幾年全球智能手機銷量約在14億部左右,OLED滲透率約40%,智能手機仍是OLED面板最主要的應用方向,收入占高端可穿戴裝備(手表、手環)主流也是 OLED。

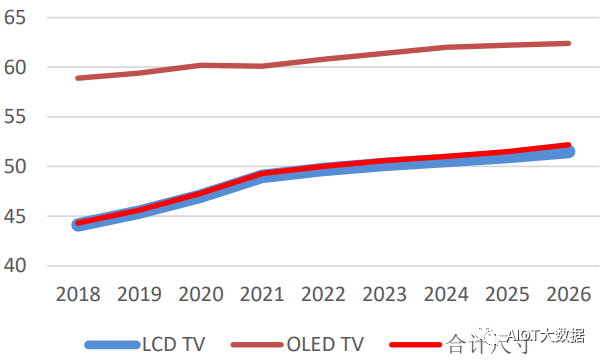

但在大尺寸領域仍以LCD為主,全球2.2億部TV銷量,2018/2019年OLED電視出貨量250/350萬部,滲透率為1~2%,滲透率較低的原因是成本較高,據Witsview,OLED價格和成本與液晶差距在5-7倍。在OLED制備工藝中,其對屏幕發光均勻性、壽命及性能要求隨著尺寸的增加,成本呈指數性增加。

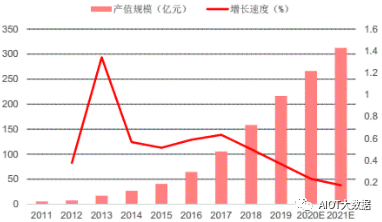

OLED作為新一代顯示技術,顯示結構簡單(少了背光模組、彩色濾光片等結構)、耗材環保,且OLED顯示具有柔性可卷曲的特點,更方便運輸和安裝,突破尺寸的限制,規模化量產后更有可能具備低成本普及的優勢。未來隨著OLED產能釋放,折舊費用的單位成本將隨著量產的規模效應而減少,同時技術成熟帶動產品良率提升,OLED面板成本有望迎來快速下降。據DSCC報告,2019年三星7.3英寸的可折疊柔性OLED面板的成本接近180美元,到2022年成本有望將降至90美元左右,降幅約為50%。隨著0LED的不斷發展,國內廠商在0LED方面的持續發力,未來0LFD在除智能手機外的應用領域可能出現較大的增長。

圖14:2011-2021E OLED產值規模及增長速度

來源:IHS,中信建投

根據結構和驅動方式的不同,OLED顯示屏可劃分為無源矩陣OLED(PMOLED)和有源矩陣OLED (AMOLED)兩類。PMOLED又被稱為被動矩陣有機電激發光二極管,PMOLED和STN-LCD的發光原理類似,而AMOLED也叫主動式有機電激發光二極管,AMOLED也就如同TFT-LCD。PMOLED不適合用于顯示動態影像,因為反應速度相對緩慢,但非常節能;AMOLED的特點是反應速度快,可用于大尺寸的電視面板,缺點就是耗電量大。

PMOLED單純地以陰極、陽極構成矩陣狀,以掃描方式點亮陣列中的像素,每個像素都是操作在短脈沖模式下,為瞬間高亮度發光,優點是結構簡單,可以有效降低制造成本,然而驅動電壓高,使PMOLED不適合應用在大尺寸與高分辨率面板上,在顯示簡單的微型設備方面具有極大發展潛力,PMOLED會出現耗電量大、壽命降低的問題,產品尺寸局限于約5寸以內,與現在的發展趨勢有所出入。

AMOLED每個像素都配備由一個電荷存儲電容和一個薄膜開關晶體管(TFT),這種驅動技術是使用TFT陣列來控制像素發光,由于存在能夠存儲電荷的電容,掃描過后像素仍然能夠保持原有的亮度,并且很容易將驅動電路陣列與顯示屏集成在同一塊基板上,實現高度集成的柔性屏幕。優點是驅動電壓低,發光元件壽命長。作為未來主流的顯示技術,制造工藝復雜,現階段成本較高。

AMOLED面板的市場需求目前主要以智能手機為主,從2017年iPhone x開始進入快速爆發期,目前AMOLED面板已基本成為各品牌企業高端手機的基本配置。同時受到折疊屏、柔性屏等新型手機形態的涌現,柔性 AMOLED面板市場出現新的快速增長點。此外,隨著面板產能和良率的提升,AMOLED面板成本進一步降低,將逐漸向中低端手機市場滲透。在智能穿戴領域,預計到2022年, AMOLED由于對比度高、色彩鮮艷、可制備柔性、曲面等特點,滲透率將迅速提升至40%以上。在電視領域,預計到2022年,全球OLED電視面板的規模將達到750萬臺,滲透率提升到3%。

(1)WOLED(白光OLED)

LG的OLED 電視其實并不是完全形態的OLED面板。OLED是所有子像素都會自發光,但是在LG的OLED面板中,只有白色是自發光,而其他顏色和普通的LED電視一樣,是由彩色濾光片過濾出來的,所以LG的OLED技術又被稱為WOLED,離真正的全子像素自發光的距離還很遠。但即使如此,LG的OLED面板以及各家的OLED電視在效果上已經遠遠超過了普通的LED 電視。

由于價格高昂及燒屏等技術缺陷,2019 年,LG OLED 面板的電視,一共銷售了300萬臺,僅占全球電視銷量(2.4億臺)的1.25%,其中 LG 自己出售了超過150萬臺以上,其他廠商的 OLED電視可謂銷量寥寥。同時全球最大的幾家電視廠商中,三星和TCL都不會采用LG的OLED 面板,海信也只有兩款OLED電視。這幾家公司都將寶押在更新的技術上,特別是三星和 TCL,未來的主流電視可能會采用QD-OLED面板。

(2)QD-OLED(量子點OLED)

OLED的制作方式分為蒸鍍和印刷(噴墨打印)模式,印刷(噴墨打印)模式包括 QD-OLED (量子點OLED)和IJP-OLED(印刷式OLED)。

QD-OLED本質還是OLED技術,不過和LG的WOLED只有白色像素自發光相比,它所有的子像素都可以自發光,效果顯然要強于目前LG的OLED。另外,QD-OLED在發光材料上使用了量子點技術,所以它在色彩部分的效果甚至比真正意義上的OLED更強,算是一種增強版的OLED技術,就類似于現在QLED是LED的一種增強技術一樣。

目前在量子點技術上支持最多的是電視市占率第一的三星,而 QD-OLED 也是由三星主導。2019年10月宣布其投資量子點技術OLED面板的計劃以來,三星已經完成了QD-OLED生產線的無塵化建設,同時也關閉了一些LCD面板生產線。如今,三星顯示已經確認將于2021年開始生產具有量子點技術的 OLED 面板,面板的使用方為TCL電視,三星電子暫不采用該類面板。

(3)IJP-OLED(印刷式 OLED)

蒸鍍 OLED 技術更成熟,顯示效果更優;印刷式最大的優點則是成本較蒸鍍式大幅降低,技術研發還不夠成熟,還有很長的路要走。主要推動方為TCL科技和京東方。

TCL科技:與JOLED合作開發具備柔性、可卷繞特質的中大尺寸噴墨印刷 OLED。報道稱,2021年TCL 8.5 代噴墨印刷 OLED 動工。一般情況下18個月后產線點亮。TCL稱,該產線有望成為全球首條量產的8.5代印刷OLED產線。

京東方:2019年12月發布全球首款55英寸8K印刷式OLED屏,對比度為10萬:1,低于蒸鍍OLED(由LGD公司主推)的100萬:1。京東方對此解釋稱,印刷式OLED本身仍在改進中,技術進步需要一個過程。

1.3 MiniLED

MiniLED 既可用于背光亦可用于直顯,不過當前 MiniLED 背光技術相對更成熟。Mini LED背光技術將以成本和效果相平衡的方式,切入傳統LED背光的LCD電視與高價高端OLED電視之間的廣闊市場,而Mini LED直顯將主要占據超高端顯示市場和商用市場。

MiniLED 直顯顯示屏已經開始逐步應用于交通管理指揮中心、安防監控中心等商顯領域,市場規模不大。據統計,2019年全球P1.0以下的LED顯示屏產品市場需求僅為10-20億元之間,在整體顯示屏規模占比不足5%,價格昂貴是普及速度緩慢的主要原因。

從產品尺寸來看,MiniLED 直接顯示屏產品對應著110寸以上的顯示市場,而MiniLED的背光產品主要集中在110寸以下的顯示領域,應用場景包括電視、手機、電競、車載LCD背光等。搭載MiniLED背光的TV價格定位理論上應該是在普通的LCD屏幕和OLED屏幕之間,但是從產業早期成本來看,大量的集中研發投入和專用性設備和材料的投入,在有限的產量進行攤銷的話,平均成本居高不下。

為推動產業發展,行業龍頭三星計劃2021年推出MiniLED背光電視,規劃出貨量300萬臺,成為量產先鋒。預計2021,MiniLED背光電視全球出貨量為100~200萬臺。作為試圖搭便車的產業跟隨者,京東方預計也將在近期量產MiniLED 背光產品,LG、TCL、康佳和創維預計也將發布 MiniLED 背光產品。

1.4 MircoLED

MicroLED號稱終極顯示技術,可提供與OLED媲美的完美色彩卻沒有燒屏的危險,而且與任何其他顯示技術相比都具有更高的亮度。與 LCD或OLED相比,MicroLED顯示器結構更簡單,也更薄。但目前還面臨較多技術難題(巨量轉移、背板、驅動、芯片、檢測及維修等技術的困難性)與極其昂貴的成本。

TrendForce集邦咨詢光電研究處分析,現階段許多廠商所宣稱的MicroLED電視或大型顯示器多半搭配傳統被動式(PM)的驅動方式。未來將朝向更有競爭力的主動式驅動(AM)方案,并使用 TFT玻璃背板制程,達到定址控制像素的目的,電路設計比較簡單,所使用的布線空間也比較少,才能夠滿足 MicroLED 電視的高分辨率規格需求。

包括韓國的三星與 LG,臺灣地區的群創、友達,以及中國大陸的天馬、華星光電等公司都已經展示過 AM 驅動的相關顯示器應用。至于在全彩化的部分,三星則是與臺灣地區的錼創合作,采用RGB LED 芯片來實現全彩化的Micro LED 顯示器。而面板廠商如友達與群創,則采用了藍光芯片搭配量子點或是熒光粉的色轉化技術。

02

發展歷程

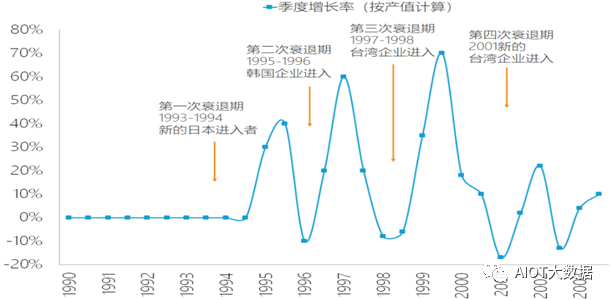

1970年代美國企業發明了液晶顯示技術但最終“半途而廢”,1990年代初日本企業率先實現TFT-LCD的產業化,20世紀90年代末以三星、LG為代表的韓國企業進行大規模的逆周期投資,2000年代初中國臺灣企業借助日本企業的技術轉讓大規模投資LCD行業,2008年金融危機后中國大陸企業為解決“缺芯少屏”局面對LCD產業進行大規模的逆周期投資,最終實現追趕并全面反超,正是這數次大規模的、集中的、逆周期的投資導致LCD行業在歷史上有較強的周期性。

液晶周期,即一批先驅企業開拓了液晶顯示產品的應用,創造出液晶顯示的市場需求。當產品被市場接受后,一時供不應求,價格上漲,從而吸引新投資、新玩家進入;產能過大又導致了生產過剩、價格下降,造成產業衰退。但價格下降同時也導致了需求擴大——成本下降吸引更多需要顯示器的工業品開始采用“便宜了”的液晶面板,液晶應用范圍擴大。于是再次出現產能不足,引發新一輪投資和企業進入。

圖15:1993-2003年間的液晶周期

來源:《光變:一個企業及其工業史》,善金資本

2.1 美國

在液晶被發現的半個多世紀后,1961年美國無線電公司(Radio Corporation of America, RCA)在實驗室中發現了液晶材料的電光特性并可用于制造顯示設備,經過大量的研究,1968年RCA公司利用液晶的“動態散射”效應制成世界上第一個液晶平板電視模型DSM-LCD,雖然只能顯示靜態的單色圖像,但開創了液晶顯示的時代。

由于液晶平板電視的開發需要漫長的研發迭代周期,短期幾乎看不到產業化的可能性,RCA公司選擇放棄液晶顯示領域的投入,轉而實施多元化戰略,并進入計算機領域向IBM挑戰。

在1968年RCA公司提出的動態散射型液晶顯示器(DSM-LCD)后,美國企業相繼提出扭曲相列型液晶顯示器(TN-LCD)和尚不成熟的薄膜晶體管液晶顯示器(TFT-LCD),但由于項目投入大、風險高等種種原因,涉及過液晶顯示技術的美國企業 RCA、羅克韋爾、西屋電氣、摩托羅拉、AT&T、通用電氣、施樂和惠普都先后放棄了平板顯示技術的開發,而TFT-LCD 技術最終也沒有在美國實現產業化。

2.2 日本

在美國進行早期液晶顯示技術的研究時,尤其是 RCA 公司發布世界上首臺液晶顯示器后, 日本企業就對液晶顯示技術產生了濃厚的興趣并進行跟蹤研究。【早在1968年美國RCA實驗室公布LCD成果時,正在美國IBM實驗室工作的日本物理學家江崎玲於奈(1973年獲諾貝爾物理學獎),就將這一技術介紹給了日本重點大學和大公司,引起日本產業界的關注。當時的日本正處于二戰后經濟崛起的黃金年代,對新技術有著異常的敏感性。小林駿介等日本學者獲得信息后,在1969年就到美國學習,回到日本后開始液晶基礎研究,由此被稱為“日本液晶之父”】

1968-1997年,以精工、夏普為代表的日本企業投入大量資金,率先進行LCD顯示的大規模工業化生產,推動TFT-LCD技術快速成熟,日本也成為LCD面板產業的先行者并壟斷關鍵核心技術和標準。

1990年代初日本NEC、IBM和東芝的合資企業 DTI、夏普相繼開動了各自的第一條大尺寸彩色TFT-LCD的量產線(1990 年代初10英寸左右的顯示屏稱為“大尺寸”)。

由于設備方面的原因,1992年量產初期良率低于10%;在克服重重困難后,1996年這批企業的良率上升至80%以上。1991-1996年,全球至少有25條TFT-LCD生產線建成,其中21條在日本。伴隨著TFT-LCD工業在日本的建立,日本也發展出一大批平板顯示的上下游企業,如旭硝子和電氣硝子生產玻璃基板,尼康和佳能的掃描式***和步進式***,NEC-安內華制造干刻機設備,日東電工做彩膜和偏光片,大日本印刷株式會社(DNP)和日本凸版印刷株式會社(TOPPAN)提供先進的印刷設備等。

雖然日本企業率先實現了TFT-LCD的大批量生產,但產業鏈得以形成、量產得以實現是多個國家企業共同努力的結果。雖然美國企業對TFT-LCD的研發“半途而廢”,但以康寧公司(供應玻璃基板)、應用材料公司(供應化學氣相沉積CVD設備)、蘋果公司和IBM公司(生產使用液晶顯示屏的筆記本電腦)等為代表的美國企業,迅速進入并參與以日本為聚集地的TFT-LCD產業鏈,與日本的夏普、東芝等面板制造企業合作,成為推動TFT-LCD工業孕育和崛起的重要力量。

2.3 韓國

在液晶產業的第一個衰退期(1993-1994年),以三星、LG、現代為代表的韓國企業雇傭過剩的日本工程師,獲得液晶顯示相關的技術能力;在液晶產業的第二個衰退期 (1995-1996年),韓國企業開始進行大規模的逆周期投資,正式進入TFT-LCD行業。在1997年亞洲金融危機后,韓國企業繼續堅持逆周期投資的戰略,進一步加大在LCD領域的投資,率先建設新世代的生產線。在忍受了多年的虧損后,三星、LG 脫穎而出,20世紀末在市場份額、技術水平等方面實現了對于日本企業的反超。

2001年三星、LG率先建設第5代生產線,推動TFT-LCD 應用于電視領域,成為韓國在TFT-LCD領域超越日本的分水嶺。日本是TFT-LCD面板應用于筆記本電腦的先行者,但由于當時日本企業不相信5代線擁有足夠大的市場,而且認為5代線已經達到液晶工業的物理極限,進而忽視了在5代線及更高世代線的研發。三星、LG 率先建成5代線,推動TFT-LCD應用于大尺寸筆記本電腦、桌面電腦及大尺寸電視領域,之后三星、LG 繼續加碼7代、7.5代、8代線等高世代線的建設,取得了較大的競爭優勢。

2.4 中國臺灣

1997年亞洲金融危機導致液晶產業陷入第三個衰退期(1997-1998年),面對亞洲金融危 機、液晶衰退周期以及大規模逆周期投資的韓國競爭者,日本企業開始將TFT-LCD的制造技術轉讓給臺灣企業,一方面可以獲得可觀的技術轉讓費,另一方面可以避免巨額投資的虧損風險。1998年中華映管、達基、奇美、聯友光電、瀚宇彩晶等臺灣企業相繼獲得日本企業的技術許可并開始建設TFT-LCD產線;在液晶產業的第四個衰退期(2000-2001年),廣輝、群創、統寶等新一批臺灣企業進入液晶顯示行業。

臺灣面板產業多5代線和6代線,大部分臺灣企業無力向更高世代線擴張。2008年全球金融危機暴露了臺灣TFT-LCD工業的“脆弱”,臺灣面板產業缺少本地計算機、電視機等下游產業的支撐,在全球金融危機、液晶面板需求不振的背景下,索尼、三星、LG 等日韓企業在 2008 年8月取消了此前向臺灣面板的訂單,臺灣面板企業的生存空間受到嚴重擠壓。2010年以后,隨著中國大陸面板廠商的崛起,臺灣面板產業開始停滯不前。

2.5 中國大陸

中國大陸TFT-LCD產業的發展歷經四個階段。

2.5.1 起步階段:2003-2008

2003-2008年,中國大陸TFT-LCD產業處于技術引進、技術積累的起步階段。隨著平板顯示器逐步替代傳統的彩色顯像管CRT顯示,20世紀以來中國花費20年時間建成的CRT顯示產業被顛覆,中國彩電產業又回到“缺芯少屏”的局面。2002年上海廣電集團和日本NEC合資設立上廣電NEC,建設中國大陸第一條TFT-LCD生產線(第5代),于2004年10月投產;2003年京東方收購韓國現代的液晶顯示器業務(HYDIS公司),在國內自主建設第5代TFT-LCD生產線,于2005年2月投產;隨后龍騰光電、深超光電的第5代TFT-LCD 生產線分別于2006年6月、2008年10月投產,中國擁有4條第5代TFT-LCD生產線。

2.5.2 追趕階段:2009-2017

2009-2017年,中國大陸TFT-LCD產業向高世代擴張,處于技術追趕階段。2009年國務院通過《電子信息產業調整和振興規劃》,將TFT-LCD列入重點任務和重大工程,突破產業瓶頸,完善產業體系。當時政府仍寄希望于與外資或臺灣企業合作,但當時掌握了高世代面板生產技術的三星、LG、夏普、奇美、友達都不愿意向中國大陸轉讓技術或到中國大陸建廠。在此背景下,2009年京東方宣布開始向高世代線擴張,4月在合肥開工建設6代線,8月在北京開工建設8.5代線。在京東方宣布向高世代線擴張后,三星、LG、夏普等廠商的“心態”改變,開始計劃到中國大陸設高世代面板廠。

2009-2017年間,京東方的8.5代線(位于北京,2011年投產)、華星光電的8.5代線(位于深圳,2011年投產)、三星的8.5代線(位于蘇州,2013年投產)、京東方的8.5代線(位于合肥,2014年投產)、LGD的8.5代線(位于廣州,2014年投產)、京東方的8.5代線(位于重慶,2015年投產)、中電熊貓的8.5代線(技術來源于夏普,2015年投產)等高世代線相繼投產,中國 TFT-LCD 產業完成對于韓國、日本的追趕。

2.5.3 反超階段:2018—至今

2018-至今,中國大陸TFT-LCD產業實現全面反超、做大做強。

京東方位于合肥的10.5代TFT-LCD生產線于2015年12月2日動工,于2017年12月20 日提前實現投產,這是全球首條10.5代TFT-LCD生產線,標志著中國TFT-LCD產業已走在世界前列;2017年8月京東方宣布在武漢建設第二條10.5代TFT-LCD生產線,2019年11月正式投產。

除京東方外,華星光電第一條10.5代TFT-LCD生產線于2018年11月投產,同時第二條 10.5代 TFT-LCD 生產線開工建設;CEC、鴻海、惠科的10.5代線處于建設/規劃中。

京東方、華星光電的G10.5/G11高世代線集中投產,不僅使其在65英寸、75英寸等大尺寸電視面板領域更具規模效應,同時也推高了進入行業的資金、技術壁壘,強化其行業競爭力。根據DSCC數據,中國大陸的LCD產能占比由4Q18的42%提升至1Q20的52%,經過十年的發展,以京東方、華星光電為代表的中國大陸LCD廠商已實現全球領先。

03

工藝制程

典型的TFT-LCD面板主要有三段制程。

3.1 前段 Array

TFT玻璃面板為液晶的載體,上面整齊排列著數百萬個TFT和控制液晶區域。液晶分子的運動和排列需要電子驅動,ITO(氧化銦錫,透明導電層)薄膜起到導電的作用。液晶分子排列的不同以及快速的運動變化才能保證每個像素精準顯示相應的顏色,并且圖像的變化精確快速,這就要求對液晶分子控制的精密。

因此,ITO薄膜需要做特殊處理,在TFT玻璃上沉積ITO 薄膜、涂光刻膠、曝光、顯影、蝕刻,最終是為了在TFT玻璃上形成前期設計好的ITO電極圖形,以便在玻璃上控制液晶分子的運動。

前段Array制程設備基本為美日韓企業壟斷,主要供應商為ULVAC(愛發科/日本真空)、東京電子、AKT(AMAT子公司)等半導體設備供應商。ULVAC平板顯示器制造設備包括濺射鍍膜設備、蒸鍍設備、CVD設備、蝕刻設備和離子摻雜機,可用于LCD和OLED的TFT面板制造以及OLED有機發光層沉積。ULVAC 2019年營業總收入20.49億美元,同比下降11.45%,在LCD平板電視制造設備市場份額占全球第一,濺射鍍膜設備在全球市場份額超 80%。目前國內相關設備技術較為落后,無法進入目前的面板生產線。

3.2 中段 Cell

中段 Cell 制程分為 TFT 和 CF(彩色濾光片)兩部分。

前段Array制程的TFT玻璃用離子水洗凈,使用聚酰胺(Polymide)為主要配向膜材料在配向膜為溶液狀態時涂在 TFT 玻璃基板上表面,同時對配向層做固化處理、摩擦,以使液晶分子能夠沿著配向層的摩擦方向排列,保證液晶分子排列的一致性,配向摩擦后將 TFT 玻璃基板清洗,進行密封膠涂布,使TFT玻璃基板能與彩色濾光片粘合固定,同時防止液晶外流。

彩色濾光片的Cell制程也需要配向膜印刷,在濾光片表面的配向膜上進行配向,在彩色濾光片表面噴灑墊料,使 TFT 玻璃基板與彩色濾光片之間有一定的間隔距離。隨后,在 TFT 玻璃基板上已經涂好的密封膠框內注入液晶,在彩色濾光片的玻璃的粘合方向上的邊框涂上導電膠,以保證外部電子能夠流通進入液晶層,根據 TFT 玻璃基板、彩色濾光片上的粘合標記,將兩塊玻璃粘合,通過高溫將粘合材料固化,使上下玻璃貼合穩定。最后,在每塊液晶基板的兩面都貼上偏光片,其中朝外方向貼的是水平偏光片,朝內方向貼的是垂直偏光片。

3.3 后段 Module Assembly

后段Module Assembly(模組組裝)是液晶基板的驅動IC壓合與印刷電路板的整合,將從主控電路接收到的顯示信號傳輸到驅動 IC,驅動液晶分子轉動顯示圖像,最后將背光部分與液晶基板整合。

液晶不會自主發光,因此采用液晶作為顯示介質的顯示設備需要搭配背光系統。背光系統包括背光板、背光源(CCFL或LED)、擴散板(用于將光線分布均勻)、擴散片等等。發光源最早使用的是 CCFL 冷陰極背光燈管,目前已經開始向 LED 背光轉變,而二者均不具備面光源的特性,因此需要導光板、擴散片之類的組件,使線狀或點狀光源的光均勻到整個面,目的是為了讓液晶面板整個面上不同點的發光強度相同,但實際要做到理想狀態非常困難,只能是盡量減少亮度的不均勻性,這對背光系統的設計與做工有很大的考驗。隨著 LED 快速發展,LED作為背光源成本大幅下降,采用側置而非布置于背板上的方式可以減少 LED 晶粒采用的數量。

04

主要原材料

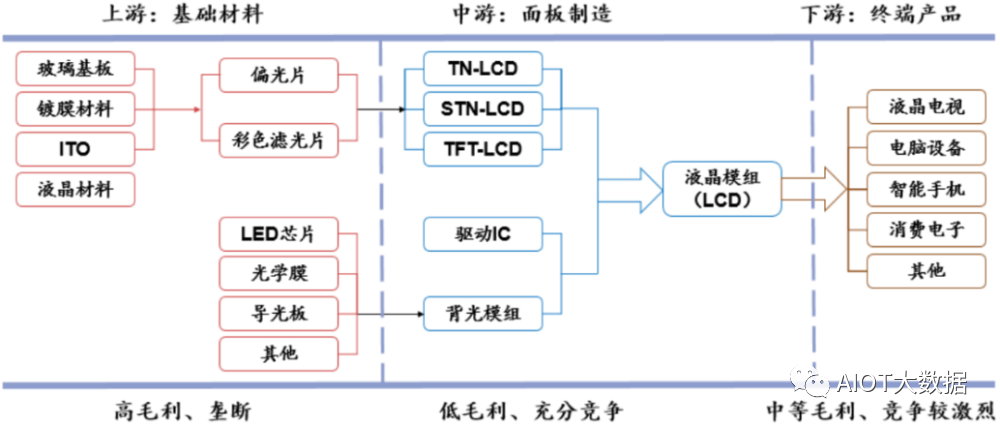

LCD 上游的主要原材料為玻璃基板、彩色濾光片、偏光片、液晶材料、驅動IC和背光模組等。中游含顯示屏制造、顯示模塊組裝兩個環節,顯示屏制造即將玻璃基板、彩色濾光片、偏光片、液晶材料等原材料制造成為 LCD 面板;顯示模塊組裝即將LCD面板、驅動IC、背光模組等零部件組裝為液晶模組(LCM);中游制造是整個產業鏈的核心,屬于技術密集型、資本密集型產業。下游主要應用于各類電子終端產品,包括液晶電視、液晶顯示器、筆記本電腦、平板電腦、手機等。

圖16:LCD行業產業鏈概覽

來源:前瞻產業研究院,善金資本

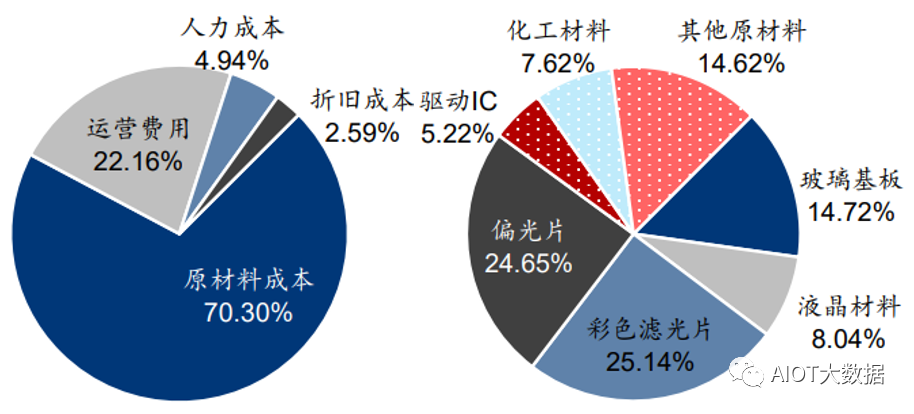

根據WitsView數據,截至2Q19,TFT-LCD 面板(以55英寸全高清電視面板為例)的成 本70.30%來源于原材料,在原材料中彩色濾光片成本占比 25.14%、偏光片成本占比 24.65%、玻璃基板成本占比14.72%、液晶材料成本占比8.04%、化工材料成本占比7.62%、驅動 IC成本占比 5.22%、其他原材料成本占比 14.62%。除原材料外,運營費用、人力成本、折舊成本在TFT-LCD面板(以55英寸全高清電視面板為例)中的占比分別為22.16%、 4.94%、2.59%。2Q19 折舊成本在 TFT-LCD 面板中的占比較低,主要系2016 年以來京東方等面板大廠部分高世代產線的折舊計提結束,折舊在 LCD 面板成本中的占比下降。

圖17:2Q19 LCD 面板成本拆分(55 英寸全高清電視面板)

來源:WitsView,善金資本

4.1 玻璃基板

玻璃基板是液晶顯示面板的關鍵基礎原材料之一,由鋁硅酸鹽和其他成分構成。產業化的 顯示用玻璃按堿含量通常可以分成堿玻璃、低堿玻璃、無堿玻璃。

由于玻璃中的堿金屬離子會影響薄膜晶體管柵壓的穩定性,所以TFT-LCD面板必須使用無堿玻璃基板,不能含有氧化納、氧化鉀等成分;有堿玻璃基板則主要應用于TN-LCD、STN-LCD面板。由于氧化納和氧化鉀可以降低玻璃的融化溫度,所以無堿玻璃基板的制造需要更高的爐溫,導致其生產技術難度高于有堿玻璃基板。

玻璃基板的制造壁壘較高,主要體現在:(1)工藝壁壘。玻璃基板的主流生產工藝主要分為浮法和溢流熔融法,浮法工藝主要應用于 TN/STN 玻璃基板,目前只有旭硝子公司成功使用浮法制造TFT玻璃基板;TFT玻璃基板的主流制造工藝是溢流熔融法,其工藝壁壘高于浮法,需要準確調整溫度、流速等多個參數。(2)配方壁壘。配方是玻璃基板制造的核心,溢流熔融法需要正確的玻璃液配方才能穩定成型,玻璃液配方也影響著玻璃基板的光學、化學特性及玻璃基板成品的良率。(3)裝備壁壘。以溢流熔融法為例,生產設備基本都是由玻璃廠商自主研發生產的,新進入者需要自主設計和制作生產設備。

表18:顯示器件用玻璃的主要特點

來源:《薄膜晶體管液晶顯示器顯示原理與設計》,善金資本

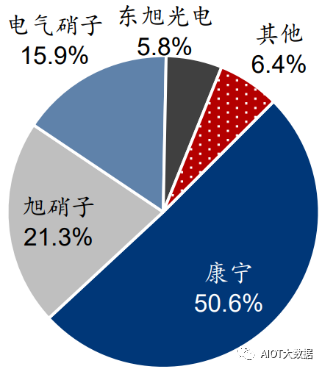

由于玻璃基板產業具有較高的進入壁壘,目前行業被美國的康寧、日本的旭硝子和電氣硝子等廠商壟斷,國內廠商仍處于追趕階段。根據賽瑞研究數據,在2018年全球玻璃基板市場中,美國康寧、日本旭硝子、日本電氣硝子的市占率分別為 50.6%、21.3%、15.9%,市場集中度(CR3)達到 87.8%;國內廠商東旭光電市占率為 5.8%,位列第四。

圖19:2018年全球玻璃基板行業競爭格局(按產能面積)

來源:賽瑞研究,善金資本

目前國內主要的玻璃基板廠商有東旭光電、彩虹股份、凱盛科技,以G4.5-G6代線為主,G8.5及以上高世代玻璃基板只能與康寧、電氣硝子合作參與后段加工生產。隨著液晶面板產業逐步向中國大陸聚集,玻璃基板尤其是高世代玻璃基板產業亟需提升國產自給率。

圖20:玻璃基板主要企業

來源:賽瑞研究,善金資本

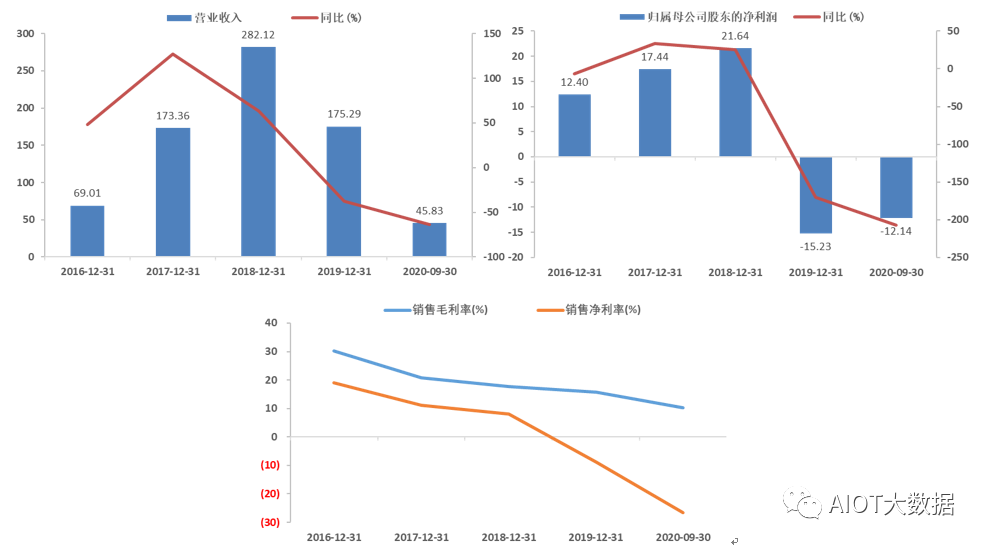

東旭光電成立于1992年,是中國本土最大、世界排名第四的液晶玻璃基板生產商。公司從光電顯示產業起步,逐漸發展成為集液晶玻璃基板、蓋板玻璃、彩色濾光片、藍寶石玻璃等光電顯示材料和高端裝備制造、新能源汽車制造、石墨烯產業化應用業務于一體的智能制造綜合服務商。公司目前擁有20余條液晶玻璃基板產線(含在建及擬建項目),全面覆蓋 G5、G6 和 G8.5 代TFT-LCD液晶玻璃基板產品。2019年受中美貿易摩擦升級及國家去杠桿舉措所形成的疊加效應影響,公司融資能力受限,4Q19 受累于公司產業過度擴張及未能科學有效的管理資金等因素影響,公司中票違約,陷入債務困境。2019年公司實現營收 175.29 億元,同比下降 37.9%;歸母凈利潤虧損18.42億元,同比下降190.01%。2020年前三季度,公司實現營收45.83億元,同比下降63.53%;歸母凈利潤虧損12.14億元,同比下降207.01%。

圖21:東旭光電營收、歸母凈利潤及盈利能力情況

來源:Wind,善金資本

4.2 偏光片

偏光片是將自然光轉變為偏振光的光學膜材,可控制特定光束的偏振方向。由于液晶顯示 器是通過液晶材料對偏振光的可控調節來實現光的透過,因此偏光片是液晶顯示中必不可少的光學元件。

用于液晶顯示的偏光片通常是利用碘分子或具有二相色散性染料來吸收某一偏振態光線,并透過另一偏振態光線而獲得偏振光。偏光片的主要性能指標包括偏振度、透過率、可靠性、有效厚度等,不同LCD 技術類型對偏光片的要求不同,其中TFT-LCD對偏光片的要求最高,要求偏振度≥99.5%、單體透過率≥43%。

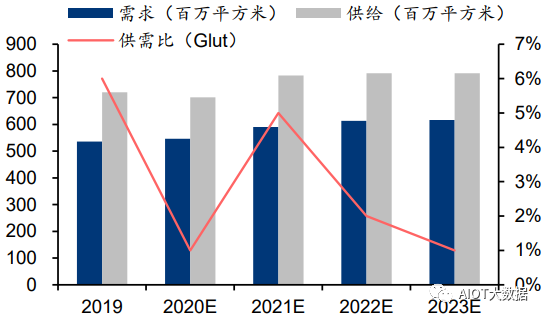

新冠疫情影響下全球偏光片供應短缺問題凸顯,目前全球偏光片產能主要集中于日韓企業。根據 Omdia,新冠疫情蔓延導致新的偏光片生產線規劃推遲,Omdia 預計2020年偏光片需求量將同比增長1.9%至5.46億平米,預計 2020 年偏光片供應量將同比下降2.6%至7.01億平米,預計 2020年供需比 Glut值(Glut 值=有效供給面積/需求面積-1,Glut 值低于5%時被視為供應短缺)為1%,偏光片供應短缺問題凸顯。

圖22:偏光片的供給和需求預測

來源:Omdia,善金資本

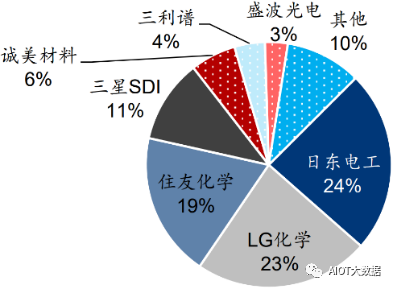

根據華經產業研究院關于2019 年全球偏光片產能分布的統計,2019 年日東電工產能占比 24%,位列第一位;LG 化學、住友化學、三星 SDI 產能占比分別為 23%、19%、11%,位列第二至四位;中國臺灣企業誠美材料產能占比 6%、中國大陸企業三利譜產能占比 4%,位列第五、六位。

圖23:2019 年全球偏光片行業產能分布

來源:華經產業研究院,善金資本

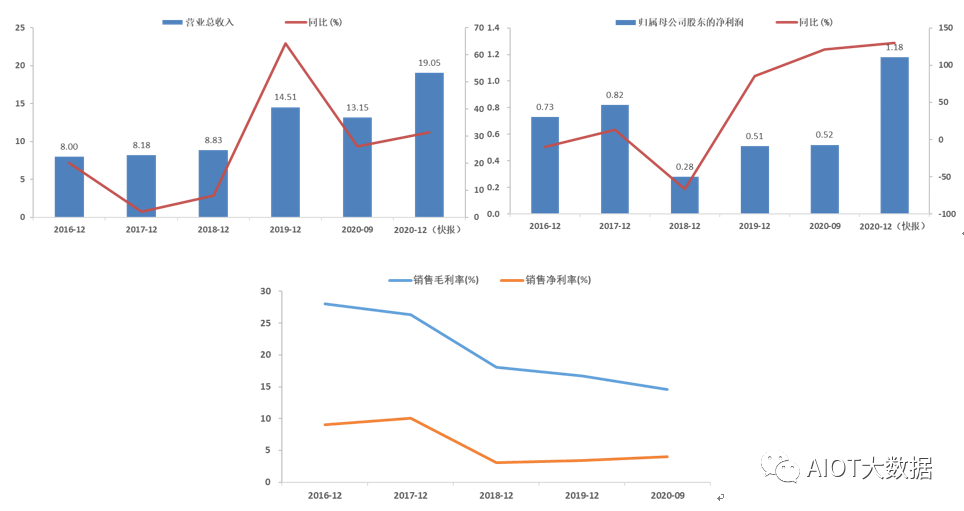

三利譜成立于2007年,主要從事偏光片產品的研發、生產和銷售,主要產品包括TFT系列和黑白系列偏光片兩類。公司是我國國內少數具備TFT-LCD用偏光片生產能力的企業之一,主要為手機、電腦、液晶電視等消費類電子產品液晶顯示屏,汽車電子、醫療器械、儀器儀表等工控類電子產品液晶顯示屏,以及3D眼鏡、防眩光太陽鏡等提供偏光片產品及周邊產品技術解決方案。2019年公司實現營收14.51億元,同比增長64.3%;歸母凈利潤0.51億元,同比增長85.04%。2020年前三季公司實現營收13.15億元,同比增長26.26%;歸母凈利潤0.52億元,同比增長121.36%。

圖24:三利譜營收、歸母凈利潤及盈利能力情況

來源:Wind,善金資本

2020年6月9日,杉杉股份發布重大資產購買預案,擬以7.7億美元的價格收購LG化學旗下在中國大陸、中國臺灣和韓國的 LCD 偏光片業務及相關資產的70%股權。根據《科創板日報》8 月 18 日報道,經過韓國政府相關部門決議,LG 化學偏光片生產技術不涉及國家安全和產業安全,不涉及不可出售的技術,意味著此次收購無政府技術管控的限制。華經產業研究院數據顯示2019年LG化學偏光片全球產能占比 23%,位列全球第二。在韓系廠商加速退出 LCD 行業的背景下,大陸廠商有望借此機補全 LCD 上游產業的短板,進一步完善 LCD 產業供應鏈。

4.3 彩色濾光片

液晶顯示屏的背光源發出白光,要想獲得彩色顯示,關鍵材料是彩色濾光片(CF)。

彩色濾光片由玻璃基板、黑色矩陣、彩色層、保護層及 ITO導電膜組成。彩色濾光片的 RGB 三基色按一定圖案排列,并與 TFT 基板的 TFT 子像素一一對應。背光源發出的白光經過濾光后變成相應的紅綠藍三色光。TFT 陣列可以調節加在各個子像素的電壓值,電壓值大小決定各色光的透射強度,不同強度的三色光混合在一起實現多重的彩色顯示。彩色濾光片可以精確選擇欲通過的小范圍波段光波,而反射掉其它不希望通過的波段,使通過的白光過濾為紅、藍、率三種基本色素點陣來實現彩色顯示。

目前彩色LCD 面板包括 CSTN-LCD 和 TFT-LCD 兩種類型,而兩者的 CF 生產工藝流程基本相同,習慣將二者統稱為彩色濾光片,只是在基板玻璃、ITO 膜電阻、套盒精度等方面存在差異。彩色濾光片是液晶面板非常重要的零組件,其技術發展與 LCD 技術發展息息相關。

屏幕越大,彩色濾光片在整體面板中所占成本越高。因此,在屏幕大尺寸化的今天,各廠家都想盡辦法降低彩色濾光片的成本。中國彩色濾光片的主要進口來源為日本的凸版印刷、大日本油墨、東麗,這三家企業占據全球彩色濾光片76%的市場份額。

日本是全球CF的大供應商,生產CF的許多關鍵技術、重要生產設備以及光刻膠等關鍵原材料掌握在少數日本廠商手中。自2003年,韓國、中國臺灣和中國內地抓住LCD行業發展的機遇,推動本地CF產業快速發展。中國臺灣2019年平均每月生產彩色濾光片約5418.03萬片。

彩色濾光片產業有兩種模式,一種是面板廠家自制,面板廠購買凸版印刷或者大日本印刷的技術,然后自己建立彩色濾光片生產基地;另一種是采購其他濾光片廠家的產品。由于 TFT-LCD 生產線的玻璃基板尺寸越來越大,相應的濾光片的運輸難度也越來越高,所以大部分面板廠家傾向于自制濾光片。從世代角度來看,5 代以下的濾光片多從濾光片廠家直接購買;而從5代開始,更多面板企業采取內部供應的方式。彩色濾光片是一種定制程度很高的部件,其玻璃基板的尺寸必須和客戶基板的尺寸相配合,且5代以上的基板既大又薄,運輸風險很大,所以5代以上彩色濾光片于 TFT-LCD 面板廠房內自制的趨勢越來越明顯。除了運輸難度和定制程度以外,面板廠自制還有工藝技術方面的考慮:彩色濾光片的工藝與面板Array制程中的光刻比較相似,易于實現技術遷移。

盡管企業投資自制的趨勢明顯,但目前京東方、天馬這些面板企業,濾光片的進口比例仍在 70%以上。據CNCET統計,2017年,全球彩色濾光片產能達到3.0億平方米。2017 年中國彩色濾光片產能達到 950 萬片/年,消費量為 1800 萬片,其中超過三分之二需要進口。這是由于不論是自制模式還是采購模式,當前我國高世代濾光片的產線都非常匱乏,供應量滿足市場需求仍需時日。

4.4 液晶材料

液晶(Liquid Crystal)是一種介于各向同性的液體和固態晶體之間的特殊物質,在一定溫度范圍內,既具有各向異性晶體所具有的雙折射性,也具有液體的流動性、黏性和彈性等機械性質。

混合液晶材料是液晶面板上下玻璃板之間的半透明介電材料,功能相當于光閘開關,產生光線ON-OFF變化。由于不同的顯示方式對液晶材料性能的要求有較大差別,任何液晶單體只具有一方面或幾方面的優良性能,不能直接用于顯示,因此混合液晶材料是由多種具有優良性能的液晶單體及少量添加劑調配制成。

混合液晶材料主要分為TN型、STN型、TFT型三大類。作為液晶面板的核心材料,液晶材料一方面隨著液晶顯示模式的發展而變化,另一方面又推動了液晶顯示模式的發展,從低端 TN 型液晶材料發展到STN型液晶材料,進而發展到目前高端的TFT型液晶材料。相比于TN-LCD 顯示技術、STN-LCD 顯示技術,TFT-LCD 顯示技術對混合液晶材料的粘度、響應速度提出了更高的要求。TFT型混合液晶材料主要包括TN-LC、VA-LC、IPS-LC等幾種模式,中小尺寸顯示面板(平板電腦、手機等)以 IPS/TN 為主,大尺寸顯示面板(TV等)以 IPS/VA 類為主。

圖25:TFT-LCD 顯示技術對混合液晶材料有更高要求

來源:新材料在線,善金資本

德國MERCK、日本JNC和日本DIC是國際三大TFT混合液晶廠商,發展歷史悠久并在市場占有率方面形成優勢。德國MERCK成立于1668年,于1904年首次進軍液晶業務領域;日本DIC成立于1908年,于1973年進入液晶業務市場。

根據八億時空招股書,2018年全球混合液晶需求量為757噸,其中德國MERCK市場份額約為55%,處于絕對領先地位,日本JNC、DIC 市場份額分別為20%、8%,位列二、三位,全球混合液晶市場集中度(CR3)超過80%。根據新材料在線,我國液晶材料產業起步較晚,在TFT混 合液晶領域與海外企業有較大差距,目前國內具有混晶生產能力的企業只有誠志永華、飛凱材料(和成顯示)、八億時空等少數企業。

4.5 光學膜

光學膜(增亮膜、擴散膜及反射膜)是LCD背光模組的核心元件,在背光模組成本中占比最高。背光模組通常由背光源(CCFL或LED)、反射膜片、導光板、擴散膜片、增亮膜片及外框等組件組成,基本原理是將背光源提供的“點光源”或“線光源”,透過層層光學膜提高發光效率,并轉化成高亮度且均勻的面光源。

背光模組的光學膜片架構通常由“1張反射膜+1張下擴散膜+2張增亮膜+1張上擴散膜”組成。其中反射膜一般置于背光模組的底部,主要用于將射出導光板底部的光線反射回導光板內,使其能夠集中從正面投射,減少光線流失,增加背光模組的光源效率;擴散膜呈毛面半透明狀,具有光擴散功能,是一種能促使光照亮度均勻化的膜材;增亮膜是一種新型高性能光學薄膜,用于提高液晶顯示器的整體亮度,從而達到節能作用。根據激智科技年報,美國3M以及日本、韓國和中國臺灣企業占據了光學膜行業大部分市場份額。

05

市場格局

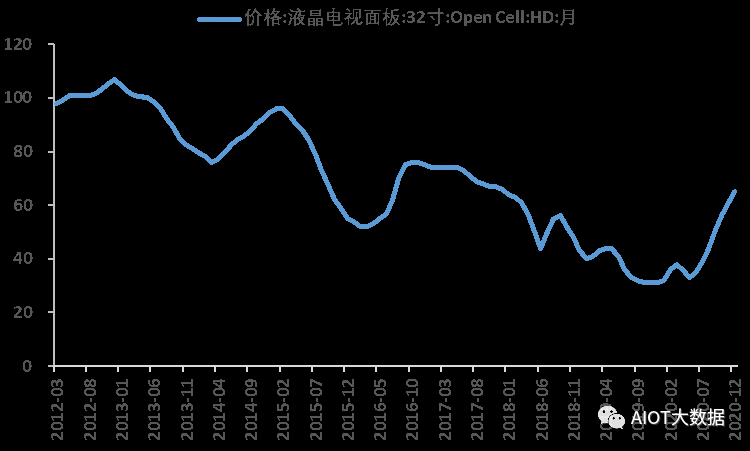

2020年以來,面板市場供需格局有所改善,面板價格漲幅較大。2020年12月,32寸面板價格為 65美元,已回升至2018年年初的價格。

圖26:2020年以來面板價格大幅上漲(美元/片)

來源:Wind,善金資本

5.1 需求端

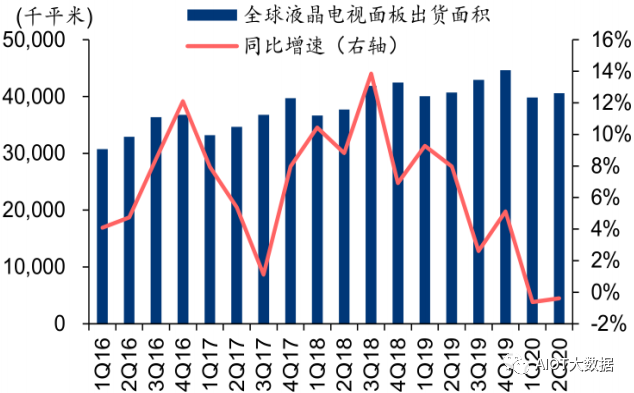

從出貨面積來看,面板的主要應用領域是電視。根據Witsview數據,2018年,全球大尺寸面板出貨面積1.99億平米,其中電視面板1.59億平米,占比80%,其余分別為筆電0.11億平米,顯示器0.23億平米,平板0.05億平米。

從電視的出貨量來看,2020年電視的需求保持了較強韌性。據TrendForce統計,2020上半年電視出貨量為2億1411萬臺,同比下調1.7%。第三季度全球電視出貨量達到6205萬臺,同比增長12.9%,環比增長38.8%,創歷史新高。

根據 WitsView 數據,2019年全球 TFT- LCD TV面板出貨量為2.859億片,1H20全球液晶電視面板的出貨數量為1.29億片,同比下降 8.35%;在大尺寸化趨勢的拉動下,1H20全球液晶電視面板的出貨面積為8040.8萬平萬米,同比下降0.5%,降幅小于出貨數量。2020年1-9月TV面板累計出貨量同比下降6%,降幅較上半年收窄2.35pct。預計在大尺寸趨勢的拉動下,2020 年全球液晶電視面板的出貨面積仍可能維持正數增長(預計0~3%)。

圖27:全球液晶電視面板出貨面積及同比增速

來源:WitsView,善金資本

目前,電視面板出現大尺寸化趨勢。其平均尺寸增大邏輯為:高世代線量產供給過剩價格下降大尺寸電視性價比提升,銷量增長平均尺寸增大消耗更多產能供給緩解。2019年TV平均尺寸為46.7寸。4K電視一般為55~65寸,8K電視一般為70~75寸。在未來5年內不會觸及尺寸天花板。

圖28:全球電視面板平均尺寸走勢預測

來源:WitsView,善金資本

2020年1-9月,平板電腦面板/監視器面板/筆記本面板累計出貨同比 +50%/+13%/+15%。主要源于在線教育/居家辦公需求,以及廠商為下半年節日促銷備貨等拉動需求。

根據IDC數據,2019年全球智能手機出貨量為13.71億部;IDC預計2020-2022年全球智能手機出貨量同比增速為-11.9%/10%/5%,對應出貨量分別12.08億部、13.29億部、13.95億部。在手機平均尺寸僅有微增長的情況下,2020年手機面板需求預計將下降10%左右。

1Q20全球LCD 面板出貨量各下游占比分別為手機 57.29%、電視 15.15%、平板電腦 10.69%、筆記本電腦 9.41%、顯示器 7.46%;1Q20全球LCD 面板出貨面積各下游占比分別為電視 78.16%、顯示器 10.48%、筆記本電腦 4.77%、智能手機 4.46%、平板電腦 2.13%。疫情下,今年面板需求保持韌性,IT 產品大幅增長,手機有所下滑,整體估算,2020 年全球 LCD 面板需求可能保持微幅增長,在 1~3%左右。

展望未來的市場需求,2021年舉行的日本奧運會、歐洲杯及2022 年舉行的北京冬奧會將推動更多8K/4K 電視上市,能一定程度上拉動面板需求。

整體來看,未來三年,Witsview預計全球LCD需求面積整體保持低個位數(每年小于5%)增長。由于電視占LCD需求總面積近八成,LCD 需求增長主要依賴于大屏化趨勢(電視平均尺寸的增加),中長期來看,關注新下游需求的開發對面板需求的拉動。

5.2 供給端

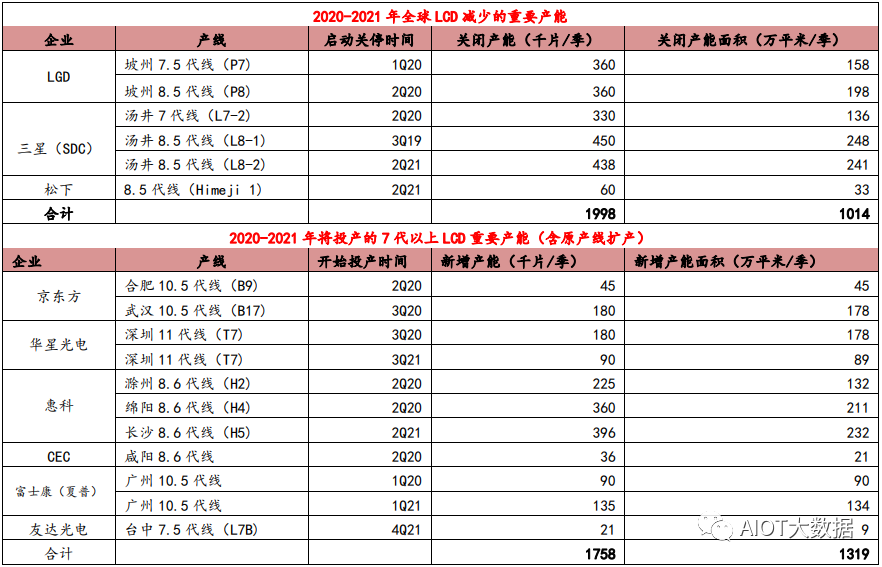

2020年4月三星顯示宣布將于2020年底關停在韓國和中國的所有 LCD 面板產線,徹底退出LCD產業,全面轉向QD-OLED和OLED顯示面板。除三星外,2020年1月LG Display宣布將于2020年底關停韓國LCD TV面板的生產線,僅保留位于中國廣州的8.5代線。

近期,LG、三星部分產能決定延后退出,市場判斷主要原因在于其在當前供應緊張情況下,LG為其自家下游TV品牌保障面板供應。LG在韓國現有TV LCD產能規模占全球總量3%或更低,延遲退出對行業供需影響較為有限。韓廠退出 LCD 市場雖有反復和遲滯,但在中國大陸企業高世代 LCD 產能釋放的背景下,逐步退出 LCD 市場已成定局。

在韓廠產能大幅退出的影響下,雖然今明年有京東方、TCL 華星、鴻海夏普多條10.5代線以及惠科多條8.6代線新產能陸續釋放,但行業供給增幅十分有限,市場整體仍然供給偏緊。

圖29:2020-2021年關停與將投產的主要產能

來源:招商銀行研究院

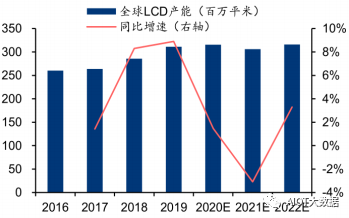

DSCC預測未來3年全球LCD行業產能將基本保持平穩。根據DSCC數據,2019年全球LCD 的產能為3.11億平米,DSCC預計2020-2022年全球LCD的產能分別為3.16億平米、3.06億平米、3.16億平米。

圖30:預計2020-2022年全球LCD產能將保持平穩

來源:DSCC,善金資本

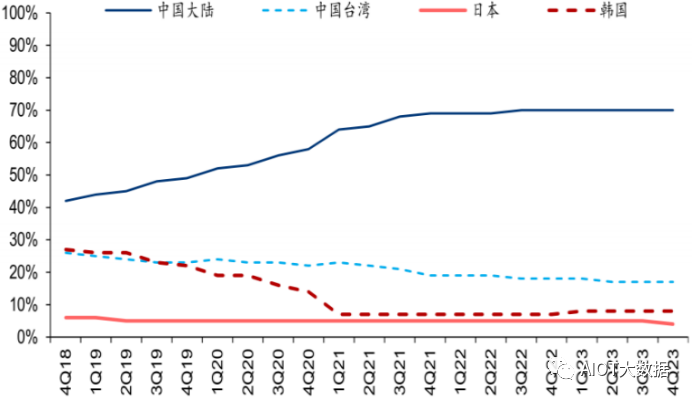

從產能格局來說,中國大陸的LCD產能占比從2018Q4的42%提升至2020Q1的52%,DSCC 預計2022Q4中國大陸的LCD產能占比將進一步提升至70%。企業層面,中國大陸京東方、TCL華星G10.5/G11產能逐步釋放,逐步掌握LCD主導權,三星顯示(SDC)、LGD、日本JDI產能持續下降。

圖31:預計2020-2022年全球LCD產能將保持平穩

來源:WitsView,善金資本

而從大尺寸產能來看,全球10.5/11代TFT-LCD 生產線主要集中在中國大陸。目前全球G10及以上產線共6條,分別是京東方合肥10.5代線(B9)、京東方武漢10.5代線(B17)、華星光電深圳11代線(T6)、華星光電深圳11代線(T7)、富士康廣州10.5代線、夏普Sakai 10代線,10.5/11 代線全部位于中國大陸。對于 G7 及以上產線,京東方(BOE)擁有4 條8.5代線和2條10.5代線,其中武漢10.5代線(B17)于 2019 年 12 月投產,現處于產能爬坡過程中。華星光電(CSOT)擁有2條 8.5 代線和2條10.5/11代線,其中深圳11代線(T7)預計將于 3Q20 投產。

隨著韓廠退出LCD產能以及2021年全球經濟回暖,Omdia預測2021年行業供給相對緊張,行業供需比Glut值(Glut值=有效供給面積/需求面積-1,Glut值低于5%時被視為供應短缺)在2021年 Q2~Q3 達到約5%,預計到2023 Q1恢復到約15%,達到供需平衡。

圖32:預計2020-2022年全球LCD產能將保持平穩

來源:WitsView,善金資本

06

周期特征

2010 年京東方董事長王東升提出“液晶顯示行業生存定律”,業內稱為“王氏定律”,具 體指:每三年,液晶顯示面板價格會下降50%,企業若要生存下去,產品性能和有效技術保有量必須提升一倍以上。

因此歷史上的“液晶周期”主要由技術創新周期和資本投資周期共同作用而成,一方面,行業先驅企業通過技術創新,開拓出新的顯示應用,創造出新的市場需求;另一方面,需求帶動企業投資擴產,進而導致行業產能過剩、價格下降,價格下降又導致市場需求擴大并引發新一輪投資擴產。

圖33:歷史上的“液晶周期”

來源:公開資料,善金資本

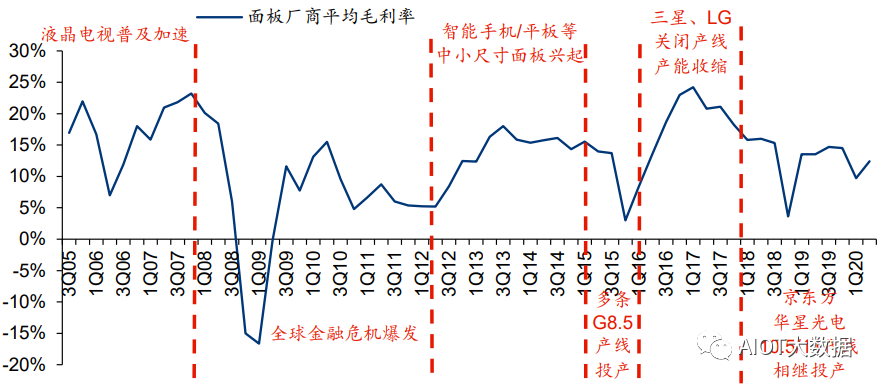

6.1 2006-2011:興于液晶電視普及,衰于全球金融危機

2006-2007年液晶電視的普及加速,液晶面板行業保持景氣,一方面是主流電視尺寸擴大到 30 英寸以上,CRT 電視顯得十分“笨重”,LCD 電視逐步完成了對于CRT電視的替代;另一方面是三星、LG、夏普等廠商積極尋求向6代線以上擴張,玻璃基板可以合理經濟地切割30寸以上顯示屏,LCD 形成成本優勢。

2008年爆發的全球金融危機導致需求驟降,也終結了2006-2008年液晶面板的景氣行情, 日本、韓國、中國臺灣的 LCD 廠商均面臨著產能過剩的問題,部分廠商甚至出現虧損。

同時,為解決液晶面板受制于人的困境,以京東方、華星光電為代表的中國大陸企業進行大規模逆周期投資,相繼宣布向8.5代線擴張,在國內掀起“液晶熱”。2009-2011年,京東方、華星光電的8.5代線陸續投產,疊加2008 年金融危機及2011年歐債危機的影響,液晶面板行業出現供需失衡,陷入長達三年的液晶周期衰退階段。

6.2 2012-2017:興于中小尺寸終端興起,衰于高世代線產能過剩

2012-2014年,智能手機、平板電腦等中小尺寸終端興起,LCD 行業再次景氣上行。同時京東方、華星光電等中國大陸廠商堅決走自主建線道路,堅決向高世代線擴張,憑借高世代線帶來的成本優勢,迅速實現崛起。但是隨著2015年4月華星光電深圳8.5代線(T2)、2015年5月京東方重慶8.5代線(B8)、2015年8月中電熊貓南京8.5代線(C2)等高世代線的陸續投產,合計新增8.5代面板產能 28 萬片/月(按設計產能),液晶面板行業也在2015年再次出現供需失衡并進入衰退階段。

圖34:2015年全球新增8.5代線產能

來源:IHS,善金資本

面對2015年液晶面板行業供需失衡的局面,三星、LG 兩大韓系廠商選擇主動收縮產能, 一方面是中國大陸廠商為解決“缺芯少屏”進行大規模產能擴張的決心強烈,另一方面是 OLED 作為新一代顯示技術成為三星、LG 的重要發力點。

三星的L5產線2015年11月退出,L6產線 2016-2017年陸續退出,L7-1產線 2016年12月退出;LG 的P2-P4 產線、 P6產線也先后于 2016-2018 年退出或轉為生產OLED。根據IHS 數據,2016年全球LCD產線共退出11條,退出的季均 LCD 產能面積為361.5萬平米。

圖35:三星、LG于2015-2016年啟動關停的LCD產線

來源:IHS,善金資本

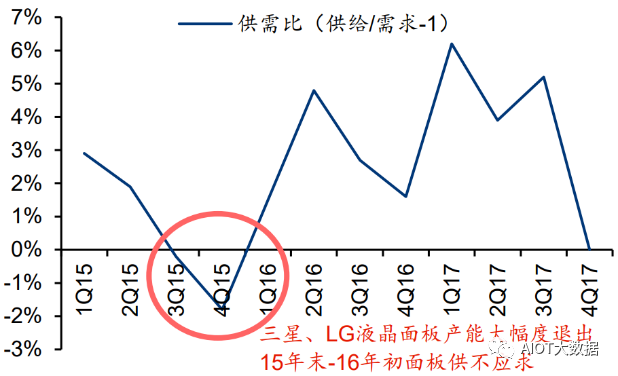

2016年液晶面板供需失衡的狀況逐步得到修復,一方面是供給端三星、LG 兩大韓系廠商主動地大幅度收縮產能,另一方面也得益于需求端消費者對于大尺寸電視、智能手機的需求強烈。根據WitsView數據,3Q15、4Q15 液晶面板供需比(供給/需求-1)分別為-0.2%、-1.8%,意味著2015年末液晶面板行業出現供不應求的情況。

圖36:2015-2017年液晶面板供需比情況

來源:Witsview,善金資本

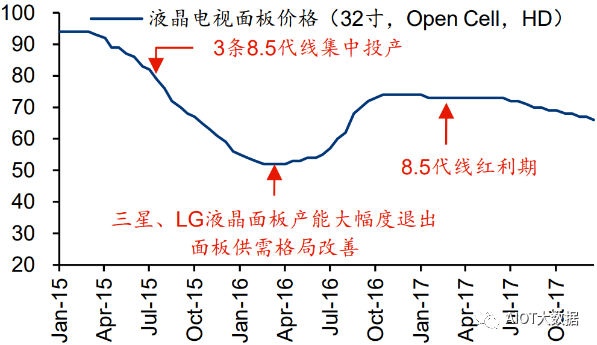

同時,液晶面板價格也隨之快速上漲,根據WitsView 數據,32英寸液晶面板價格從2016年2月的52美元/片上漲至2016年11月的74美元/片,上漲幅度達42.31%。面板廠商的利潤率水平也得以改善,DSCC數據顯示面板廠商的毛利率從 1Q16的5%上升至1Q17的23%,大陸廠商也憑借8.5代線帶來的技術、成本優勢進入2017年發展的紅利期。

圖37:2015-2017年液晶面板價格

來源:Witsview,善金資本

6.3 2018-至今:2018年10.5代線投產致供需失衡,20年以來供需顯著改善

2018-2019年面板行業持續不景氣,京東方合肥10.5代線(B9)、京東方武漢10.5代線 (B17)、華星光電10.5代線(T1)陸續投產,行業產能迅速增加。結構性供過于求造成面板價格大幅下跌,32英寸面板價格從2016年11月的74美元下跌至2019年12月的32 美元,面板企業盈利大幅減少,臺灣大廠友達、群創 4Q19 的毛利率水平甚至為負。

2020年1-3月面板價格一度出現快速上漲,但疫情全球蔓延對需求造成一定程度沖擊,4-5 月面板價格出現回調。根據 WitsView數據,32寸液晶面板價格從2019年12月的32美元/片上漲至2020年3月的38美元/片,上漲幅度達到18.75%。1Q20面板價格上漲的原因一方面是三星、LG 宣布陸續退出 LCD 競爭,另一方面是新冠肺炎疫情造成勞動力短缺、零組件短缺、物流運輸困難等情況,面板供應受到嚴重沖擊。

2020年4-5月隨著面板廠商供應能力的恢復,以及疫情全球蔓延對需求造成一定程度的沖擊,面板價格出現回調,32 寸面板價格從3月的38 美元/片下降至5月的32 美元/片。

受益于供需格局改善,2020年5月以來液晶面板價格企穩反彈。根據 WitsView 數據,8月 32 英寸面板價格達到 44 美元,相比 5 月的 32 美元增長 37.50%。2020 年5 月以來液晶面板價格的大幅度上漲來源于行業供需格局的明顯改善,在供給端,韓系廠商加速退出,且新增產能爬坡不如預期,整體產能吃緊;在需求端,一方面是疫情影響下居家辦公及遠程教學帶動顯示器面板需求持續旺盛,另一方面電視品牌廠商啟動下半年的促銷檔期備貨,同時大尺寸高清化的趨勢延續,TV面板的需求提升。

展望未來,大尺寸高清化仍然是液晶電視面板市場增長的主要動能,而東京奧運、歐洲杯和北京冬奧等重大體育賽事則是 8K 電視普及的重要催化劑。隨著韓廠退出LCD產能以及2021年全球經濟回暖,Omdia預測2021年行業供給相對緊張,行業供需比Glut值(Glut值=有效供給面積/需求面積-1,Glut值低于5%時被視為供應短缺)在2021年 Q2~Q3 達到約5%,預計到2023 Q1恢復到約15%,達到供需平衡。未來12-18個月內面板價格繼續上漲動能明顯。

07

競爭格局

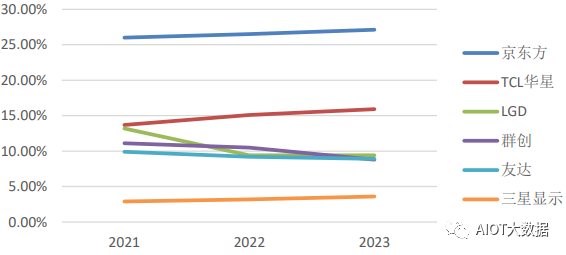

2019年中國大陸廠商的全球市占率達到42.3%,成為全球最大的面板制造基地,2020Q1進一步上升至52%。

目前面板產能分布格局重塑,三星顯示及LGD逐步退出LCD產能,TCL科技收購三星蘇州 LCD產線;在此背景下,中國大陸面板企業市場占有率進一步提升。Omdia預計,在2021年京東方和 TCL華星兩家龍頭廠商的產能面積份額將達到39.7%,2023年將達到43%。

圖38:2023年京東方和TCL華星TFT-LCD市占率合計將達43%

來源:Omdia,善金資本

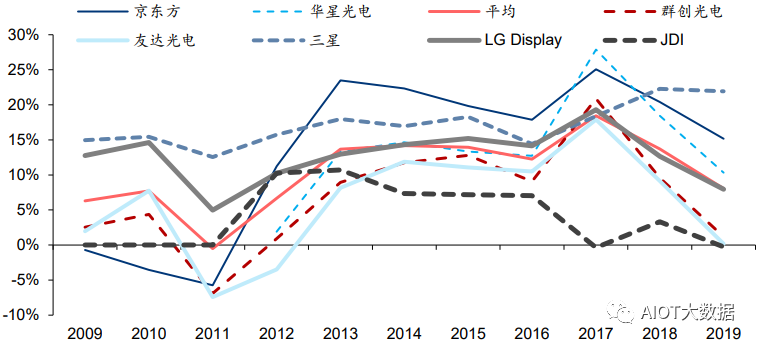

京東方憑借更高世代線、更多元化的產品結構和下游應用市場,盈利能力領先同行。根據 Bloomberg數據,在2013-2019年間,京東方毛利率水平長期高于 LG Display、群創光電、友達光電、日本JDI等行業面板大廠,與 Samsung Display 的毛利率水平相當(三星 OLED 占比高),2018、2019年如上幾家大廠的平均毛利率分別為13.69%、8.07%,而京東方毛利率為20.39%、15.18%。2016 年后華星光電憑借第二條8.5代線(T2)投產所形成的規模效應,毛利率實現快速提升,2018、2019 年毛利率僅低于三星和京東方。

以京東方、華星光電為代表的中國大陸廠商對G8.5、G10.5高世代線的投資成效顯著,一方面京東方、華星光電憑借G8.5、G10.5高世代線所形成的成本優勢及規模效應,壓縮了韓系大廠的盈利空間,促使其逐步關閉 LCD 產線;另一方面也樹立了更高的行業進入壁壘,阻隔了潛在進入者的競爭。隨著面板行業供需格局的改善,以京東方、華星光電為代表的面板龍頭廠商的盈利能力將進一步得到強化。

圖39:京東方毛利率顯著優于諸多 LCD 全球大廠

來源:Bloomberg,華泰證券研究所

7.1 大尺寸

從大尺寸TFT-LCD出貨面積的角度而言。2019年,京東方共計出貨大尺寸液晶面板4086萬平米,同比增長20.0%,首次超過LGD成為全球出貨面積最大的大尺寸液晶面板供應商;華星光電的出貨面積也從2018年的1770萬平米增加到2019年的2150萬平米,同比增長214%。其他陸廠如中電熊貓,惠科和彩虹光電的出貨增長率也獲得了很大增長。

大尺寸出貨量方面,根據Omdia 數據,2020 年7月京東方以 26.8%的市占率位居全球第一,群創光電、友達光電、LG、夏普、三星分別以 16.1%、14.1%、14.0%、5.9%、5.6%的市占率位居全球二至六名。

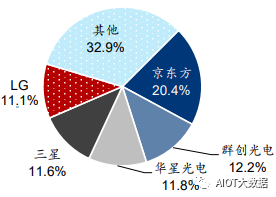

大尺寸出貨面積方面,根據 Omdia 數據, 2020 年7月京東方以 20.4%的市占率位居全球第一,群創光電、華星光電、三星、LG 分別以12.2%、11.8%、11.6%、11.1%的市場率位居全球二至五名。可見,在大尺寸 LCD 領域,中國大陸企業已經逐步掌握了主導權。

圖40:2020年7月全球大尺寸 LCD面板市場格局(按面積)

來源:Omdia,善金資本

分應用來看,在大尺寸 TFT-LCD 出貨面積的維度上,2020 年7月京東方在全球筆記本電 腦面板市場市占率達到26.4%,位列第一,領先第二名的群創光電2.2pct;2020年7月京東方在全球顯示器面板市場市占率達到25.8%,領先于LG的18.6%、友達光電的16.2%、三星的15.5%、群創光電的12.6%位列第一;在全球液晶電視面板市場,2020年7月京東方以18.0%的市占率位列第一,華星光電以14.7%的市占率緊隨其后,三星、群創光電、LG 分別以 12.4%、11.7%、8.3%的市占率位居三至五名。

在大尺寸新技術方面,韓國巨頭仍為領導者及產業化先鋒,中國大陸及臺灣地區的面板企業整體而言處于跟隨者地位。如,三星在大尺寸的諸多新技術領域均率先推出量產計劃:(1)逐步關停 LCD,轉為QD-OLED,計劃于2021年推出QD-OLED面板;(2)試水MiniLED背光LCD電視,規劃300萬臺;(3)可能在2021~2022年量產MicroLED電視。LGD則壟斷了WOLED大尺寸技術,在中小尺寸MiniLED-LCD 方面與蘋果的合作將加大。京東方在MiniLED、 MicroLED、印刷式OLED等諸多領域均有較多技術積累,但尚未推出量產計劃,TCL推出了 2021年投產印刷式OLED 的計劃,臺灣地區企業在MiniLED、MicroLED等有所積累,但在電視大尺寸領域無新的量產計劃,在 IT、車載等領域,則主要著眼于差異化競爭。

7.2 小尺寸

小尺寸(主要是指手機)方面,基本上是中國大陸與韓國企業之間的競爭。韓國巨頭為行業霸主,中國大陸企業在 OLED 領域快速擴張。

小尺寸整體出貨量方面,大陸企業京東方、深天馬、TCL 分別居全球第一、三、四名,且 LTPS-LCD的全球前三名也為大陸企業包攬。

但在小尺寸OLED領域,三星顯示處于壟斷地位。據群智咨詢數據,2020Q3,全球OLED 智能手機面板市場,三星顯示、京東方、LGD、維信諾、和輝光電的出貨量占比分別為72.6%、 9.7%、6.1%、5.8%、3.3%。中國大陸企業在小尺寸 OLED 領域的市場份額合計只有20%,但近年來快速擴張,預計將會對韓國巨頭發起更大的沖擊。

08

發展趨勢

顯示技術按照尺寸來分,主要分為大尺寸和小尺寸(10寸以下)。

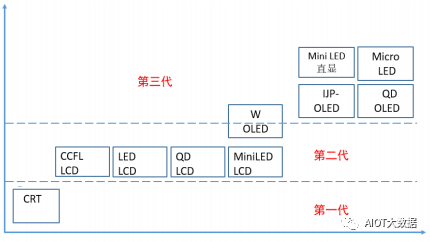

8.1 大尺寸

大尺寸顯示技術在不斷進行改良和創新,技術受成本、生產工藝等約束,技術演進更為復雜。第一代為CRT時代;第二代為LCD時代,背光技術從CCFL到LED、QD-LCD、MiniLED-LCD技術,經過不斷改良和創新,目前主流的是 LED 背光 LCD;第三代,主要是 OLED 時代,各種技術路線競爭比較激烈,包括MiniLED直顯、MicroLED技術等。LGD的WOLED不是自發光原理,還不算是真正的第三代技術。

圖41:大尺寸顯示面板技術演進路徑

來源:公開資料,善金資本

整體看,中短期內,大尺寸顯示技術以 LCD 為主,各類技術路線各有優劣,中長期路徑尚具有較大的不確定性,在并行發展,各種形式的 OLED(IJP-OLED、QD-OLED 等)、MiniLED 直顯、MircoLED 等均存在發展空間。

從背光技術角度看,大尺寸面板背光技術從CCFL到 LED、QD-LCD、 MiniLED-LCD 技術,目前主流的是 LED 背光 LCD。未來QD-LCD、MiniLED-LCD的市占率將會進一步提升。

從背板技術角度看,大尺寸的背板材料以a-Si為主,LTPS由于激光退火工藝等原因不適用于大尺寸,IGZO等技術的使用也較少。

8.2 小尺寸

小尺寸顯示技術中短期路徑相對成熟,長期可關注量子點、MircoLED 等的發展。

目前小尺寸面板領域主流技術為 TFT-LCD。OLED在小尺寸市場快速滲透,2019年OLED 市場份額約33%(上年為28.3%),OLED 已確定性成為小尺寸技術方向,隨著OLED產線良率提升及成本下降,預計將在2021年市場份額將超過LCD占據主導地位。

OLED 性能卓越, 疊加手機全面屏化和可卷曲化趨勢,為小尺寸主流趨勢。OLED 技術相較 TFT-LCD 結構簡單,更加輕薄,功耗更低,色域更廣,可彎可撓,目前被運用于高端智能手機、智能可穿戴以及 VR/AR 等產品中,其中柔性OLED 功能更多。長期來看,手機全面屏化和可卷曲化性驅動顯示技術迭代,柔性 OLED 技術為大勢所趨。

圖42:小尺寸面板技術演進

來源:公開資料,善金資本

從背光技術來看,a-Si技術的成本優勢仍然顯著,因此在中低端顯示市場尚有一定空間。長期看,隨著LTPS等成本進一步降低,a-Si空間將被不斷侵蝕,將退居某些利基型市場,最終亦可能退出歷史舞臺。

隨著OLED成本不斷下降,在中高端市場上,LTPS 硬屏與OLED的競爭加大,2020 年 7 月,6.5 寸 LTPS 硬屏單價為23.9美元,已經高于6.4寸剛性OLED屏21美元的單價。在中低端市場上,LTPS 與低單價的a-Si屏也存在一定的競爭(a-Si屏單價在13美元左右),因此LTPS屏在手機中占比將呈下降態勢,可能會轉向專業顯示領域謀求出路。

IGZO與LTPS 技術的 PPI、低功耗和窄邊框等指標較 a-Si 大幅提高,但工藝更為復雜,投入和成本相對較高,IGZO 僅在高端筆電和高端平板電腦市場、LTPS 僅在中低端手機市場對 a-Si 形成較為明顯的優勢。

根據IHS預測,2025年 LTPS TFT-LCD 在手機面板市場的份額將由 36%下滑至 33%,IGZO TFT-LCD 在筆記本電腦面板市場的份額將由12%上升至21%,a-Si TFT-LCD 在中小尺寸產品市場的份額則將出現不同程度下滑,手機面板市場的份額將由43%下滑至30%,筆記本電腦面板市場的份額將由 87%下滑至70%。

蘋果LTPO的合作商之前是三星顯示,但三星顯示并不積極地采用LTPO技術,可能因為它是蘋果的專利,同時,三星顯示寧愿投入工程努力去開發更高像素密度、曲面且可折疊甚至可伸縮式的顯示器。目前,蘋果加大與 LGD 的合作,此外 JDI、京東方也有可能入圍該合作。

MiniLED 背光+LCD 在小尺寸方面的應用主要由蘋果及 LGD 推動,預計將給面板行業帶來較大變化。目前在 MiniLED 背光+LCD 小尺寸方面,有微星、戴爾等公司推出了筆記本、顯示器等產品,但大規模應用仍依賴于蘋果。蘋果目前已經選定臺灣地區及韓國供應鏈進行 MiniLED 背光+LCD 方案的試水。臺廠晶電生產 MiniLED,臺表科負責 MiniLED 的表面黏著技術(SMT),LGD 會結合 LCD和模組,制造最終的面板成品,預計今年底啟動量產。除了新iPad Pro外,蘋果計劃在未來的MacBook和iMac機型上使用MiniLED 顯示屏。除了蘋果,LGD 也積極接洽聯想、LG 電子等個人電腦(PC)、筆電、顯示器企業,希望能供應 MiniLED 背光面板。

在微型尺寸中,硅基OLED顯示器增長迅速,將超過 LCD等。由于PPI的差異,中小尺寸、大尺寸OLED通常選用玻璃基板或柔性基板,微型尺寸的OLED顯示器一般使用硅基板。與 LCD 顯示屏相比,OLED 微顯示技術具有低功耗、工作溫度寬、高對比度、響應速度快等優點,根據市場研究機構MarketsandMarkets 的研究報告,OLED 微型顯示器市場規模增長最為迅速,年均復合增長率達到41.14%,預計 2024 年將實現 15.66 億美元的市場規模,并最終超過 LCD 與 LCoS(硅反射液晶顯示器)成為微型顯示器應用最為廣泛的技術類型。

未來小尺寸領域的技術方向還包括 MircoLED、QD-OLED(量子點OLED)等。MicroLED 陣營的代表面板廠商為三星、友達、群創,終端企業主要是蘋果公司,蘋果有望率先將其應用在 AR/VR 以及可穿戴領域,MicroLED產品技術成熟度低,目前各大面板廠公布的量產計劃主要集中在大尺寸領域,小尺寸MicroLED 產品量產尚需時日;量子點陣營的代表面板廠商為三星顯示(SDC)、 TCL華星等,終端企業包括三星、TCL等,量子點技術目前主要用于LCD 大尺寸,在小尺寸的應用尚需時日。

編輯:黃飛

電子發燒友App

電子發燒友App

評論