電子發燒友網報道(文/李彎彎)又一只芯片新股上市首日破發。今年以來,芯片公司上市后破發的現象越來越多,原因之一是許多新股發行價定太高了,另外也與這些芯片公司持續虧損,技術競爭力不強,以及所在行業市場容量本就不高等諸多因素有關。

現如今投資者對芯片公司的態度已經遠遠不如之前那么熱情,要知道以前芯片股上市首日漲幅都是翻倍增長的,到去年下半年很多上市首日漲幅只有30%左右,而到今年一季度,上市首日破發的現象接二連三的發生。

芯片公司上市頻繁破發

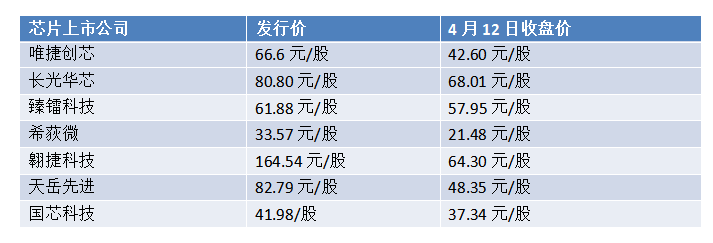

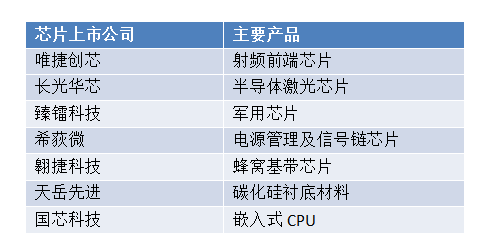

今年第一季度,芯片公司上市之后頻繁破發,包括長光華芯、臻鐳科技、希荻微、翱捷科技、天岳先進、國芯科技等。昨日,射頻前端芯片提供商唯捷創芯上市首日也遭遇破發。

唯捷創芯是一家射頻前端芯片提供商,主要為客戶提供射頻功率放大器模組產品,唯捷創芯的發行價格為66.6元/股,上市首日破發,首日收盤價報42.60元/股。

長光華芯是一家專注于半導體激光芯片的公司,2022年4月1日在上交所科創板上市,發行價格為80.80元/股,上市首日開盤價為88.00元,盤中跌破發行價最低至75.38元,截至收盤報79.60元,跌幅1.49%,之日幾日連續下跌,截至4月12日收盤報68.01元/股。

臻鐳科技是一家軍用芯片提供商,2022年1月27日在上交所科創板上市,發行價格61.88元/股,上市首日盤中破發,收盤價56.20元/股,之后幾日持續下跌,不過在2月15日開始上升,之后最高漲到70.87元/股,之后再次下跌,截至4月12日收盤報57.95元/股。

希荻微是一家電源管理及信號鏈芯片供應商,2022年1月21日在科創板上市,發行價為33.57元/股。上市首日股價一度大漲51.92%,首日收盤報44.05元,上市首日高價之后,便基本呈現下跌趨勢,到4月12日收盤價為降至21.48元/股。

翱捷科技是一家蜂窩基帶芯片廠商,2022年1月14日在上交所科創板上市,發行價格為164.54元/股,上市首日開盤即破發,首日收盤報109.00元/股,隨后基本呈現下跌趨勢,截至4月12日收盤64.30元/股。

天岳先進是一家第三代半導體碳化硅襯底材料廠商,2022年1月12日在上交所科創板上市,發行價格為82.79元/股,上市首日開盤直接破發,之后有所上漲,當日收盤報85.50元,第二個交易日收盤報81.99元,之后基本整體呈現下跌趨勢,4月12日收盤報48.35元/股。

國芯科技是一家聚焦于嵌入式CPU技術研發的公司,2022年1月6日在上交所科創板上市,發行價格為41.98/股,上市首日開盤價為44元,首日有所上漲,當日收盤價為46.72元,隨后幾日整體繼續上漲,不過從1月19日開始連續下跌,并在1月25日跌破發行價,之后整體呈現下跌趨勢,截至4月12日收盤報37.34元/股。

為何芯片上市公司頻繁破發?

芯片新股上市之后破發,其中大家提的最多的一點,許多新股發行價定太高了。另外如今,投資者更關注芯片公司實力,及其所在行業的市場空間和前景,而不再是前幾年的芯片概念。

仔細看不難發現,不少上市公司都存在這樣的問題:一、過去幾年的盈利情況并不好,基本處于虧損狀態;二、從技術先進性來看,有些公司相對于國內同行來說確實已經有所領先,然而與國際一些大廠商相比,競爭力卻是比較弱;三、有些領域,從整體可挖掘的市場空間來看,并不是特別大,未來想要實現持續高規模增長,有難度。

一、虧損,盈利水平不佳

盈利水平不佳,甚至虧損,是不少在科創板上市的芯片公司存在的普遍問題,比如唯捷創芯、長光華芯、希荻微、翱捷科技、天岳先進在上市之前的幾年,都存在虧損。

唯捷創芯2018年、2019年、2020年實現歸屬于母公司股東的凈利潤分別-3,385.88萬元、-2,999.41萬元、-7,772.91萬元;扣除非經常性損益后歸屬于母公司股東的凈利潤分別為-4,028.32萬元、-3,295.44萬元、-10,082.74萬元,虧損較為嚴重。

長光華芯在2018年、2019年、2020年實現歸屬于母公司股東的凈利潤分別為-1439.57萬元、-12,889.02萬元、2617.91萬元;扣除非經常性損益后歸屬于母公司股東的凈利潤分別為-2865.82萬元、-1792.17萬元、-1459.52萬元,三年都處于虧損狀態。

不過長光華芯2021年開始凈利潤有較大幅度的增長,并且開始盈利,2021年長光華芯實現歸屬于母公司股東的凈利潤11,531.64萬元,同比增長340.49%;扣除非經常性損益后歸屬于母股東的凈利潤7237.50萬元。只是不確定后續凈利潤能否維持持續增長。

希荻微在2018年度、2019年、2020年和2021年1-6月的凈利潤分別為-538.40 萬元、-957.52萬元、-14,487.25萬元和1,917.49萬元,截至2021年 6月30日,希荻微未分配利潤金額為-5,334.98 萬元,也是存在累計未彌補虧損。

翱捷科技在2018年、2019年、2020年、2021年1-6月實現歸屬于母公司普通股股東的凈利潤分別為-53,744.22萬元、-58,354.86萬元、-232,652.98萬元及-37,154.21萬元,扣除非經常性損益后歸屬于母公司普通股股東的凈利潤分別為-53,844.35萬元、-59,271.48萬元、-57,237.30萬元及-35,205.82 萬元,截至2021年6月30日,公司合并報表累計未分配利潤為-304,946.06萬元。

天岳先進在2018年、2019年、2020年、2021年1-6月實現歸屬于母公司所有者的凈利潤分別為-4,213.96萬元、-20,068.36萬元、-64,161.32萬元、4,790.80萬元,截至2021年6月30日,公司合并口徑累計未分配利潤為-10,967.29萬元。

二、技術、市場競爭力較弱

在技術方面,雖然不少上市芯片公司,都有自己獨特的技術優勢,并且在國內算是領先水平,不過放到全球市場上,與國際大廠之間還是存在較大差距,這就必然導致其較弱的競爭力。唯捷創芯、翱捷科技、天岳先進、國芯科技都存在這樣的問題。

唯捷創芯主要為客戶提供射頻功率放大器模組產品,目前以銷售4G中集成度PA模組產品為主,如今5G的滲透率越來越高,5G智能手機對高集成度PA模組產品及架構方案的需求正在提升,而唯捷創芯還不具備含有高集成度PA模組組合的射頻前端架構方案的完整能力。

可以說在5G、高集成度射頻前端模組等前沿市場,全球前五大射頻前端廠商占據我國大部分的市場份額。相較之下,包括唯捷創芯在內的國內射頻前端企業,在資本實力、產品性能和產品線寬度、前沿技術定義能力等多個方面存在較大差距,整體競爭力較弱。

翱捷科技的營業收入主要來自于蜂窩基帶芯片和非蜂窩物聯網芯片,其中前者占比較大,接近80%。然而該公司的基帶芯片與競爭對手相比,差距很大。

根據中國信通院出具的報告,2020年國內市場5G手機占同期手機出貨量及上市機型數量的比例分別為52.9%和47.2%。高通、聯發科、海思半導體、紫光展銳等芯片設計廠商已推出了對應的芯片產品,并成功實現產業化。翱捷科技卻尚未推出成熟的5G智能手機芯片。

而且翱捷科技銷售的手機基帶芯片用于功能機,尚未形成智能手機基帶芯片收入,預計公司新一代智能手機芯片產品從開始立項到產品設計、量產、商業化仍需要3到5年時間。

天岳先進在各尺寸量產能力推出時間、大尺寸產品供應情況等方面與全球龍頭企業存在差距。以半絕緣型碳化硅襯底為例,在4英寸至6英寸襯底的量產時間上全球行業龍頭企業分別早于天岳先進10年以上及7年以上;截至目前,天岳先進尚不具備8英寸襯底的量產能力,全球行業龍頭企業已于2019年或以前具備8英寸襯底量產能力。

國芯科技聚焦于國產自主可控嵌入式CPU技術,提供IP授權、芯片定制服務和自主芯片及模組產品,主要應用于信息安全、汽車電子和工業控制、邊緣計算和網絡通信。

雖然國芯科技嵌入式CPU在國家重大需求的國產化替代方面具有優勢,然而作為ARM CPU核的競爭產品,在市場占有率、產品豐富性和技術水平等方面與行業領先企業存在差距,在芯片定制領域,國芯科技的市占比不到1%,短期內國芯科技在ARM的優勢領域進一步向其發起挑戰存在難度。

三、市場走弱,或所在領域容量不大

除了芯片公司本身存在技術實力不強的問題之外,一些公司所在領域市場走弱、或者所在領域本身市場容量不大,也成了投資者比較謹慎的重要因素。比如唯捷創芯所在的射頻前端市場、長光華芯所在的半導體激光芯片領域、臻鐳科技的軍用射頻芯片和電源管理芯片。

唯捷創芯主要是為智能手機提供射頻前端芯片,然而今年以來智能手機銷售疲軟,之前有消息稱今年迄今中國主要安卓手機品牌已經消減約1.7億部訂單,相當于今年原出貨計劃的20%,這使得Skyworks和Qorvo等廠商的射頻前端芯片庫存水平超過6至9個月,這或許會影響投資者對唯捷創芯接下來射頻前端芯片出貨情況的擔憂。

長光華芯是一家聚焦于半導體激光行業的公司,專注于半導體激光芯片的研發、設計及制造,主要產品包括高功率單管系列產品、高功率巴條系列產品、高效率VCSEL系列產品及光通信芯片系列產品等,逐步實現了高功率半導體激光芯片的國產化。

該公司的營業收入主要來自于半導體激光芯片,那么半導體激光芯片的市場有多大呢,有數據顯示,2020年全球激光芯片的市場規模約為18.30億元,我國國內市場激光芯片的市場規模約為5.29億元。

長光華芯目前的市場主要在國內,在國內市場的占有率為13.41%,算下來的話是只有7000多萬,即使未來長光華芯能夠占到市場的50%,一年下來的營收也不會很大。

臻鐳科技的主要產品有終端射頻前端芯片、射頻收發芯片及高速高精度ADC/DAC、電源管理芯片、微系統及模組等。其60%以上的營業收入來自于射頻收發芯片及高速高精度ADC/DAC、以及電源管理芯片。

臻鐳科技是國內軍用通信、雷達領域中射頻芯片和電源管理芯片的核心供應商之一。其射頻收發芯片及高速高精度 ADC/DAC 的下游應用主要包括雷達、衛星 互聯網、無線通信等領域;電源管理芯片主要應用于無線通信終端、通信雷達系統和航天供配電領域中。

臻鐳科技的市場主要在軍用領域,難以有明確的市場容量數據,想象一下,它目前已經是國內軍用領域射頻芯片和電源管理芯片核心供應商之一,估計市場占比不小,而從其2020年這兩項產品的營收來看,大概是9000萬,可以看到未來的即使再增長,空間也不是特別大。

投資芯片不再是香餑餑?Per-IPO融資無利可圖

芯片公司上市頻繁破發,折射出這樣一個問題,芯片公司上市套現的游戲是不是玩不通了?以昨日上市破發的唯捷創芯為例,該公司上市發行價為66.6元/股,上市首日破發,收盤價為42.60元/股,唯捷創芯上市前一筆融資Pre-IPO,投資機構以33.33元/股的價格購買,如此算來,投資機構在唯捷創芯上市之前投資,必然看好其上市之后帶來的投資收益,然而從目前的情況來看,Pre-IPO的投資機構此筆投資的盈利空間非常有限。

這就會引發另一個思考,既然投資機構通過芯片公司上市套現,不如從前好玩了,接下來芯片行業的投融資會降溫嗎?過去幾年芯片行業熱潮四起,投資人對芯片行業的熱情高漲,2019年7月科創板鳴鑼開市,一批又一批芯片公司在科創板上市,上市首日就翻倍增長,后續的增長勢頭持續,這促使芯片行業的投資熱情更盛。

2021年電子發燒友就統計到芯片相關行業的融資達到350筆,2022年芯片投融資的情況有持續之勢,我們此前統計過前兩個月的投融資,僅兩個月就達到60多筆,按這個頻率下去的話,今年芯片行業的投融資情況會跟去年相當。

然而事實可能并不會如此,2022年芯片公司上市破發的情況太過頻繁了,我們預計接下來芯片行業的投資情況可能會有所降溫,前兩個月雖然也有上市破發的現象,然而上市破發帶來的負面反饋可能還沒有完全釋放出來,投資機構因此還在積極投資。

然而經過整個一季度頻繁爆出上市首日破發,上市套現到底還能不能繼續玩就有待考察了,未來A輪、B輪這些早期一些的投資還是會繼續,不過估計投資人對芯片公司的技術實力和行業前景的考察估計會更謹慎,而D輪、PRE-IPO輪的投資減少的情況預計會很明顯,因為到這個時候估值太高了,高價買入,上市之后再破發,就幾乎沒有什么投資收益了。

總結

如今芯片行業的概念熱已經褪去,人們看待芯片公司更理性了,會更多關注技術實力,所在行業的市場空間,公司有沒有盈利能力等,而不再只要是芯片概念就備受追捧。因此如果芯片上市企業想要得到長遠發展,還是要找準自己優勢賽道,并在這個方向上投入研發,持續積累,不斷做到更好,甚至最好。

-

芯片

+關注

關注

456文章

51120瀏覽量

426009 -

科創板

+關注

關注

4文章

899瀏覽量

27627 -

長光華芯

+關注

關注

0文章

10瀏覽量

662

發布評論請先 登錄

相關推薦

長光辰芯科創板IPO終止

勝科納米即將科創板IPO上會

芯原接待上交所“科創板ETF成份股公司”走訪活動

盤點近百份科創板公司半年報

3D掃描第一股思看科技重啟IPO審核并沖刺科創板

達夢數據正式登陸科創板

聯蕓科技沖刺科創板

科創板重災區!芯片股頻繁破發,大環境下的冷思考

科創板重災區!芯片股頻繁破發,大環境下的冷思考

評論