近日,英飛凌與GT Advanced Technologies(GTAT)已經簽署碳化硅(SiC)晶棒供貨協議,合同預期五年。英飛凌此舉無疑是看到了SiC廣闊的市場規模,據Yole預測,SiC市場規模在2021年將上漲到5.5億美金,這期間的復合年均增長率預計將達19%。其實不止英飛凌,其他SiC廠商如ST、博世、羅姆等也都看好SiC的穩步需求,開始緊鑼密鼓的點兵布陣,他們或多方收購,或強強聯合,貌似誰也不想在SiC這個飛速發展的市場中落下。在SiC廣闊的市場需求下,得SiC晶圓者得天下,顯然,SiC晶圓爭奪戰已然打響!

車廠逐漸導入,SiC晶圓供不應求

今年6月底,美國工程材料和光電元件領先企業II-VI宣布與通用電氣(GE)簽署合作協議,通用電氣授權II-VI利用其專利技術進入碳化硅功率器件和模塊制造領域。這意味著碳化硅革命應在電動車市場開啟燎原之勢。

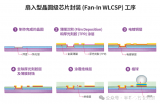

這兩年,由于SiC獨有的優良特性,車廠陸續開始導入SiC器件,這對SiC晶圓的需求量是巨大的。在此需要科普一下,碳化硅功率器件生產過程主要包括碳化硅單晶生產、外延層生產、器件制造三大步驟,分別對應產業鏈的晶圓襯底、外延片、器件和模組三大環節。碳化硅上游產品為晶圓襯底。

早期用例,特斯拉已經將意法半導體的基于SiC MOSFET的功率模塊集成到Model 3逆變器中。Model 3具有一個主逆變器,該逆變器需要24個電源模塊,每個電源模塊均基于兩個碳化硅MOSFET裸片,每輛汽車總共有48個SiC MOSFET裸片。這些MOSFET由位于意大利卡塔尼亞的意法半導體晶圓廠制造。除此之外,其他包括OBC、一輛車附2個一般充電器、快充電樁等,都可以放上SiC,只是SiC久缺而未快速導入。

另外,早在2014年5月,豐田汽車宣布通過使用SiC功率半導體,將混合動力汽車的燃油效率提高10%(在日本國土交通省的JC08測試周期下),并減少了汽車的使用。與僅含Si功率半導體的當前PCU相比,功率控制單元(PCU)的尺寸縮小了80%。但由于SiC晶圓(基板)不足,豐田還未采用。

據GaN世界的報道,按照這個估算若循續漸進采用SiC后,該換的都換上SiC,平均2輛Tesla的純電動車就需要一片6英寸SiC晶圓。當然,這算法未得到Tesla官方證實。

業者分析,單從Tesla可創造的需求來看,2020年如果不是COVID-19(新冠肺炎)帶來銷售及生產等多重變量,Tesla第1季宣稱6月底美國工廠Model 3及Model Y的年產能將達50萬輛,上海廠(Gigafactory 3)計劃年底產能50萬輛,使其總產能規模近100萬輛,也就是說,Tesla一年平均約要50萬片6英寸SiC。而目前全球SiC硅晶圓總年產能約在40萬~60萬片,如此就消耗掉全球當下SiC總產能。

即使在COVID-19及中美貿易戰的緊張關系下,汽車產業銷售受波及最明顯,然而SiC晶圓生產大廠的布局絲毫不減,這都是對SiC在車用市場發展潛力持正面看法的表現。

國際大廠爭先恐后加碼擴產

據統計顯示,目前全球生產碳化硅晶圓的廠商包括 CREE、英飛凌、羅姆半導體旗下 SiCrystal、II-IV、Norstel、新日鐵住金及道康寧 (Dow Corning)等。還有一些新進者,如韓國的SK Siltron通稿收購杜邦(Dupont)SiC晶圓部門正在對該行業進行投資;Soitec也宣布與應用材料聯合開發下一代碳化硅襯底的開發計劃。

其中,CREE市占率高達6成之多,幾乎獨霸市場。Cree早在1991年就發布了全球首款商用SiC晶圓,并分別于2002年及2011年發布全球首款SiC JBS肖特基二極管及SiCMOS,2016年引領行業進入6英寸SiC晶圓時代。

2019年9月,Cree宣布計劃2019-2024年投資7.2億美元將SiC材料及晶圓產能擴充30倍,包括建造一座車規級8英寸功率及射頻晶圓工廠,以及擴產超級材料工廠,計劃2022年量產,完全達產后器件能夠滿足550萬輛BEV需求,襯底能夠滿足2200萬BEV需求。今年 5 月Cree更宣布,看好 5G 與電動車后市需求,將在未來5年內,斥資10億美元用于擴大SiC碳化硅產能,在公司美國總部北卡羅萊納州達勒姆市建造一座采用最先進技術的自動化200mm SiC碳化硅生產工廠和一座材料超級工廠。

2020年10月,Cree以高達3億美元的價格出售了其LED產品部門給SMART Global Holdings,決定ALL in 碳化硅。Cree的產能已被下游大客戶買斷,主要客戶包括ST、英飛凌、安森美。

需要指出,意法半導體在(ST)不僅簽署了超5億美元的SiC晶圓購買合同,同時也在今年2月份以1.375億美元現金收購了瑞典SiC晶圓制造商Norstel AB,Norstel生產150mmSiC裸晶圓和外延晶圓。意法半導體表示,交易完成后,它將在全球產能受限的情況下控制部分SiC器件的整個供應鏈。另據EE Times消息,不久前,意法半導體在其意大利卡塔尼亞工廠概述了大力發展碳化硅(SiC)業務,并將其作為戰略和收入的關鍵部分的計劃。

另外一個SiC晶圓廠羅姆對SiC的關注和布局就相對較早了,早在2009年Rohm收購了SiC晶圓供應商SiCrystal,隨后在2010年推出首批批量生產的SiC肖特基二極管和MOSFET,2012年批量生產全SiC模塊,2017年交付了6英寸SBD。SiCrystal是羅姆成為ST意法半導體之外最大的SiC元件大廠的主要原因,2020年初SiCrystal與ST簽署了1.2億美元的供貨大單。SiCrystal也是中國SiC設計公司最多采購的供應商。

英飛凌公司布局碳化硅領域已超過30年。英飛凌的碳化硅材料主要采取外購的方式。2018年,英飛凌收購了碳化硅晶圓切割領域的新銳公司-Siltectra。Siltectra稱其相比傳統工藝將提高90%的生產效率。此次與GT Advanced Technologies簽約之后,“GTAT的優質碳化硅晶棒將為當前和未來滿足一流標準的有競爭力的碳化硅晶圓提供額外來源。這為我們雄心勃勃的碳化硅增長計劃提供有力支持,充分利用我們現有的內部技術和薄晶圓制造的核心競爭力。”英飛凌工業功率控制事業部總裁Peter Wawer表示。

II-VI也計劃將150毫米(6英寸)碳化硅材料的產能擴大5-10倍,同時擴大差異化200毫米材料技術的批量生產,以滿足未來五年預期的不斷增長的需求。

日本昭和電工也多次發表了產能擴充聲明。昭和電工 SiC 晶圓月產能 2018年4月從 3000 片提高至 5000 片 (第 1 次增產),且將在2019年 9 月進一步提高至 7000 片 (第 2 次增產),而進行第 3 度增產投資后,將在 2019 年 2 月擴增至 9000 片的水準、達現行 (5000 片) 的1.8倍。

在半導體產業中,由于制造端設備成本最高,廠商必須考慮資本投入后的成本回收,因此如果沒有看到終端需求有維持5年以上潛力,業者一般不會貿然擴產。而這些大廠的擴產也無疑證明了對SiC晶圓的看好。

國內SiC晶圓襯底緩緩起步

來到國內,目前國內出貨量比較大或者比較知名的晶圓襯底企業有天科合達、山東天岳、河北同光、東莞天域、河北普興、中科鋼研、中電科二所和南砂晶圓等等。根據半導體時代產業數據中心出具的《2020年中國第三代半導體碳化硅晶片行業分析報告》數據顯示:2020上半年全球半導體SiC晶片市場份額,美國CREE出貨量占據全球45%,日本羅姆子公司SiCrystal占據20%,II-VI占13%;中國企業天科合達的市場占有率由2019年3%上升至2020年5.3%,山東天岳占比為2.6%。

北京天科合達主要生產2-6英寸SiC襯底片。2020年8月,天科合達的第三代半導體碳化硅襯底產業化基地建設項目項目在北京市大興區順利開工,總投資約9.5億元人民幣,總建筑面積5.5萬平方米,新建一條400臺/套碳化硅單晶生長爐及其配套切、磨、拋加工設備的碳化硅襯底生產線,項目計劃于2022年年初完工投產,建成后可年產碳化硅襯底12萬片。

華為哈勃投資的山東天岳公司成立于 2011 年 12 月,公司自主開發了全新的高純半絕緣襯底材料,目前量產產品以 4 英寸為主,此外其 4H 導電型碳化硅襯底材料產品主要有 2 英寸、3 英寸、4 英寸及 6 英寸。山東天岳還獨立自主開發了 6 英寸 N 型碳化硅襯底材料。公司已經實現寬禁帶半導體碳化硅材料產業化,技術水平達到國際領先。

廈門瀚天天成目前可提供標準的3英寸、4英寸和6英寸碳化硅外延晶片,用于肖特基二極管(SBD)、金屬氧化物半導體場效應晶體管(MOSFET)、結型場效應晶體管(JFET)和雙極結型晶體管(BJT)的制作。2012年3月9日,公司宣布開始接受商業化碳化硅半導體外延晶片訂單,正式向國內外市場供應產業化3英寸和4英寸碳化硅半導體外延晶片。2014年4月,公司接受商業化6英寸碳化硅外延晶片訂單,正式向國內外市場供應商業化6英寸碳化硅外延晶片。

東莞天域主要提供4-6英寸外延片,據公司官網介紹,天域(TYSiC)成立于2009年,是中國第一家從事碳化硅外延晶片市場營銷、研發和制造的私營企業。2010年,天域與中國科學院半導體研究所合作,共同創建了碳化硅研究所,該研究所由該領域最優秀的人才組成。天域是中國第一家碳化硅半導體材料供應鏈的企業獲得汽車質量認證(IATF 16949)。

三安光電這幾年也從LED芯片向高階化合物半導體擴展延伸,2020年8月19日,三安光電宣布收購北電新材料公司,北電新材于2019年擬投資約5.8億元在福建安溪縣湖頭鎮橫山村建設碳化硅襯底生產項目,項目主要從事碳化硅襯底的生產,項目規劃年產能3.6萬片。2020年7月20日,長沙三安投資160億元用于第三代半導體項目,主要研發、生產及銷售6英寸SiC導電襯底、4英寸半絕緣襯底、SiC二極管外延、SiC MOSFET外延、SiC二極管外延芯片、SiC MOSFET芯片、碳化硅器件封裝二極管、碳化硅器件封裝MOSFET。

中電化合物半導體有限公司是一家由中國電子信息產業集團下屬公司—華大半導體有限公司主導投資的,致力于開發、生產寬禁帶半導體材料的高科技公司,成立于2019年11月。

中電化合物半導體已在杭州灣新區數字經濟產業園建成含百級超凈車間現材料生產線,正式向國內外市場供應商業化4-8英寸SiC和GaN材料。截至2020年12月,公司從6英寸晶體、襯底到外延已通線,6英寸sic外延等產品已通過客戶驗證。

露笑科技新建碳化硅襯底片產業化項目,引進具有國際先進水平的6英寸導電晶體生長爐、4英寸高純半絕緣晶體生長爐等設備。去年11月,露笑科技與中科鋼研、國宏中宇簽訂戰略協議,與其共同研發適用于中科鋼研工藝技術要求的4英寸、6英寸、8英寸乃至更大尺寸級別的碳化硅長晶設備。

另外,中鴻新晶在濟南投資的第三代半導體項目,一期就包括6-8英寸碳化硅單晶生產、加工、碳化硅外延生產線各2條。

據業內人士分析指出,總體來看,在SiC襯底方面,國外主流產品已經完成從4寸向6寸的轉化,并且已經成功研發8英寸SiC襯底片。而國內SiC襯底片市場現在以4英寸為主,6英寸目前還在研發過程中,產品的成品率相對較低。要知道SiC器件成本高的一大原因就是襯底貴,目前,襯底成本大約是加工晶片的50%,外延片是25%,器件晶圓生產環節20%,封裝測試環節5%。SiC襯底不止貴,生產工藝還復雜,與硅相比,碳化硅很難處理、研磨和鋸切,挑戰非常大。所以大多數企業都是從Cree、羅姆或第三方供應商那里購買襯底。

結語

國際大廠起步早,還不斷加速在SiC領域的布局,一方面將推動碳化硅材料的市場滲透率加速,另一方面也加速搶占碳化硅晶片市場份額。對此,我國迫切需要加快發展步伐,但國內本土SiC廠家與國外同行相比,雖然仍有一定差距,但還是很有希望可以迎頭趕上,追趕的過程還是有盼頭的。

責任編輯:tzh

-

半導體

+關注

關注

334文章

27652瀏覽量

221256 -

晶圓

+關注

關注

52文章

4963瀏覽量

128191 -

SiC

+關注

關注

29文章

2869瀏覽量

62816

發布評論請先 登錄

相關推薦

晶圓背面涂敷工藝對晶圓的影響

天域半導體8英寸SiC晶圓制備與外延應用

車廠逐漸導入,SiC晶圓供不應求

車廠逐漸導入,SiC晶圓供不應求

評論