編者按

DeFi已經(jīng)是區(qū)塊鏈領域里的長線熱點話題了,提供 DeFi 服務的平臺和產(chǎn)品也層出不窮,試圖為大家?guī)砀杂伞⒏萜盏慕鹑诜铡F渲幸訫akerDAO為代表的去中心化借貸項目尤為突出,但作為沒有風險控制的借貸,唯一的履約保證就是強制超額抵押,這卻降低了抵押品的流動性,降低了資本的生產(chǎn)效率,如何解決這些問題呢?本文將就此展開討論。

過去的一年對區(qū)塊鏈來說是艱難的一年,但我們仍看到了不少才華橫溢,且愿意靜下心做事的團隊,正在努力為一個真正開放自由的金融系統(tǒng),建立一套基礎的設施。

重要的是,在2017年底推出的MakerDAO,通過一種抵押借貸的方式(可稱為抵押債務頭寸,CDP),建立了一個能與美元價值掛鉤的穩(wěn)定資產(chǎn)(DAI)系統(tǒng)。這個系統(tǒng)運行的非常出色,在過去的一年多時間里,ETH價格的歷史最高水平與最低水平相差了94%,而DAI的價值一直較穩(wěn)定地與美元掛鉤,有將近4%的ETH被抵押在這個系統(tǒng)中。

MakerDAO并不是唯一的借入或借出加密資產(chǎn)的項目。Dharma項目,允許用戶申請或提供任何ERC20或ERC721標準下資產(chǎn)的借貸;dYdX項目支持加密資產(chǎn)衍生品與期貨保證金的交易;Compound為ETH,DAI和少數(shù)其他token提供了短期的借貸服務。

算上去中心化交易所(DEX),我們現(xiàn)在已經(jīng)有了近乎完全去中心化的借貸與交易加密資產(chǎn)的手段,我們能圍繞任何資產(chǎn)或事件來創(chuàng)建金融衍生品,甚至有一個以美元計價的穩(wěn)定幣系統(tǒng),可以用來規(guī)避風險。DeFi極大地提高了用戶體驗,而無需直接觸及那些復雜且令人惡心的相關法令。

DeFi基本都依賴于抵押

開放式金融的核心原則之一就是“無準入式”。但如果沒有審核資質的機構,我們如何才能確保借款人不會賴賬?或者確保金融衍生品能夠如約付清?

抵押品!

簡單來說,抵押品是對系統(tǒng)中其他參與者的一種保險,這樣你就可以在不透露你是誰、住在哪里、能力如何等信息的情況下,被信任,從而進行某種交易。但如果你的行為損害了系統(tǒng)的整體利益,你將被自動踢出,你的部分或全部抵押品,將被扣除并移交給更負責任的人。

在MakerDAO里,為了通過DAI來借錢,你必須在合約中鎖入等價于你所借資金150%的ETH。如果你抵押的ETH的價格降至借出DAI價值的150%以下,就會有“監(jiān)督者”介入,然后“biu”一聲——你抵押的ETH將被清算,并收取13%的利益。Compound和Dharma使用了類似的結構,貸款人不必擔心借款人無力償還他們的貸款。

這些被鎖住的資產(chǎn)擔保了開放式金融的風險,一旦貸款得到償還,這些抵押品資產(chǎn)將被釋放并用于其它用途,但就目前而言,它們存在的理由是作為抵押品,且這些抵押品被鎖定入合約中時是無法產(chǎn)生價值的,這降低了資本使用的效率。

但如果我們做出一點改變呢?

液化抵押品

最高時,有超過200萬的ETH被鎖定在MakerDAO的CDP合約中,這產(chǎn)生了約7800萬美元價值的DAI。計算一下就可知,以目前的價格來說,抵押品中有超過一半的ETH是超額抵押的。我們完全不必要抵押這么多ETH進去,因為這些資產(chǎn)都是被合約鎖死的,沒有再生產(chǎn)力的資產(chǎn)。

InstaDApp的創(chuàng)始人Sowmay Jain提出了一個建議。可以將超額抵押部分的ETH從CDP合約中取出,并投入Compound的貨幣借貸協(xié)議中從而產(chǎn)生更多利息。當然在抵押品價格波動時,回收ETH的工作也得是自動化的。好在這些協(xié)議都是智能合約驅動,這并不難。通過集成MakerDAO與Compound協(xié)議來實現(xiàn)資本的復用,這是一個不錯的嘗試,而且實現(xiàn)起來比較容易。

盡管一枚ETH并不能同時存在于兩個地方(區(qū)塊鏈的主要突破之一是解決了“雙花問題”),但是仍可以通過“存款代幣”合約,利用超額抵押的部分,向Compound發(fā)行同等數(shù)量的“Compound ETH”(檢查cETH、cDAI、cREP等)的ERC20代幣。這些cETH代幣將始終可按1:1比例兌換為Compound中的ETH。

通過這種可靠、透明、安全的方式,一但DAI開始允許多種抵押品來生成后,cETH絕對可以添加為MakerDAO所支持的抵押品之一,這就在抵押借貸的同時獲取了更多的流動性。特別是考慮到,現(xiàn)在許多做市商打算長期持有ETH杠桿,這就使得人們有理由對作為抵押品的ETH產(chǎn)生利息需求。

cETH是流動性抵押品的一個非常基礎的例子,但如果再使用流動性。來提供抵押呢?如果是用抵押品再抵押呢?

流動池本身作為抵押

這里有一個非常有趣的構想,如果現(xiàn)在建立一個完全在鏈上運行的去中心化交易所協(xié)議,為了獲得足夠好的流動性,我們需要對每一個交易對建立一個資金池,大家可以在池中存入交易對的兩種資產(chǎn),從而給交易所提供流動性的同時,來獲取一定手續(xù)費(類似做市商)。由于是基于合約運行的,bancor算法自動撮合交易,這個資金池不受任何一方控制,透明且可信,因此可以將整個資金池作為抵押品,以此來開展借貸業(yè)務。

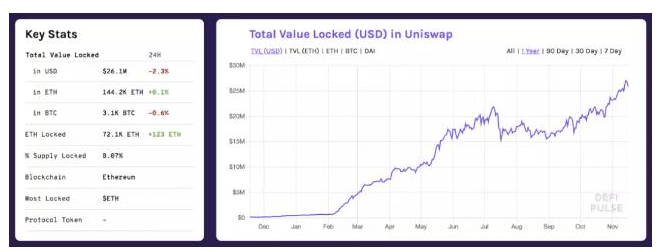

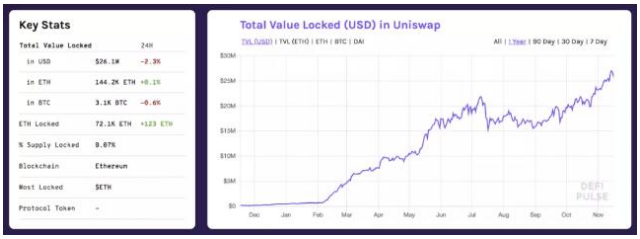

這就像,把流動性本身作為抵押品。Uniswap就是這樣的一個去中心化交易協(xié)議,它不存在任何掛單表,而是基于流動資金池與自動做市算法(基于bancor)去中心化的撮合交易。任何人都可以將特定資產(chǎn)存入資金池為其提供流動性,同時還能在Compound上進行借貸,同時賺取交易手續(xù)費與資產(chǎn)的利息。

如何保證借貸的風險呢?會不會發(fā)生交易對上下波動,導致資金池縮水,最終使得貸款無力償還呢?去中心化交易協(xié)議是依賴基于bancor的自動做市場程序來撮合交易的,這保證了流動資金池的總價值,是不會下降到低于貸款資產(chǎn)的。

同時像cETH、cDAI這些資產(chǎn)還可以再作為抵押物,從而進一步產(chǎn)生借貸。(是不是有點像次貸結構了?)

這的確大大的提升了資產(chǎn)的生產(chǎn)效率,正是DeFi所稀缺的。

問題與風險

熟悉傳統(tǒng)金融的讀者都可以立刻get到上述的過程,其實就是重復抵押:放貸人接受借貸人的資產(chǎn)作為抵押物,并使用該資產(chǎn)作為抵押物,自己也去獲取另一筆貸款。除了這個情況外,我們也會看到抵押物的抵押物的抵押物的抵押物。..。..。這種一環(huán)扣一環(huán)的抵押鏈,像這樣:

這是存在巨大風險的,一但上述抵押鏈上的任何一個環(huán)節(jié)出現(xiàn)故障,那么幾乎所有該環(huán)節(jié)之后的資產(chǎn)都會出現(xiàn)問題,而該環(huán)節(jié)之前的資產(chǎn)基本不會出現(xiàn)問題。

這樣就想的太簡單了,這個抵押借貸的鏈條是不會老老實實按順序延續(xù)下去的,實際上大家一定會拿后面衍生的資產(chǎn)再去購買原生的資產(chǎn),比如拿DAI或者cDAI再去購買ETH,再進行一次抵押生成DAI,進而往復循環(huán)。那些金融衍生品設計者對每一個可能出現(xiàn)的資產(chǎn)進行拆分、杠桿、混合與錨定,并對衍生品進行互相銷售,最終創(chuàng)造出一堆誰都看不懂的亂麻:

這種可預料的泡沫增長,比傳統(tǒng)金融系統(tǒng)好在哪里?從技術上講,所有這些事情,都是公開可見且可驗證的,而不是隱藏在一系列難以理解的法律合同和復雜吊詭的金融名詞之后。當所有資產(chǎn)流向都能通過公開賬本和智能合約鏈接在一起時,我們應該能夠設計出一個用于跟蹤和量化風險的評級系統(tǒng),幫助DeFi自我監(jiān)管,制定合理的參數(shù)與標準,并拒絕與高風險的合同/協(xié)議進行互動。

金融市場不僅僅單純追逐利益,我們需要看到更好的流動性,更低的借貸成本與更有效的資本分配。但鑒于我們對人性的了解,您真的認為我們會在有可能賺取額外收益或支付更低利率時,表現(xiàn)出克制嗎?

來源: Ourea無涯社區(qū)

電子發(fā)燒友App

電子發(fā)燒友App

評論