隨著汽車(chē)進(jìn)入了電動(dòng)化+智能網(wǎng)聯(lián)的時(shí)代,新能源、智能化、自動(dòng)駕駛等領(lǐng)域趨勢(shì)帶來(lái)了新的半導(dǎo)體需求,也為國(guó)內(nèi)新進(jìn)芯片企業(yè)進(jìn)入汽車(chē)領(lǐng)域帶來(lái)全新的產(chǎn)業(yè)機(jī)遇。

一、汽車(chē)芯片行業(yè)概況

(一)汽車(chē)芯片的定義和分類(lèi)

汽車(chē)芯片指用于車(chē)體汽車(chē)電子控制裝置和車(chē)載汽車(chē)電子控制裝置的半導(dǎo)體產(chǎn)品,大致可以分為主控芯片、功率芯片、存儲(chǔ)芯片、通信芯片和傳感芯片五大類(lèi)。

(二)車(chē)規(guī)級(jí)芯片認(rèn)證標(biāo)準(zhǔn)

1、可靠性標(biāo)準(zhǔn)AEC-Q系列。AEC-Q系列是主要針對(duì)可靠性評(píng)估的規(guī)范,詳細(xì)規(guī)定了一系列的汽車(chē)電子可靠性測(cè)試標(biāo)準(zhǔn)。其中,AEC-Q100是基于失效機(jī)理的集成電路應(yīng)力測(cè)試鑒定,是適用于車(chē)用芯片的綜合可靠性測(cè)試,強(qiáng)調(diào)的是保障芯片長(zhǎng)期可靠能用。通過(guò)AEC-Q100可靠性認(rèn)證試驗(yàn)條件,需要多輪驗(yàn)證且過(guò)程中更多側(cè)重多方協(xié)作(晶圓廠、封測(cè)廠等產(chǎn)業(yè)鏈企業(yè)的配合),周期一般較長(zhǎng)。

2、功能安全標(biāo)準(zhǔn)ISO26262。ISO26262是全面規(guī)范汽車(chē)零部件以及芯片功能安全的基本規(guī)則,強(qiáng)調(diào)的是保障功能正常,分為功能流程認(rèn)證和功能安全產(chǎn)品認(rèn)證。

綜合來(lái)看,真正的車(chē)規(guī)級(jí)芯片一般需要通過(guò)可靠性測(cè)試認(rèn)證+功能安全流程認(rèn)證+功能安全產(chǎn)品認(rèn)證,才能算完全滿足車(chē)規(guī)認(rèn)證中的所有要求,才算是“車(chē)規(guī)級(jí)芯片”。

(三)車(chē)規(guī)芯片和消費(fèi)芯片的區(qū)別

1、設(shè)計(jì)目標(biāo)不同。消費(fèi)類(lèi)芯片主要考慮性能、功耗和成本,車(chē)規(guī)芯片還會(huì)綜合考慮可靠性、安全性、一致性和長(zhǎng)效性。

2、工作環(huán)境不同。消費(fèi)類(lèi)芯片一般滿足0-70℃環(huán)境溫度,而車(chē)規(guī)芯片要滿足-40-105℃的使用溫度要求。

3、設(shè)計(jì)壽命不同。消費(fèi)類(lèi)產(chǎn)品一般不超過(guò)5年;汽車(chē)設(shè)計(jì)壽命是10-15年,汽車(chē)芯片壽命也要按此設(shè)計(jì)。

4、生產(chǎn)制造不同。汽車(chē)芯片在制造和封裝測(cè)試上比消費(fèi)電子要求相對(duì)高。

(四)我國(guó)汽車(chē)芯片行業(yè)的發(fā)展歷程

我國(guó)汽車(chē)芯片行業(yè)發(fā)展主要分了四個(gè)階段:第一階段(1970年前),以傳統(tǒng)車(chē)載音響喇叭及點(diǎn)火裝置為主;第二階段(1970-1980年),以動(dòng)力及制動(dòng)系統(tǒng)為主;第三階段(1980-1990年)主要以胎壓監(jiān)測(cè)、ESC、道路監(jiān)測(cè)等主動(dòng)安全產(chǎn)品;第四階段(2000年-至今),涉及越來(lái)越多駕駛輔助、智能座艙、新能源等系統(tǒng)。

(五)行業(yè)發(fā)展驅(qū)動(dòng)因素

1、政策推動(dòng)行業(yè)發(fā)展。近些年,我國(guó)發(fā)布了一系列關(guān)于汽車(chē)半導(dǎo)體的政策法規(guī),支持汽車(chē)半導(dǎo)體行業(yè)不斷完善產(chǎn)業(yè)鏈,持續(xù)實(shí)現(xiàn)技術(shù)突破。

2、汽車(chē)三化加速需求上升。在汽車(chē)電動(dòng)化、智能化和網(wǎng)聯(lián)化三大趨勢(shì)驅(qū)動(dòng)之下,當(dāng)前汽車(chē)內(nèi)半導(dǎo)體含量大幅提升。汽車(chē)的智能化、網(wǎng)聯(lián)化帶來(lái)的新型器件需求主要在感知層和決策層,包括攝像頭、雷達(dá)、IMU/GPS、V2X、ECU等,直接拉動(dòng)各類(lèi)傳感器芯片和計(jì)算芯片的增長(zhǎng)。

3、汽車(chē)智能化趨勢(shì)驅(qū)動(dòng)單車(chē)芯片價(jià)值提升。根據(jù)中國(guó)汽車(chē)工業(yè)協(xié)會(huì)數(shù)據(jù)顯示,傳統(tǒng)燃油車(chē)所需汽車(chē)芯片數(shù)量為600-700顆,電動(dòng)車(chē)所需的汽車(chē)芯片數(shù)量將提升至1600顆/輛,而更高級(jí)的智能汽車(chē)對(duì)芯片的需求量將有望提升至3000顆/輛。

4、電氣化架構(gòu)推動(dòng)芯片性能轉(zhuǎn)變。隨著車(chē)內(nèi)ECU、傳感器數(shù)量增加,整車(chē)線束成本和布線難度也跟著大幅提升。因此無(wú)論是對(duì)更強(qiáng)大的算力部署、更高的信號(hào)傳輸效率需求,還是出于車(chē)身減重和成本控制的考量,都要求汽車(chē)電子電氣的硬件架構(gòu)從傳統(tǒng)分布式朝著“集中式、輕量精簡(jiǎn)、可拓展”的方向轉(zhuǎn)變。

二、汽車(chē)芯片產(chǎn)業(yè)鏈剖析

(一)產(chǎn)業(yè)鏈分析

1、上游。一般為基礎(chǔ)半導(dǎo)體材料(硅片、光刻膠、CMP拋光液等)、制造設(shè)備和晶圓制造流程(芯片設(shè)計(jì)、晶圓代工和封裝檢測(cè))。

2、中游。一般指汽車(chē)芯片制造環(huán)節(jié),包括智能駕駛芯片制造(GPU芯片、FPGA芯片、ASIC芯片),輔助駕駛系統(tǒng)芯片制造(ADAS芯片)、車(chē)身控制芯片制造(MCU芯片)等。

3、下游。包含汽車(chē)車(chē)載系統(tǒng)制造、車(chē)用儀表制造和整車(chē)制造環(huán)節(jié)。

(二)上游市場(chǎng)規(guī)模分析

1、半導(dǎo)體材料市場(chǎng)規(guī)模。預(yù)計(jì)2022年中國(guó)半導(dǎo)體材料市場(chǎng)規(guī)模將達(dá)127億美元。

2、芯片設(shè)計(jì)行業(yè)市場(chǎng)規(guī)模。已經(jīng)成為國(guó)內(nèi)半導(dǎo)體產(chǎn)業(yè)中最具發(fā)展活力的領(lǐng)域之一,預(yù)計(jì)2022年,市場(chǎng)規(guī)模將達(dá)4765.2億元。

(三)中游市場(chǎng)規(guī)模分析

1、全球市場(chǎng)規(guī)模。根據(jù)海思在2021中國(guó)汽車(chē)半導(dǎo)體產(chǎn)業(yè)大會(huì)發(fā)布的數(shù)據(jù),2021年全球汽車(chē)半導(dǎo)體市場(chǎng)約為505億美元,預(yù)計(jì)2027年汽車(chē)半導(dǎo)體市場(chǎng)總額將接近1000億美元,2022-2027年增速保持在30%以上。

2、國(guó)內(nèi)市場(chǎng)規(guī)模。預(yù)計(jì)到2025年將達(dá)到137億美元,年均復(fù)合增長(zhǎng)率達(dá)3.03%。

3、傳統(tǒng)燃油車(chē)各類(lèi)芯片應(yīng)用占比情況。根據(jù)Strategy Analytics數(shù)據(jù),在傳統(tǒng)燃油車(chē)中,MCU價(jià)值占比最高,達(dá)到23%;其次為功率半導(dǎo)體,達(dá)到21%;傳感器排名第三,占比為13%。

4、純電動(dòng)車(chē)半導(dǎo)體價(jià)值分配情況。由于動(dòng)力系統(tǒng)由內(nèi)燃機(jī)過(guò)渡為電驅(qū)動(dòng)系統(tǒng),傳統(tǒng)機(jī)械結(jié)構(gòu)的動(dòng)力系統(tǒng)被電動(dòng)機(jī)和電控系統(tǒng)取代,致使功率半導(dǎo)體使用量大幅提升,占比達(dá)到55%,其次為MCU,達(dá)到11%;傳感器占比為7%。

(四)下游市場(chǎng)規(guī)模分析

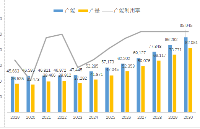

2021年以來(lái)我國(guó)新能源車(chē)滲透率持續(xù)走高,2022年1-7月,新能源汽車(chē)產(chǎn)銷(xiāo)分別為327.9萬(wàn)輛和319.4萬(wàn)輛,同比均增長(zhǎng)1.2倍,市場(chǎng)占有率為22.1%。

(五)MCU市場(chǎng)需求分析

MCU是將計(jì)算機(jī)所包含的CPU、存儲(chǔ)器、I/O端口、串行口、定時(shí)器、中斷系統(tǒng)、特殊功能寄存器等集成在一顆芯片上,將其應(yīng)用在不同產(chǎn)品里,從而實(shí)現(xiàn)對(duì)產(chǎn)品的運(yùn)算和控制。汽車(chē)電子化程度的加速驅(qū)動(dòng)MCU市場(chǎng)需求的增長(zhǎng),汽車(chē)端成為全球MCU最大的應(yīng)用市場(chǎng)。

三、汽車(chē)芯片行業(yè)發(fā)展現(xiàn)狀和趨勢(shì)

(一)汽車(chē)芯片行業(yè)發(fā)展現(xiàn)狀

1、全球市場(chǎng)競(jìng)爭(zhēng)格局。國(guó)際廠商在車(chē)規(guī)級(jí)半導(dǎo)體領(lǐng)域中占據(jù)領(lǐng)先地位,車(chē)規(guī)級(jí)半導(dǎo)體國(guó)產(chǎn)化率較低。根據(jù)Omdia統(tǒng)計(jì),2020年全球前五大廠商包括英飛凌、恩智、瑞薩、德州儀器、意法半導(dǎo)體,前25強(qiáng)中聞泰科技名列第19位,是中國(guó)唯一一家上榜的公司。

2、國(guó)內(nèi)競(jìng)爭(zhēng)格局。近年來(lái),外部收購(gòu)、成熟企業(yè)布局車(chē)規(guī)半導(dǎo)體業(yè)務(wù)、以及新興領(lǐng)域創(chuàng)業(yè),成為目前支撐我國(guó)汽車(chē)半導(dǎo)體發(fā)展的主要路徑。2019年,聞泰科技收購(gòu)安世半導(dǎo)體一舉成為國(guó)內(nèi)最大的汽車(chē)半導(dǎo)體公司。

3、細(xì)分領(lǐng)域。由于設(shè)計(jì)、生產(chǎn)等方面的技術(shù)差距較大,至今我國(guó)未形成具備國(guó)際競(jìng)爭(zhēng)力的汽車(chē)芯片供應(yīng)商,不僅在汽車(chē)芯片領(lǐng)域的市場(chǎng)份額較低,自主率也普遍較低。

(二)車(chē)規(guī)級(jí)半導(dǎo)體自主率低的原因

1、研發(fā)周期長(zhǎng)。由于車(chē)規(guī)級(jí)半導(dǎo)體對(duì)產(chǎn)品的要求高,企業(yè)需要較長(zhǎng)時(shí)間的技術(shù)積累和經(jīng)驗(yàn)沉淀實(shí)現(xiàn)技術(shù)突破,形成了較高的行業(yè)壁壘,并且認(rèn)證周期和供貨周期較長(zhǎng),導(dǎo)致車(chē)企與芯片廠商在形成穩(wěn)定的合作關(guān)系后,就很難在原有車(chē)型上再次更換供應(yīng)商。

2、缺少試驗(yàn)平臺(tái)。整車(chē)廠在認(rèn)證車(chē)規(guī)級(jí)半導(dǎo)體的新供應(yīng)商時(shí),通常會(huì)要求其產(chǎn)品擁有一定規(guī)模的上車(chē)數(shù)據(jù),國(guó)產(chǎn)廠商缺乏應(yīng)用及試驗(yàn)平臺(tái),很難在車(chē)規(guī)級(jí)半導(dǎo)體正常供給的狀態(tài)下取得突破。

(三)發(fā)展趨勢(shì)

1、功能集中已經(jīng)成為行業(yè)發(fā)展趨勢(shì)。隨著傳感器數(shù)量和種類(lèi)逐漸增多,將不同功能的計(jì)算芯片集成到一塊板子上,對(duì)各傳感器的原始感知信息實(shí)行后端融合計(jì)算成為必然選擇。同時(shí)ECU模塊也將逐漸集成合并,形成集中運(yùn)算的車(chē)載計(jì)算平臺(tái)

2、進(jìn)口替代已經(jīng)逐步實(shí)現(xiàn)。雖然在汽車(chē)級(jí)半導(dǎo)體仍處于弱勢(shì)地位,但隨著國(guó)內(nèi)上市公司收購(gòu)整合全球主要半導(dǎo)體企業(yè),比如聞泰科技收購(gòu)安世半導(dǎo),韋爾股份收購(gòu)豪威科技。通過(guò)并購(gòu)疊加內(nèi)生發(fā)展,中國(guó)汽車(chē)級(jí)半導(dǎo)體有望獲得大的突破,逐步實(shí)現(xiàn)進(jìn)口替代。

3、汽車(chē)智能化+電動(dòng)化推動(dòng)產(chǎn)業(yè)鏈重構(gòu)。隨著汽車(chē)進(jìn)入了電動(dòng)化+智能網(wǎng)聯(lián)的時(shí)代,帶來(lái)了新的半導(dǎo)體需求,也為國(guó)內(nèi)新進(jìn)芯片企業(yè)進(jìn)入汽車(chē)領(lǐng)域帶來(lái)全新的產(chǎn)業(yè)機(jī)遇。OEM+Tier1+Tier2原有金字塔格局有望被打破,智能車(chē)軟件會(huì)逐步走向平臺(tái)+生態(tài)模式,形成新一代汽車(chē)生態(tài)體系。

4、軟硬結(jié)合、服務(wù)能力將成為廠商比拼關(guān)鍵。未來(lái)汽車(chē)芯片廠商在產(chǎn)業(yè)合作中,將與主機(jī)廠建立更多前端溝通,挖掘市場(chǎng)真實(shí)需求,提高產(chǎn)品定義與設(shè)計(jì)前瞻性,芯片廠商將進(jìn)一步提升自身的算法與軟件技術(shù)積累與理解,優(yōu)秀的服務(wù)能力將成為面對(duì)主機(jī)場(chǎng)差異化需求時(shí)的關(guān)鍵競(jìng)爭(zhēng)優(yōu)勢(shì)。

(四)汽車(chē)芯片市場(chǎng)規(guī)模預(yù)測(cè)

1、車(chē)規(guī)級(jí)MCU市場(chǎng)規(guī)模預(yù)測(cè)。2021年我國(guó)車(chē)規(guī)級(jí)MCU市場(chǎng)規(guī)模達(dá)30.01億美元,同比增長(zhǎng)13.59%,預(yù)計(jì)2025年市場(chǎng)規(guī)模將達(dá)42.74億美元。

2、SoC市場(chǎng)規(guī)模預(yù)測(cè)。根據(jù)IHS數(shù)據(jù),預(yù)計(jì)2025年全球汽車(chē)SoC市場(chǎng)規(guī)模將達(dá)到82億美元,并且L3級(jí)別以上自動(dòng)駕駛預(yù)計(jì)2025年后開(kāi)始大規(guī)模進(jìn)入市場(chǎng),配套高算力、高性能SoC芯片將會(huì)帶來(lái)極高附加值,有望帶動(dòng)主控芯片市場(chǎng)快速擴(kuò)容。

3、智能座艙芯片市場(chǎng)規(guī)模預(yù)測(cè)。據(jù)國(guó)際電子商情,預(yù)計(jì)全球智能座艙市場(chǎng)在2022年將達(dá)到438億美元。芯片本身也將朝小型化、集成化、高性能化的方向發(fā)展。

4、自動(dòng)駕駛芯片發(fā)展方向預(yù)測(cè)。自動(dòng)駕駛芯片一方面需要滿足更高的安全等級(jí),另一方面隨著自動(dòng)駕駛等級(jí)的提升,對(duì)自動(dòng)駕駛芯片運(yùn)算能力的要求也不斷提升。自動(dòng)駕駛芯片會(huì)往集成CPU+XPU的異構(gòu)式SoC方向發(fā)展。

四、展望

中國(guó)汽車(chē)電子市場(chǎng)不斷增長(zhǎng),但車(chē)規(guī)級(jí)芯片國(guó)產(chǎn)化的自主率很低,仍然依賴進(jìn)口,目前進(jìn)口芯片率達(dá)90%以上。

一個(gè)產(chǎn)品開(kāi)發(fā)需要36個(gè)月-48個(gè)月,產(chǎn)品的壽命周期是10年,還有10年的備件要求,所以,芯片企業(yè)普遍認(rèn)為,進(jìn)入汽車(chē)產(chǎn)業(yè)鏈條有一個(gè)很長(zhǎng)的周期,需要企業(yè)和市場(chǎng)的恒心和毅力。

貞光科技深耕汽車(chē)電子、工業(yè)及軌道交通領(lǐng)域十余年,為客戶提供車(chē)規(guī)MCU、車(chē)規(guī)電容、車(chē)規(guī)電阻、車(chē)規(guī)晶振、車(chē)規(guī)電感、車(chē)規(guī)連接器等車(chē)規(guī)級(jí)產(chǎn)品和汽車(chē)電子行業(yè)解決方案,成立于2008年的貞光科技是三星、VIKING、紫光芯能、基美、國(guó)巨、泰科、3PEAK思瑞浦等國(guó)內(nèi)外40余家原廠的授權(quán)代理商。獲取更多方案或產(chǎn)品信息可聯(lián)系我們。

免責(zé)聲明:本文源自網(wǎng)絡(luò),文中觀點(diǎn)不代表貞光科技立場(chǎng),如有侵權(quán)請(qǐng)聯(lián)系刪除。

-

汽車(chē)芯片

+關(guān)注

關(guān)注

10文章

872瀏覽量

43419

發(fā)布評(píng)論請(qǐng)先 登錄

相關(guān)推薦

智能駕駛傳感器發(fā)展現(xiàn)狀及發(fā)展趨勢(shì)

新型儲(chǔ)能產(chǎn)業(yè)發(fā)展現(xiàn)狀及趨勢(shì)-2024年上半年數(shù)據(jù)發(fā)布簡(jiǎn)版

淺談生物傳感技術(shù)的定義、發(fā)展現(xiàn)狀與未來(lái)

醫(yī)療機(jī)器人發(fā)展現(xiàn)狀與趨勢(shì)

工控機(jī)廠家發(fā)展現(xiàn)狀及未來(lái)趨勢(shì)

智能制造行業(yè)現(xiàn)狀與發(fā)展趨勢(shì)

國(guó)產(chǎn)光電耦合器:2024年的發(fā)展現(xiàn)狀與未來(lái)前景

國(guó)內(nèi)芯片行業(yè)的過(guò)去、現(xiàn)狀與未來(lái):EVASH Ultra EEPROM的視角

《RISC-V產(chǎn)業(yè)年鑒2023》發(fā)布,洞察產(chǎn)業(yè)發(fā)展現(xiàn)狀與趨勢(shì)

2.晶體和振蕩器 行業(yè)研究及十五五規(guī)劃分析報(bào)告(行業(yè)發(fā)展現(xiàn)狀及“十五五”前景預(yù)測(cè))

中國(guó)AI芯片行業(yè),自主突破與未來(lái)展望

未來(lái)電子行業(yè)的發(fā)展趨勢(shì)?

2022汽車(chē)芯片行業(yè)發(fā)展現(xiàn)狀和未來(lái)趨勢(shì)

2022汽車(chē)芯片行業(yè)發(fā)展現(xiàn)狀和未來(lái)趨勢(shì)

評(píng)論