全球支付市場持續增長,預計2023年全球支付市場收入將達2.7萬億美元。支付是目前交易雙方都非常關注的核心環節,特別是現在全球商業金融的高速發展,都是離不開支付的支持。但隨著全球金融范圍的擴大,傳統跨境支付的收匯款方式越來越感到過程的繁瑣。區塊鏈技術的出現給支付行業痛點的解決帶來了新的思路。包括銀行在內的中心化支付機構紛紛開始對區塊鏈技術的探索。

在傳統支付行業中,支付體系主要由商業銀行、清算機構(CardNetwork)、第三方支付機構(Gateway)、商戶和用戶等共同構成。其中,商業銀行往往占據著主導地位,在跨境結算、金融貿易等方面具有絕對的統治優勢;而隨著互聯網和移動支付的發展,數據、流量、用戶體驗的重要性愈加凸顯。作為連接商戶與用戶的支付中介,非金融背景的中心化的第三方支付機構業務規模日益壯大,目前已形成較為固定的競爭格局。商業銀行依靠傳統的金融定位和專業化的資金管理能力持續優化自身支付業務,而支付巨頭企業坐擁龐大的流量,不斷鞏固行業地位,完善業務類型,二者互相合作,發展出成熟的支付生態。

但由于不同的支付機構之間存在競爭關系,使各支付網絡間互操作性低,不同國家間的支付網絡更是難以實現互通。例如,用戶無法直接將資金從支付寶轉移至微信錢包(QQ音樂),只能先將資金從支付寶提現至銀行卡,再充值至微信,而此過程中通常存在一定的手續費;此外,用戶若想把資金從Paypal轉移至支付寶,更需要經過多重中間機構,付出極高的成本。

而安全性和隱私問題一直是中心化機構備受詬病的方面。一方面,用戶在日常使用銀行卡時常常遭遇銀行卡被盜刷,單個國家或地區一年欺詐交易額可達上億美金。據澳大利亞儲備銀行統計,2018年澳大利亞欺詐交易額為5.74億澳元(約3.93億美元);而據歐洲中央銀行統計,歐元支付地區2016年欺詐交易額高達18億歐元(約20億美元)。另一方面,用戶信息隱私嚴重依賴中心化機構的信用,用戶缺乏對自身信息的掌控,導致信息隱私問題頻發,行業內更是屢屢被曝光銀行販賣用戶信息的丑聞。

支付行業發展至今,受制于科技水平和較為固定的商業模式,存在著明確的行業痛點。傳統支付生態圈內中間環節過多,中心化巨頭壟斷市場,導致了規則不透明、效率低下和支付成本高等諸多問題。現有支付體系在中心化巨頭主導的游戲規則中革新緩慢,日漸飽和的市場也使得整個行業的發展遇到一定瓶頸,亟需新的技術推動行業的改革。

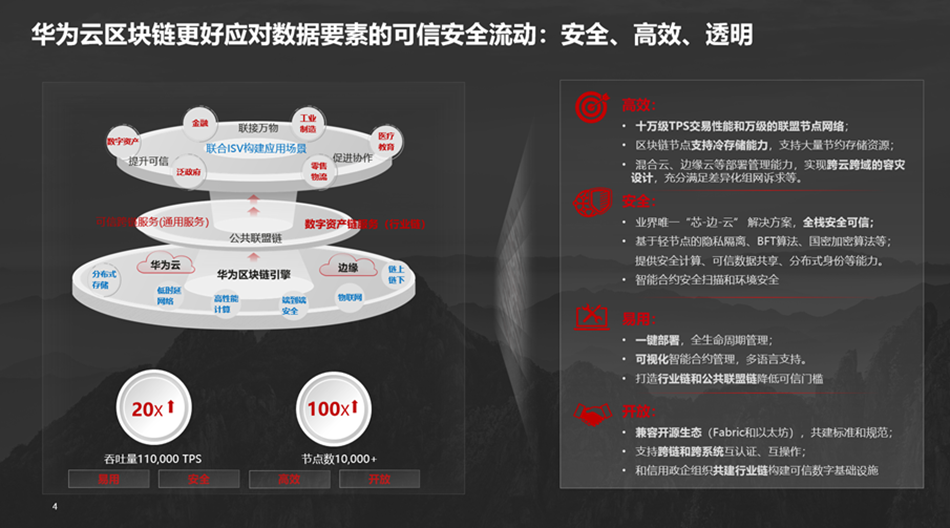

而區塊鏈技術的出現,為支付行業現存的痛點和問題提供了解決思路,其去中心化、去信任、可溯源等特點使其不但能夠從技術角度提高支付行業的服務效率,同時也使更為開放透明的行業環境成為可能。區塊鏈在支付行業的發展,使得行業內涌現出一批新的玩家,或將改變行業整體格局。

區塊鏈技術的潛力和能夠給支付行業帶來的變革激發從業者推進區塊鏈在行業中的應用。目前,銀行等中心化支付機構已紛紛開始探索區塊鏈技術來對自身支付業務的升級改造;同時,行業內不斷涌現出Ripple、Stellar、PundiX、AlchemyPay、SUPERZERO等區塊鏈支付項目,致力于提高交易速度,降低交易成本,消除傳統支付交易中繁瑣的中間程序。數字資產的使用也創造出了數字資產的支付和轉賬需求。

除穩定幣外,市場上的支付類項目大多以解決支付行業現存的問題、普及數字資產的使用、構建更開放的支付生態作為愿景和目標。在提高支付效率和降低成本方面,多數項目強調全球交易的即時實現和低廉或無交易成本;針對不同支付網絡間互通性低的問題,部分項目提出了聚合支付的概念,支持接入不同的現有的支付基礎設施,同時提供多樣化的幣種選擇。

穩定幣作為連接法幣和數字資產的橋梁,自推出起,市場對其的需求便不斷擴張,發展出大量包括USDT、PAX、BUSD、TUSD、EUZ等較為成熟的項目。目前穩定幣項目的分類較為明確,主要有法幣抵押、數字資產抵押兩類。穩定幣具備儲值、理財、支付等功能和豐富的應用場景,由于自身的低波動特性、支付功能和大量的使用被其它支付項目兼容。

區塊鏈數字貨幣逐步成為商業支付與金融結算應用高效輕便的快捷交易方式,提高了點對點交易便利性與迅捷性,利用區塊鏈的高性能和高擴展的底層框架與銀行業進行互聯兼容,成為全球跨境貿易企業及個人實現點到點、7*24小時、多幣種、實時的跨境結算支付手段。

責任編輯:YYX

-

區塊鏈

+關注

關注

111文章

15563瀏覽量

106486 -

數字貨幣

+關注

關注

36文章

3135瀏覽量

48952

發布評論請先 登錄

相關推薦

區塊鏈技術在支付行業的發展

區塊鏈技術在支付行業的發展

評論