? ? ? 全球金融危機十周年,留給我們哪些啟示?十年前的這場金融危機給世界經(jīng)濟帶來重創(chuàng),至今仍然令人心有余悸。十年后的今天,在世界面臨新問題新挑戰(zhàn)的當(dāng)下再回首這場危機,它留給我們的是怎樣的教訓(xùn)和啟示?現(xiàn)在我們經(jīng)常提到危機十年了,不過要給全球金融危機一個標(biāo)志性的時間點的話,那非雷曼時刻莫屬了。

所以,我們在“山竹”的風(fēng)暴中來復(fù)盤一下這場過去整整十年的全球風(fēng)暴。

穿越百年,一直在不同的國家上演。最早可以追溯到1907年的金融恐慌,摩根把一眾銀行家關(guān)在屋子里,要他們拿出錢來挽救危機。

2008年9月12日(周五)晚上,美聯(lián)儲邀請了一眾大型金融機構(gòu)的CEO來紐約儲備銀行開會,目標(biāo)是達成一個能夠救助雷曼的協(xié)議。

1913年摩根去世,1914年11月16日,美聯(lián)儲正式成立,打開了摩根家族的大門,從此央行替代了摩根,在危機的時候組織救助。

雷曼當(dāng)時是華爾街第四大投行,排名第五的貝爾斯登在2008年3月就出事了,在美聯(lián)儲的援助下,摩根大通收購了貝爾斯登。貝爾斯登的事情了結(jié)后,市場一度平靜了一段時間,道指2007年10月掉頭,2008年3月下旬開始反彈,到5月一度距離高位僅7個百分點。

但好景不長,市場很快找到了新獵物,盯上了雷曼。

當(dāng)天晚上潛在的買家有兩個,一個是美國銀行,一個是英國的巴克萊銀行。BUG是這兩家都發(fā)現(xiàn)雷曼的資產(chǎn)有毒,毒性不是一般的強,他們要求美國政府提供400億到500億美元的資本。

美國政府也是頭疼,之前美國財政部與美聯(lián)儲已經(jīng)動用巨額資金救助了貝爾斯登和兩房,政治壓力非常的大,三天兩頭的要去***參加聽證會,飽受折磨。所以,雷曼上面美國政府也只想私人資本來,不想出錢了。

2008年9月14日(周日),美國銀行明確表示放棄收購雷曼,因為它盯上了美林,雷曼倒掉后,下一個倒霉的就是第三大投行美林。而英國金融服務(wù)管理局也擔(dān)心雷曼的毒,不批準(zhǔn)巴克萊銀行的收購。

于是沒轍了,雷曼只能破產(chǎn)了。

2008年9月15日(周一),雷曼申請破產(chǎn)。當(dāng)天,道指跌4.42%,是美國7年來股市最大的單日跌幅。因為美林被收購了,剩下的兩家投行高盛和摩根士丹利都跌超12.5%。

最夸張是的是AIG,全球最大的保險集團,跌掉了60%。沒錯,60%!9月12日(周五),AIG跌掉了30%,9月15日(周一)跌掉了60%,兩個交易日AIG的股價從321美元到87美元。

? ? ? ?市值曾經(jīng)位列美國第4的投行——雷曼兄弟因投資次級抵押住房貸款產(chǎn)品不當(dāng)蒙受巨大損失,向紐約南區(qū)美國破產(chǎn)法庭申請破產(chǎn)保護。雷曼兄弟的破產(chǎn)成為一個標(biāo)志性事件,它被看成是2008年全球金融危機的引爆點。

十年前的這場金融危機給世界經(jīng)濟帶來重創(chuàng),至今仍然令人心有余悸。十年后的今天,在世界面臨新問題新挑戰(zhàn)的當(dāng)下再回首這場危機,它留給我們的是怎樣的教訓(xùn)和啟示?

有經(jīng)濟史學(xué)家認(rèn)為,2001年的“9·11”事件改變了全球政治格局的走向,而論后續(xù)影響力,雷曼兄弟10年前的倒下,同樣是“改變歷史的一天”,在全球經(jīng)濟史上留下了明顯的印記。目前被視為熱點的***和匯率等問題,在很大程度上也都是10年前開始的那場金融危機的產(chǎn)物。

金融危機改變?nèi)蚝暧^環(huán)境

那場來勢迅猛的金融危機改變了全球市場的宏觀環(huán)境。諾貝爾經(jīng)濟學(xué)獎得主約瑟夫·斯蒂格利茨認(rèn)為,金融危機限制了歐美政府解決日益加劇的不平等問題的能力和意愿。各國不但在增長方面付出經(jīng)濟代價,也付出了社會日益分裂的更高成本。在美國,這種改變導(dǎo)致右翼思潮的泛濫和貿(mào)易保護***的興起。對全球自由貿(mào)易秩序挑戰(zhàn)的結(jié)果之一,就是美國更輕率地對貿(mào)易伙伴發(fā)起***;在歐洲,金融危機帶來了主權(quán)***危機。雖然歐洲央行已經(jīng)實施了10年的刺激政策,但一些歐元區(qū)主要經(jīng)濟體仍未恢復(fù)到危機前的水平。

10年前的那場危機同樣也改變了中國。在這10年里,***不僅實現(xiàn)自身跨越式發(fā)展,也是全球經(jīng)濟增長的動力源。在席卷全球的衰退潮中,中國發(fā)揮了世界經(jīng)濟增長的壓艙石與推進器作用,對世界經(jīng)濟增長的貢獻率超過30%。通過貿(mào)易和投資,中國有力地幫助世界多國走出危機。

外匯儲備多元化成趨勢

就危機的影響而言,人們對美元的信心已經(jīng)被十年前的危機所撼動。量化寬松是金融危機的一個明顯而直接的結(jié)果,從“直升機本·伯南克”到“德拉吉火箭炮”再到“安倍三箭”,全球主要央行打開“軍火庫”的結(jié)果是人為制造出流動性。尤其是美國的量化寬松政策,雖然有效緩解了金融危機的沖擊,但也永久性地損害了美元的信譽,讓握有美元者更加堅定尋求外匯儲備多元化的途徑,不愿再把雞蛋放進一個籃子里。在國際貿(mào)易結(jié)算中,一些國家通過貨幣互換,努力避開美元而實現(xiàn)本幣結(jié)算,減少對美元的依賴。

防范金融風(fēng)險 監(jiān)管不能缺位

另外,市場監(jiān)管規(guī)則的重寫則是金融危機留下的一份難得的“禮物”。以往,一些國家的監(jiān)管層會認(rèn)為市場自身更具有判斷風(fēng)險的能力,傾向于將大量的風(fēng)險交由市場的自我糾錯機制來解決。但市場監(jiān)管缺位的可怕后果被金融危機清晰地放大,金融監(jiān)管層對未能有效發(fā)現(xiàn)風(fēng)險點、并防止金融危機的爆發(fā)負有巨大的責(zé)任,這已成為大家的共識。

因此金融危機之后,一系列加強金融監(jiān)管的措施陸續(xù)出臺,亡羊補牢,猶未為晚,這在一定程度上鞏固了目前金融穩(wěn)定的基礎(chǔ)。不過遺憾的是,銀行業(yè)“大到不能倒”的規(guī)則仍沒被重寫,而且一些系統(tǒng)重要性銀行的規(guī)模甚至比金融危機前更大。

世界經(jīng)濟需要各方共同呵護

在10年前的那場危機中,各國得出的寶貴經(jīng)驗是:要應(yīng)對全球危機,就需要建立更緊密伙伴關(guān)系,攜手行動,為世界經(jīng)濟增長傳遞信心,提供動力,增進合作,促進普遍繁榮。在歷盡風(fēng)險之后重新穩(wěn)固下來的世界經(jīng)濟增長勢頭應(yīng)該得到各國的珍視,做世界經(jīng)濟負責(zé)任的維護者和建設(shè)者。尤其是在***驅(qū)動的單邊行動卷土重來的時刻,更需要各方努力呵護和加固開放型世界經(jīng)濟體系,反對保護***,促進全球貿(mào)易和投資,加強多邊貿(mào)易體制,確保全球化背景下的經(jīng)濟增長能夠惠及更多人。

2018金融危機又要來了?

周期性經(jīng)濟危機的本質(zhì)依然是困擾著全世界所有經(jīng)濟學(xué)家的難題。

這是著名的金融界哥赫巴德猜想,也是金融研究中炙手可熱的話題。

那么金融危機到底有沒有周期性呢?

這段時間也有很多朋友問我說,88年,98年,08年都發(fā)生了世界性的金融危機。

如果按照10年一輪的周期,2018年早應(yīng)該爆發(fā)了才對,但是已經(jīng)過去一個月了。這個規(guī)律被打破了吧?

預(yù)測是一門科學(xué),也是一門藝術(shù)。

日本當(dāng)年發(fā)生經(jīng)濟危機的前夜很多人還在售樓處不斷加杠桿,可是誰料到當(dāng)時經(jīng)濟危機硬著陸,一時日本國內(nèi)經(jīng)濟一片哀鴻。

目前的形勢,從卡塔爾斷交,美元美元價值與實際市場脫節(jié),美聯(lián)儲加息縮表,全球出現(xiàn)拋售黃金熱的浪潮。

同中國資產(chǎn)泡沫達到最高點的時刻相遇,世界經(jīng)濟正在引起一些經(jīng)濟學(xué)家的擔(dān)心。

經(jīng)濟危機的連鎖反應(yīng)就是:實體經(jīng)濟虧損、失業(yè)率增加、消費低迷、產(chǎn)能加劇過剩、上下游公司倒閉、社會普遍的***違約。

我們用通俗的話來解釋,可以這么看待這個問題:

周期是大自然的規(guī)律,人類的行為也不例外。

經(jīng)濟周期就是人類追逐經(jīng)濟利益的過程中,人性群體的貪婪和恐懼所表現(xiàn)出來的周期現(xiàn)象。

群眾心理從一線希望到欣欣向榮,再到忘乎所以,大失所望,再到一線生機;

經(jīng)濟也從一線生機到供不應(yīng)求,再到生產(chǎn)過剩,形成資產(chǎn)泡沫,然后崩盤破滅,再休養(yǎng)生息,循環(huán)往復(fù)!

這過程中伴隨著科技進步,生產(chǎn)工具的進化,產(chǎn)業(yè)的轉(zhuǎn)移,消費的升級,人才的更新?lián)Q代。

經(jīng)濟危機就是繁榮過后的蕭條階段,人性貪婪之后的群體恐慌。

一、

金融危機的爆發(fā)具有一定的周期性,其爆發(fā)周期大概就是10年。

1、第一次全球性的金融危機,就是 1987—1988年的那場金融危機。

“其標(biāo)志性事件就是“黑色星期一”。

1987年10月19日,也就是金融歷史上著名的“黑色星期一”。

在這一天,道指下跌22.6%,東京跌15%,倫敦下跌10.8%,巴黎下跌9.7%,悉尼下跌25%,新加波下跌20%。***恒生指數(shù)在下跌300點后(跌幅超過10%)宣布停止交易4天,但在10月26日重新開盤的當(dāng)天,直接大跌1120點,跌至2241點,跌幅超過30%。

這是有史以來最大的一次金融危機,損失規(guī)模是第一次世界大戰(zhàn)的三倍之多,市值蒸發(fā)一萬四千多億美元。

2、第二次金融危機就是我們非常熟悉的1997—1998亞洲金融危機。

“其標(biāo)志性事件就是1998***金融保衛(wèi)戰(zhàn)。”

這一次金融危機我們把它分為四個戰(zhàn)場,四個階段。

分別是亞洲金融危機;俄羅斯金融危機;***金融保衛(wèi)戰(zhàn);華爾街危機。

當(dāng)時東南亞被國際炒客攻擊,引爆貨幣危機,緊接著剛被收復(fù)的***被襲,在中央政府破釜沉舟的保護下,成功將國際炒客擊退,得以幸存。

這就是歷史上有名的“***金融保衛(wèi)戰(zhàn)”。但殺敵一千自損八百,造成的結(jié)果就是,中國1億國企工人被迫下崗。

3、第三次金融危機是指2007—2008因為次貸危機引發(fā)的全球金融風(fēng)暴。

“其標(biāo)志性事件是一路高歌猛進的原油突然遭到做空。”

美國從伊拉克和阿富汗撤軍,原油價格跳水,高盛和摩根向新世紀(jì)金融公司逼債,引發(fā)次貸危機,美國經(jīng)濟垮塌傳導(dǎo)至全球。

中國被迫四萬億橫空救市,最貨幣嚴(yán)重超發(fā),***上漲,工業(yè)產(chǎn)能過剩,水深火熱。

次貸危機是華爾街或者說猶太人故意引爆的,在原油上做多和圍攻德國大眾都是華爾街有組織有計劃的陰謀。

至于最后為什么華爾街一敗涂地,輸?shù)镁猓抑荒苷f,那是因為對手。

第一次金融危機是1987—1988,第二次金融危機是1997—1998,之間相差10年;第三次金融危機是2007—2008,也是相差10年;那第四次金融危機,難道就是2017—2018?

金融危機的產(chǎn)生絕非偶然和隨機,而是源自精心策劃和巧妙實施,所以我寧愿稱之為金融戰(zhàn)爭。

二、

第四次金融危機的可能性在哪?

金融危機很像核彈爆炸,需要逐級引爆,由小到大,從點到面,最后全面爆炸,爆照當(dāng)量和規(guī)模是逐步升級和提高的。所以找到引起第一次爆炸的觸發(fā)點,就是找到了金融危機的根本性誘因。

可能有人要說金融危機的爆發(fā)在***國家是少見的,其實金融危機的爆發(fā)與政治和經(jīng)濟制度不關(guān)聯(lián)。

關(guān)聯(lián)的還是屬于政治博弈。

前面三次經(jīng)濟危機絕非偶然和隨機,相反背后是有人指使和精心策劃,是一場沒有硝煙的戰(zhàn)爭。

世界上可以沒有武力沖突,但是世界上絕對不可能消滅貨幣和金融戰(zhàn)爭。

政治目的才是動機。

1、1987—1988金融危機:

——“主要政治誘因就是廣場協(xié)議。”

1985年美國與日本簽下了極不平等的廣場協(xié)議,其目的就是美國抬高日元價值。日元兌美元匯率一時間暴增,而美元此時貶值達50%。

日本國內(nèi)此時在一片泡沫中,包括***、外匯。美元的大幅貶值,就是美國人給日本下的連環(huán)套。

2、1997—1998金融危機:

——“主要政治誘因就是中國收回***。”

中國收復(fù)***當(dāng)年態(tài)度堅決、手段強硬。當(dāng)時對于雄霸世界100多年的資本***來看利益受到牽連,如坐針氈。

而中國收復(fù)***后,中國實力必定如虎添翼,而中國采取的“***”無非只是緩兵之計。

攻擊日選擇在1997年7月2日,當(dāng)天泰銖暴跌17%,這是一場精心策劃的有目的行動。因為中國的崛起是在挑戰(zhàn)世界秩序,重新與歐美瓜分世界市場,這一次秩序的變更必定迎來有目的的政治行動。

3、2007—2008金融危機:

——“主要政治誘因是撤軍法案。”

圍繞從伊拉克和阿富汗撤軍,美國白宮和***之間進行了一場曠日持久的尖銳***。

這一次次貸危機可以說猶太人在其中發(fā)揮的是主動的作用。猶太人天生具有政治狂熱性,天生就愛當(dāng)贏家。

當(dāng)時,美國在阿富汗、伊拉克不下戰(zhàn)場爭奪石油,最后夾擊伊朗。

而猶太人似乎看到了背后的真正價值:利用美國,將伊拉克和伊朗全部干掉,以色列就可以在中東一支獨大。

在白宮和***間猶太人做了很多工作,不斷的教唆白宮和***對伊拉克阿富汗增兵。而剛上任的***黨不吃這套,猶太人急了。

我好好跟你說話,你還不搭理我。猶太人在中東的劣勢以及在華爾街曾經(jīng)的風(fēng)光覆水難收。美國越來越難搞,自己地位也江河日下,為了挽回處境不惜發(fā)動戰(zhàn)爭推倒重來。

他們利用一個中國人提出的模型原理,在華爾街大投行的推動下,規(guī)模高達數(shù)十萬億美元的CDS債券沖向市場,既成為拯救華爾街的英雄,最后又成了摧毀華爾街的罪魁禍?zhǔn)住?/p>

4、第四次金融危機的可能性隱患。

(1)特朗普被彈劾可能引發(fā)美國全面政治危機,重點是美元和美國股市。

(2)卡塔爾斷交事件可能引發(fā)全面中東危機,重點是原油和黃金。

(3)中國在政治經(jīng)濟上的一些不穩(wěn)定因素,重點是人民幣和***。

以上三點,隨便兩個都是可以引發(fā)全球最大規(guī)模的金融危機的爆發(fā),關(guān)于第四次金融危機,我們關(guān)心的最多的還是中國。

中國2016-2017年用“去庫存”的方式拉高經(jīng)濟增速是中國最危險的一年。

***高漲撐大了經(jīng)濟泡沫,尤其是三四線城市,下半年美聯(lián)儲又開始一輪接一輪地加息,人民幣貶值壓力加重。

如果市場承受力不足,則會引發(fā)整個金融系統(tǒng)的崩塌,那為何這一切都未發(fā)生呢?

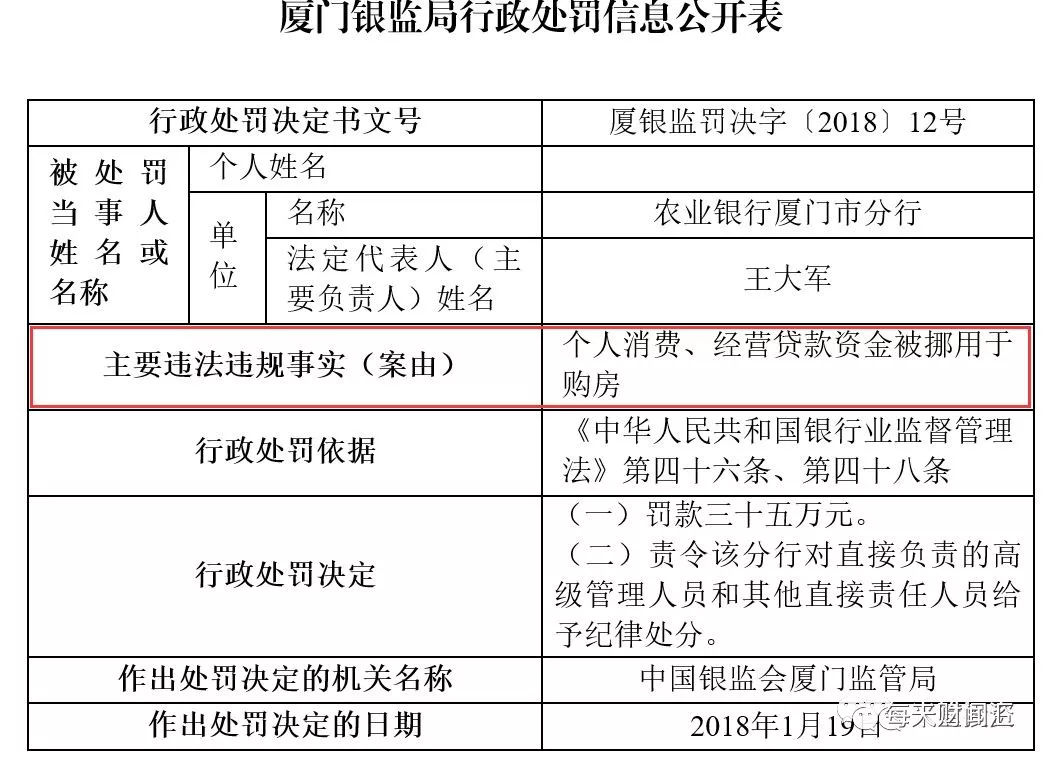

去杠桿,2018年銀監(jiān)會就開出了新年以來第一張罰單。

1月25日銀監(jiān)會廈門監(jiān)管局公布一系列針處罰信息, 被處罰者分別是農(nóng)行、交行、中信銀行、平安銀行、中國銀行,違法違規(guī)事實多是資金被挪用、流入***。

為什么是廈門?

一是廈門的***過高,泡沫無疑。

廈門是中國***第四高的城市,僅次于北上深,比廣州還高出1萬元,一個旅游業(yè)為主的城市,經(jīng)濟已嚴(yán)重依賴***,泡沫相對比較大。

二是廈門的杠桿率和負債率全國最高。

到2016年,廈門、深圳、合肥和南京的住戶負債率都超過了100%,而廈門是居民杠桿率和負債率最高的城市,遠超上海和北京。

去庫存在大城市已空間,去產(chǎn)能在2017也基本完成,而在2018年,防范金融風(fēng)險和金融去杠桿,才是主線。最先動刀的,就是針對銀行業(yè)。

現(xiàn)在的中國,的確面臨著很嚴(yán)峻的金融風(fēng)險。

資本外逃,***存在泡沫,經(jīng)濟復(fù)蘇不如***的風(fēng)險,再加上一些不穩(wěn)定的政治經(jīng)濟因素,都有可能遭到別人的攻擊。

而我們較為慶幸的是我們的市場沒有完全開放。A股市場還在比較低的位置運行,抗壓力和受影響力度小。

還有一點中國資產(chǎn)大幅下跌時,中國人覺悟很高。而且政府幫助企業(yè)減輕了***杠桿,杠桿多轉(zhuǎn)移向普通老板姓。

這兩年去庫存就是政府用來消化危機的重要手段。鍋都給老板姓背了,中國老百姓真是全世界一等一公民,在國有危難時,總能全民挺身而出。

2018年實在是太關(guān)鍵,但又不得不承認(rèn)我們的經(jīng)濟在追求高速拉升的同時沖進來太多泡沫。

2018年,必須小心翼翼,稍有疏忽,萬劫不復(fù)!

三、

***的頂層設(shè)計原理。

1998年亞洲金融危機發(fā)生后,國內(nèi)無論政界企界學(xué)術(shù)界,普遍認(rèn)為已經(jīng)持續(xù)了20年的高增長,必不能再持續(xù)。

***當(dāng)年發(fā)表了一篇《對***高速增長兩個觀念的澄清》,通篇文章只有一頁,沒有任何數(shù)字或表格,但其論斷在之后二十年,基本證實。

但事實是中國自1998年后,***繼續(xù)高速增長,穩(wěn)坐世界第二寶座。

這背后不得不佩服中國頂層設(shè)計師們巧奪天工的經(jīng)濟構(gòu)思。

當(dāng)年***在開頭態(tài)度就非常明確,中國的長期高增長仍然可持續(xù)!這觀點在當(dāng)時,曲高和寡,風(fēng)險極高。盡管今天回頭看確實如此。

當(dāng)時***就認(rèn)為,拉動國家增長不應(yīng)該是高新技術(shù)產(chǎn)業(yè)的增長。

真正的增長點應(yīng)是全面推進城市化進程,使29%的城市化率追趕上50%之高的工業(yè)化率“。

城市化才是拓展中國制造業(yè)發(fā)展的平臺,城市化才是拉動高新技術(shù)發(fā)展的關(guān)鍵。

***在文章中,還有著非常清醒的危機***:

“我們必須深刻認(rèn)識到,如果***不抓住增長的好機會,在人口***到來之前盡可能快地解決結(jié)構(gòu)性改革的歷史任務(wù),就可能再也找不到這樣的機會了”。

其實這段話在當(dāng)年就預(yù)測到了,今天我們會面臨的問題就是去杠桿、去泡沫。

時至今日我們的經(jīng)濟在城市化進程中得到突飛猛進的發(fā)展,但是面對人口老齡化,杠桿倍增,無人接盤的情況下,我們必須把加快結(jié)構(gòu)性改革作為重心。

這些話通俗來說,未來***、房產(chǎn)投資已經(jīng)不可能是時代的主旋律,未來政府財政必須從地產(chǎn)向產(chǎn)業(yè)結(jié)構(gòu)調(diào)整轉(zhuǎn)變。

***去杠桿已經(jīng)到改革的攻堅時期,***勢在必行。

這是***20年前的智慧總結(jié)。20年前,***認(rèn)為中國要解決的問題,是增長。相信他這充滿智慧和務(wù)實的觀點,是最終能成為最高智囊的關(guān)鍵。

回到主線上來看,從通過***拉動GDP,城鎮(zhèn)化解決制造業(yè)發(fā)展,都源于***的頂層設(shè)計的原理。

而作為中國頂層設(shè)計的靈魂人物,***前幾天在達沃斯的演講。

說的卻是質(zhì)量。

這是他認(rèn)為中國今天要解決的問題,相信這也代表決策者的意志。

未來***政策的頂層設(shè)計,就是“一個總要求,一條主線,三大攻堅戰(zhàn)。”

這個總要求,就是把高增長轉(zhuǎn)為高質(zhì)量。中國的人均收入要從8000美元邁向1萬美元了,總量增長帶來的邊際效益已經(jīng)不明顯,因此需要進行結(jié)構(gòu)優(yōu)化。

從20年前的總量擴張,到20年后的質(zhì)量發(fā)展,這是一個根本性的轉(zhuǎn)變!而且”今后幾年中國的宏觀經(jīng)濟政策,結(jié)構(gòu)政策,改革政策,社會政策都將圍繞這個總要求展開“。

有人會說,咱們小***,知道了這個轉(zhuǎn)變又怎樣?知道了這個總要求又怎樣?

當(dāng)然不一樣!

了解了這個總要求,了解了這個總需求的歷史變化過程,我們就更知道,未來中國***的領(lǐng)頭羊,極可能是從人工智能,芯片設(shè)計,科技金融,文化教育等領(lǐng)域產(chǎn)生,而絕不會是茅臺。

更不可能是***。搞清楚這些問題后,我相信2018年我們更加清楚我們的錢該往哪里放。

研究1929年和2008年美國的經(jīng)濟大危機后,以下結(jié)論我們該清楚:

1,兩次危機爆發(fā)前,都發(fā)生了重大的技術(shù)革命,都出現(xiàn)了前所未有的經(jīng)濟繁榮,政府都采取了極其放任自流的經(jīng)濟政策;

2,收入分配差距過大是爆發(fā)危機的前兆,而且在危機爆發(fā)后,決策者總是面臨***,******和經(jīng)濟問題政治化三大挑戰(zhàn);

3,兩次危機前,貨幣政策都過于寬松,經(jīng)濟泡沫惡性膨脹。股市泡沫使大眾心理處于極端的投機狀態(tài),人類本性中的貪婪和健忘達到前所未有的程度;

4,危機在完成自我延伸的邏輯之前,不可輕言復(fù)蘇。

以上總結(jié)適用于前幾次爆發(fā)金融危機的原理。但其中不能忽視的是貧富差距帶來的影響。投機者加杠桿炒房,窮人跟著一起炒房加杠桿,結(jié)果吐血接盤。

泡沫一旦刺破,社會資金鏈出現(xiàn)斷裂,普通人還不起房貸,這些都是直接性的影響。

所以目前對于扶貧,縮小貧富差,控制***都是出于系統(tǒng)性金融風(fēng)險的爆發(fā)的考慮。

所以目前馬云,劉強東等人引領(lǐng)的大批重要企業(yè)家正在如火如荼的搞精準(zhǔn)扶貧,背后不缺乏中央給下的指令。

目的就是上限不變,拉高下限,減小社會貧富差距,防范金融危機。

所以說,未來去杠桿的這幾年,無論是企業(yè)貸款還是個人貸款將會更加困難,房貸利率市場化上浮是必然要發(fā)生的事情。

開發(fā)商也面臨著貸不出錢拍地的窘境,土地溢價率會變低,地王不再出現(xiàn)。中國***將面臨一場大的橫盤期。

四、

總的來看,頂層設(shè)計有壟斷之意,壓縮、控制,非市場化。

大面上來看,中國未來改革發(fā)展會進去短暫的調(diào)整期,***給出的時間是3年。

等***去杠桿和依靠房產(chǎn)向多主體經(jīng)濟結(jié)構(gòu)轉(zhuǎn)變過來之時,***會進入高質(zhì)量增長期。到那時候貨幣會重新寬松,市場牛市可待。

2018年金融危機是否會到來?

***在達沃斯會議上說,”針對影子銀行,地方政府隱性***等突出問題,爭取在未來3年左右時間,使宏觀杠桿率得到有效控制“,”我們對打贏這場戰(zhàn)役充滿信心,思路也非常明確“。

因此,金融監(jiān)管“必須長牙齒”,而且“必須是內(nèi)生反周期性的,特別是在繁榮時期,金融監(jiān)管在不受重視時最有價值”。

我們已經(jīng)無需心存幻想18年是否發(fā)生危機,***在降低宏觀負債率上,非常堅定。

全球金融危機十周年啟示:2018金融危機又要來了

全球金融危機十周年啟示:2018金融危機又要來了

評論