MCU的成長史

MCU(Microcontroller Unit),微控制器,它有一個大家熟知的名字:單片機。

它“真香”的地方在于,把一套基礎的計算機系統搬到了一塊芯片上,內部包含減配版CPU、RAM、ROM、I/O、計數器、串口等,雖然性能肯定不及廣泛意義上的一臺計算機,但它低功耗、可編程又靈活,因此在消費電子、醫療、工業、通信、汽車中有著非常廣泛的應用。

它誕生于1971年,英特爾設計出的全球第一顆微處理器——編號為4004的4位芯片,這顆芯片上集成了2000多顆晶體管,同時英特爾還設計出了4001、4002、4003芯片,分別為RAM、ROM和寄存器。

這四大產品上市時,英特爾在廣告中寫道“宣告集成電路新紀元:微電腦濃縮在單顆芯片上。”彼時,小型機與大型機以8位元和16位元處理器為主,因此英特爾很快在1972年推出了8位微處理器8008,以快速贏得市場,從此開啟了單片機的時代。

1976年,英特爾推出了全球首顆可程序化的微電腦控制器8748,內部集成8位CPU、8位并行I/O、8位計數器、RAM、ROM等,可滿足一般工業控制和儀表等的需求,以8748為代表,開啟了單片機在工業領域的探索。

到了1980年代,8位單片機開始愈發成熟,RAM、ROM容量加大,普遍帶有串行接口,也有多級中斷處理系統,多個16位計數器等。1983年,英特爾推出MCS–96系列16位高性能單片機,內部集成晶體管數量達到了12萬顆。

從1990年代開始,單片機就進入了百家爭鳴的階段,在性能、速度、可靠性、集成度上全面開花,根據總線或數據寄存器的位數,從最初4位逐漸發展,有了8位、16位、32位和64位單片機。

目前,MCU的指令集主要分為CISC和RISC,內核架構以ARM Cortex、Intel 8051和RISC-V為主。

不同位數、內核及指令集的MCU所占市場份額均不同,根據2020中國通用微控制器(MCU)市場簡報,32位MCU產品市場占比最高達55%,其次是8位產品,占比達43%,4位產品占比達2%,16位產品占比達1%,可見市場主流產品為32位和8位MCU,16位MCU產品市場空間被嚴重擠壓。

CISC指令集產品市場占比為24%,RISC指令集產品占比為76%,為市場主流產品;Intel 8051內核產品市場占比為22%,其次是ARM Cortex-M0產品,占比達20%,ARM Cortex-M3產品占比達14%,ARM Cortex-M4產品占比達12%,ARM Cortex-M0+產品占比為5%,ARM Cortex-M23產品占比為1%,RISC-V內核產品占比為1%,其他占比為24%。綜合來看,ARM Cortex系列內核占比高達52%,為市場主流。

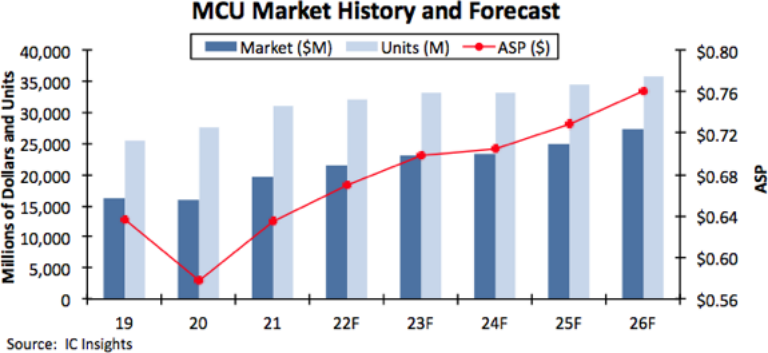

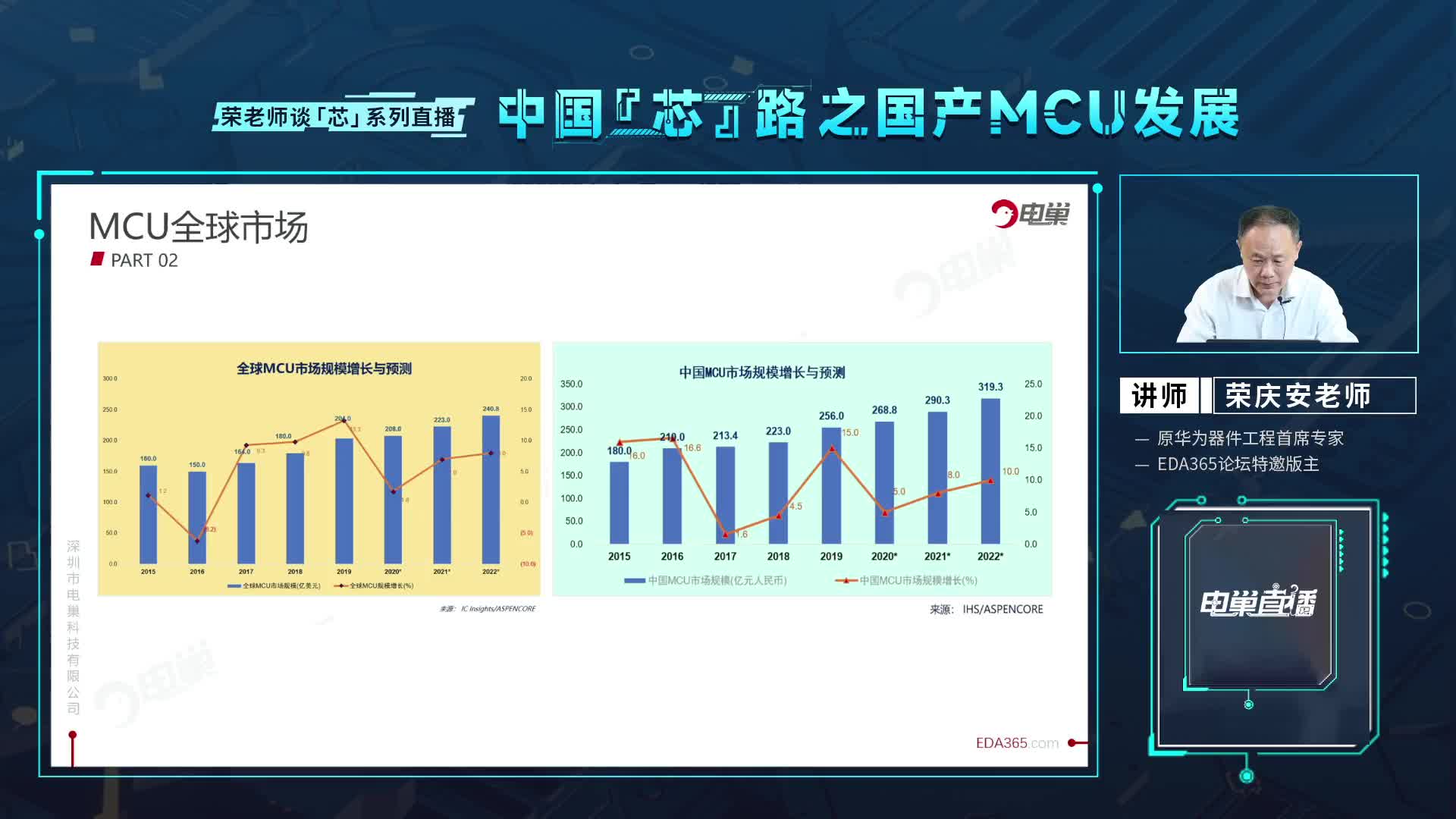

過去20年,MCU市場一直面臨價格大幅下滑的困境,但在過去5年間,其平均售價(ASP)下降速度在放緩。在經歷汽車行業低迷、全球經濟疲軟、疫情危機后,MCU市場從2020年開始復蘇。根據IC Insights數據,2020年,MCU出貨量增長8%,2021年MCU總出貨量增長到12%,創下歷史新高,達309億顆,而ASP也上漲10%,創25年來最高漲幅。

IC Insights預計未來5年,MCU出貨量將達358億顆,總銷售額將達272億美元。其中,32位MCU的銷售額預計達到200億美元,年復合增長率為9.4%,16位MCU預計達到47億美元,4位MCU預計不會出現增長。

汽車MCU瘋狂超車

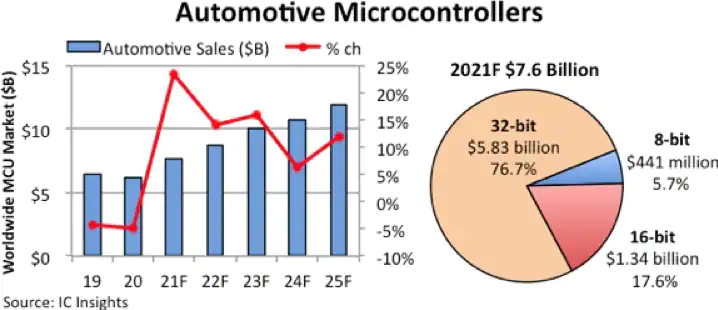

汽車電子是MCU最大的應用場景。IC Insights預計,2022年全球MCU銷售額將增長10%,達到215億美元,創歷史新高,其中汽車MCU的增長將超過大多數其他終端市場。

有超40%的MCU銷售額來自于汽車電子,并且預計未來5年內,汽車MCU銷售額將以7.7%的年復合增長率增長,超過通用MCU(7.3%)。

目前汽車MCU主要以8位、16位、32位為主,不同位數的MCU打的工也不盡相同。

具體來看:

8位MCU主要用于比較基礎的控制功能,如座椅、空調、風扇、車窗、門控模塊等控制。

16位MCU主要用于下車身,如引擎、電子剎車、懸吊系統等動力和傳動系統。

32位MCU契合汽車智能化,主要用于座艙娛樂、ADAS、車身控制等高端智能和安全的應用場景。

現階段,8位MCU的性能和內存容量都在不斷增長,加上本身成本效益,可以替代部分16位MCU的應用,也能向下兼容4位MCU的應用。而32位MCU將在整個汽車E/E架構中扮演著越來越重要的主控角色,可以管理四散地中低端ECU單元,使用數量會不斷增加。

以上情況使得16位MCU處于比較尷尬的位置,高不成低不就,但在部分應用場景下,它仍有用武之地,如一些動力傳動系統的關鍵應用。

汽車智能化大幅提振了32位MCU的需求,根據McClean報告,2021年,超過四分之三的汽車MCU銷售額來自32位MCU,預計達到58.3億美元左右;16位MCU的收入約為13.4億美元;8位MCU的收入約為4.41億美元。

而從應用層面看,信息娛樂是汽車MCU銷售同比增幅最高的應用場景,2021年較2020年增長了59%,其余場景收入增幅為20%。

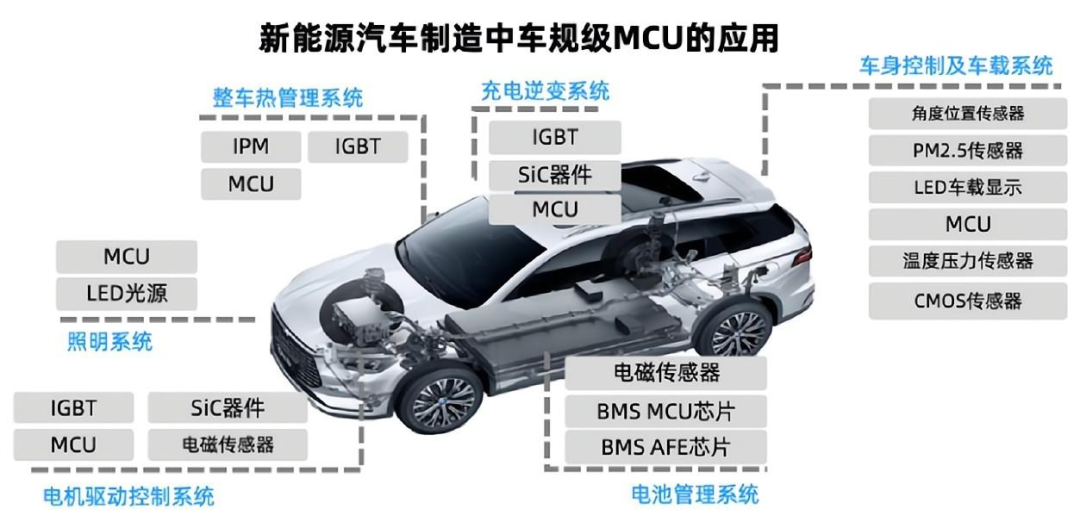

現在汽車所有電控都要用到ECU(電子控制單元),而MCU又是ECU的核心控制芯片,每個ECU至少有一顆MCU,因此現階段的智能電動化轉型升級促使MCU單車用量的需求提升。

中國市場學會汽車營銷專家委員會研究部數據顯示,普通傳統燃油汽車平均單車搭載ECU數量為70顆,豪華傳統燃油汽車因為對座椅、中控娛樂、車身穩定與安全等性能要求更高,單車搭載ECU數量可達150顆,而智能汽車由于自動駕駛和輔助駕駛新增的軟硬件需求,平均單車搭載ECU數量能夠達到300顆,與此對應,MCU的單車用量也將達到300顆以上。

汽車制造商對MCU的旺盛需求,在因為疫情缺芯的2021年顯得尤為明顯。那年,許多車企因為缺芯不得不短暫關停部分生產線,但汽車MCU的銷售額飆漲23%,達到76億美元,創歷史新高。

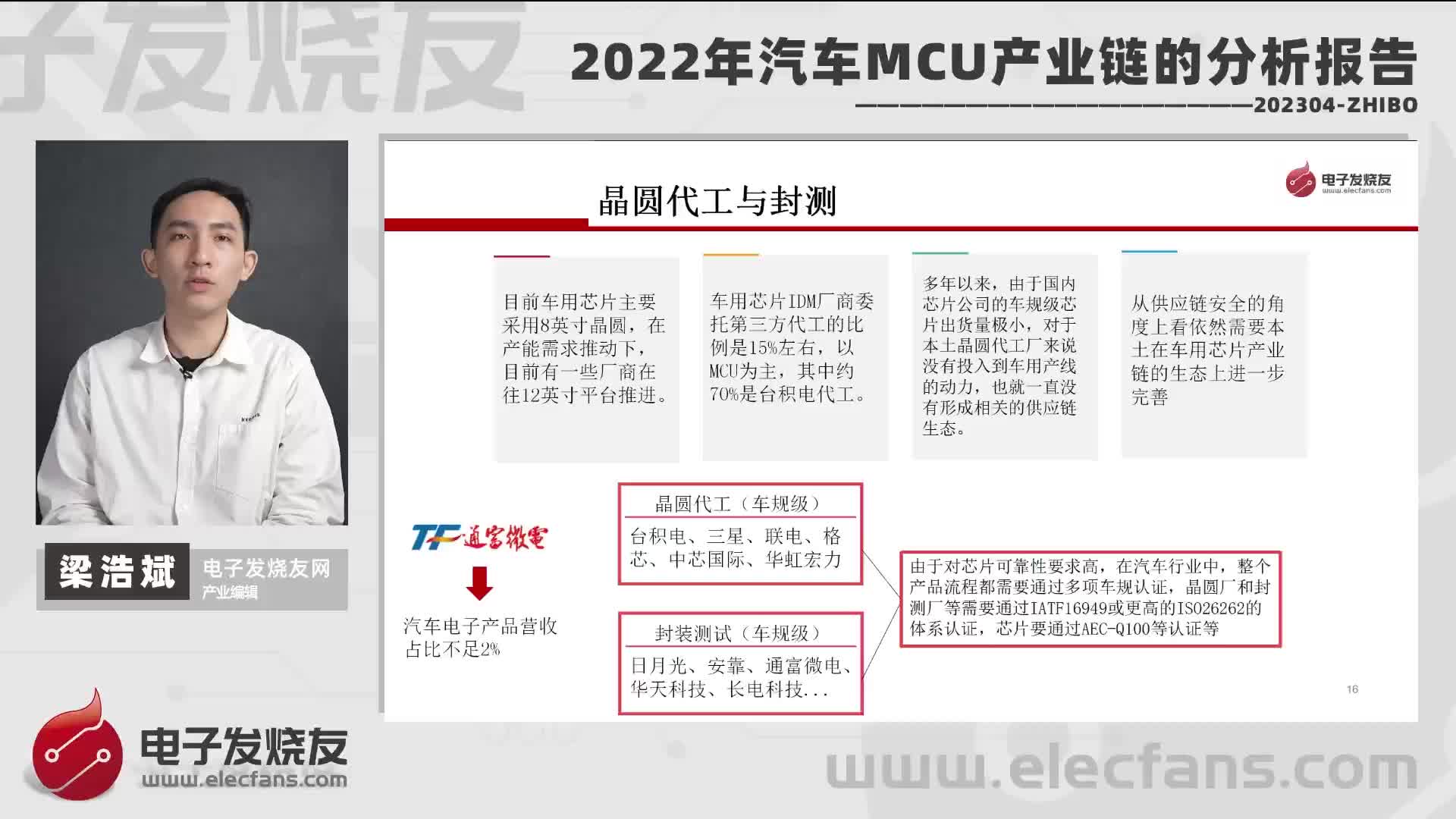

車用芯片大多采用8英寸晶圓生產,部分廠商如TI向12英寸線轉移,IDM也會將部分產能委外代工,其中以MCU為主,約有70%的產能由臺積電承擔。但汽車業務本身占臺積電比例很小,并且臺積電重頭在消費電子的先進制程技術領域,因此使得汽車MCU市場顯得尤為緊缺。

汽車芯片引領的缺貨也讓整個半導體產業迎來一波擴產潮,各大代工及IDM廠積極擴產,但重點各有不同。

臺積電熊本廠預計2024年底投產,除22/28納米制程,還將進一步提供12和16納米制程,南京廠擴產28納米,月產能擴增4萬片;

中芯國際計劃2021年至少擴產4.5萬片8英寸晶圓,至少1萬片12英寸晶圓,在臨港建設月產能12萬片的12英寸產線,聚焦于28納米及以上節點;

華虹預計2022年加快推進12英寸產能擴產至9.45萬片;

瑞薩宣布入股臺積電熊本廠,有意擴大外包,并且目標在2023年前,將車用MCU供貨量提高5成,高端MCU產能預計較2021年底增加5成,低端MCU產能增加約7成;

意法半導體2022年將投入14億美元用于擴產,計劃到2025年間將歐洲工廠產能提升一倍,主要增加12英寸產能,對于8英寸產能,意法半導體將針對不需要12英寸技術的產品進行選擇性提升;

德州儀器將新增4座工廠,預計2025年第一家工廠投產,第三、四家工廠將于2026年-2030年間建設;

安森美將資本投入增加到12%,主要用于12英寸晶圓產能擴產。

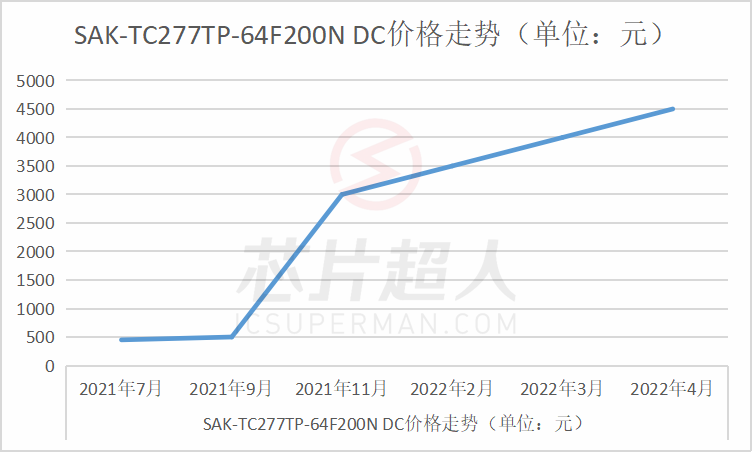

IC insights有一項有趣的數據,所有32位MCU的ASP在2015年至2020年期間是以-4.4%的復合年增長率逐年下降,但在2021年上漲約13%,達到0.72美元左右。

反映在現貨市場,汽車MCU的價格波動更為明顯:常態價為22元的NXP 32位MCU FS32K144HAT0MLH最高沖到550元,幅度超20倍,是當時最缺的汽車芯片之一;英飛凌32位汽車MCU SAK-TC277TP-64F200N DC曾一度漲到4500元,漲幅近百倍,同系列的SAK-TC275T-64F200N DC也暴漲至2000多元。

在另外一邊,原本火熱的消費電子開始降溫,需求疲軟,以及國產替代的加速,使得通用、消費類MCU價格回落,一些ST芯片型號如F0/F1/F3系列價格來到常態價附近,甚至市場傳出部分MCU的價格已跌穿代理價。

而瑞薩、NXP、英飛凌、ST等車用MCU還處于相對緊缺的狀態,如ST高性能32位MCU STM32H743VIT6在去年年末報價攀升至600元,而兩年前其報價僅為48元,漲幅有10來倍;英飛凌汽車MCU SAK-TC237LP-32F200N AC去年10月市場價在1200元左右,12月報價高達3800元,甚至在第三方網站上的報價超過5000元。

這一顆顆成為爆款、網紅的汽車MCU,同時也宣告著,MCU在汽車電子中的地位。

市場很大,國產很小

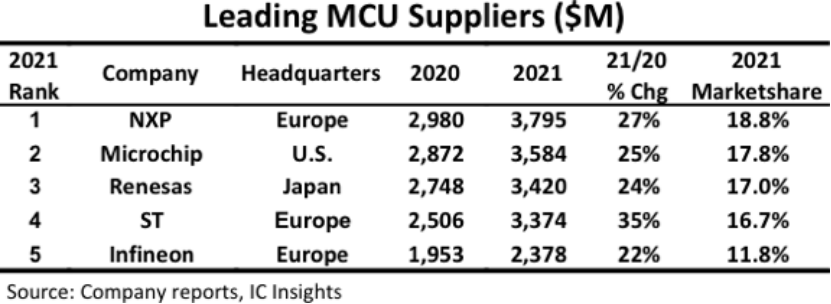

MCU競爭版圖一如整個半導體競爭環境那樣,海外巨頭占據主導地位。2021年,排名前五的MCU廠商分別是NXP、Microchip、瑞薩、ST、英飛凌,這五大MCU廠商的銷售額占全球總銷售的82.1%,而2016年為72.2%,頭部企業的規模在這幾年間愈發壯大。

以下是國內部分MCU企業:

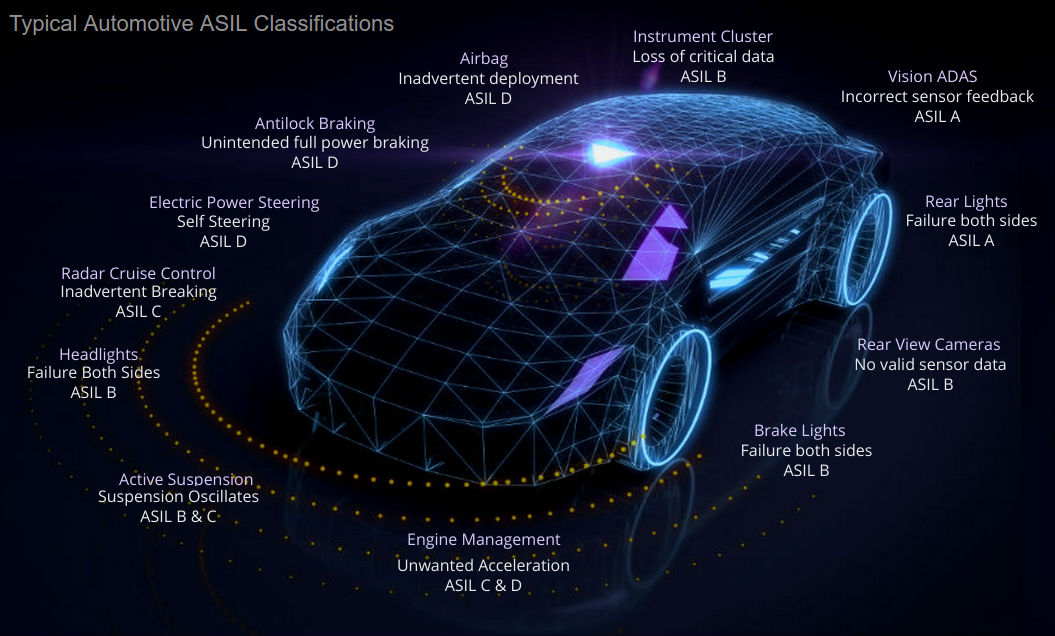

汽車MCU市場頭部效應還要顯著,相較于消費及工業MCU,車用MCU認證門檻高、認證周期長,認證體系包括ISO26262標準認證、AEC-Q001~004 以及 IATF16949 標準認證、AEC-Q100/Q104 標準認證,其中ISO26262對汽車功能安全劃分為ASIL-A至D四個等級,例如底盤等場景對安全性要求最高,需要ASIL-D等級的認證,能夠滿足條件的芯片廠商寥寥無幾。

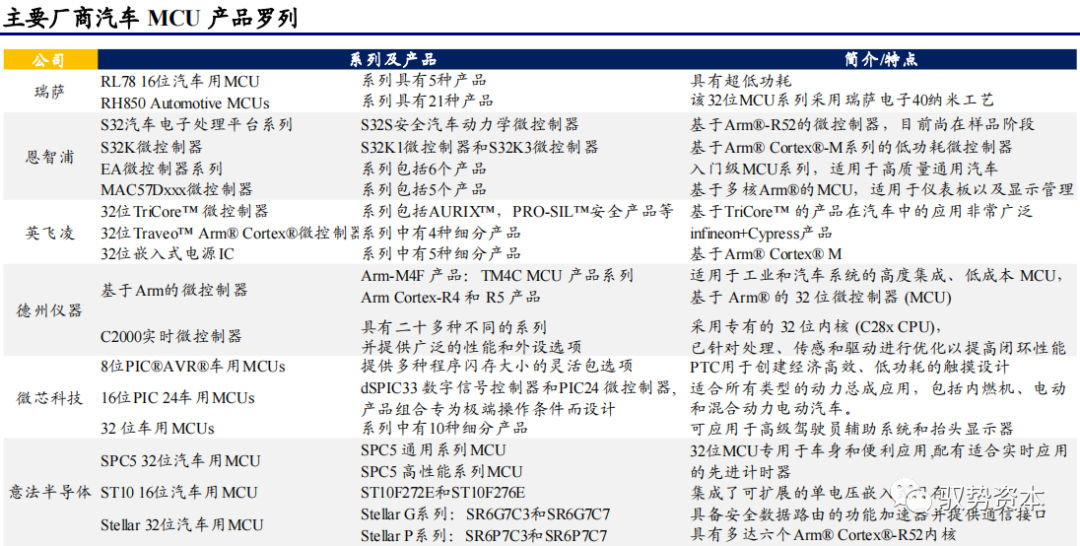

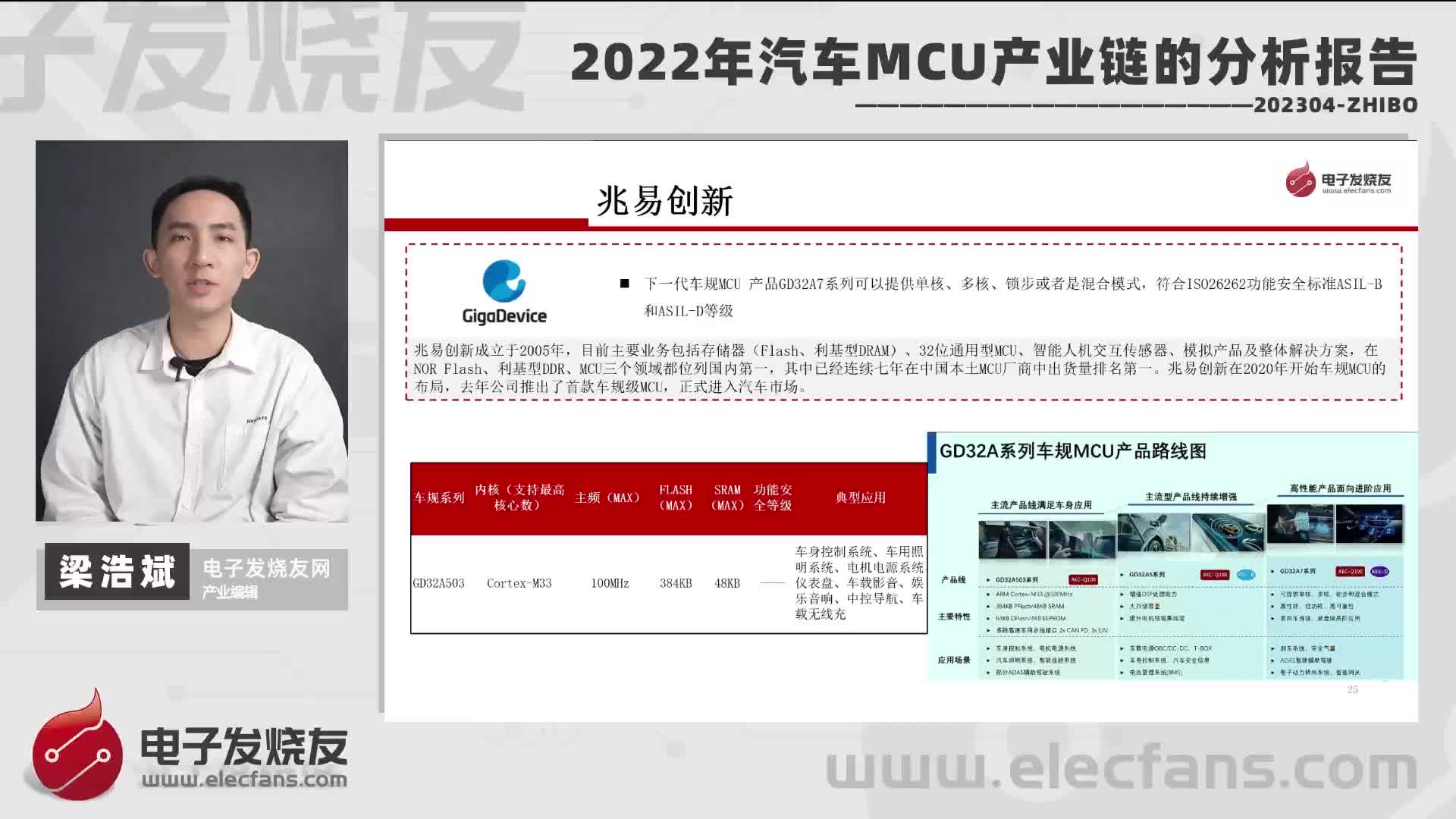

據Strategy Analysis數據,全球以及國內車載MCU市場主要由恩智浦、瑞薩、英飛凌、德州儀器、Microchip占據,市場份額高達85%。我國MCU廠商主要集中在中低端領域,32位MCU雖然仍被海外巨頭壟斷,但國內有部分企業已經有所起色。

杰發科技、比亞迪半導體、國芯科技、芯海科技、芯旺微、琪埔維、賽騰微及凌鷗創芯的32位MCU都通過了AEC-Q100認證。國融證券統計顯示,國內大多量產公司均能夠通過AEC-Q100的認證,但主要集中在Garde1/3。而國內能夠通過ISO26262 認證的廠商極少,且大部分集中在ASIL-B等級。

結 語

智能電動汽車的高速發展,讓一批消費級芯片大廠悉數加入,如英偉達、高通、英特爾均已在智能座艙、自動駕駛芯片上有了突破性的成績,壓縮了老牌汽車芯片廠商的生存空間。車用MCU的發展已經從注重自我研發、提升性能到了全方位的競爭,爭取降本的同時還要保持技術優勢。

隨著汽車E/E架構從分布式到域控制,最終走向中央集成,會有越來越多功能簡單的中低端芯片會被取代,高性能、高算力等高端芯片會成為未來汽車芯片競爭的焦點,作為主控角色的MCU受到未來ECU數量減少的影響相對較小,如特斯拉底盤控制的ECU,單個包含3-4顆MCU,但一些功能簡單的基礎MCU會被融合。總體而言,車用MCU未來幾年的市場和國產替代空間,無疑是廣袤的。

編輯:黃飛

電子發燒友App

電子發燒友App

評論