電力設(shè)備與工控板塊上半年業(yè)績表現(xiàn)平穩(wěn),低壓電器與配網(wǎng)最為亮眼:2018年上半年,電力設(shè)備板塊38家上市公司共實(shí)現(xiàn)歸母凈利潤89.19億元,同比增長16.06%。從細(xì)分板塊來看,低壓電器、配網(wǎng)和電纜的表現(xiàn)較為突出,大部分企業(yè)實(shí)現(xiàn)凈利潤的同比高增長,其中低壓電器和配網(wǎng)的毛利率同步上升。工控板塊有所分化,平臺型公司匯川技術(shù)和麥格米特以及產(chǎn)品型公司信捷電氣依然具備強(qiáng)競爭力。

(來源:電新鄧永康團(tuán)隊(duì) 作者:鄧永康/丁肖逸)

電力設(shè)備板塊中期概況

從行業(yè)投資來看,2018H1電網(wǎng)投資增速回落,但用電量增速持續(xù)超預(yù)期。2018上半年,電網(wǎng)投資完成額2,036億元,至18年6月累計(jì)同比下降 15.1%;電源投資完成額970億元,累計(jì)同比下降7.3%。

用電量增速高于預(yù)期:2018年上半年,我國全社會用電量在32291億千瓦時,累計(jì)同比增長9.7%;其中,第一產(chǎn)業(yè)累計(jì)同比增長10.3%;第二產(chǎn)業(yè)7.6%,第三產(chǎn)業(yè)為14.7%。

電力設(shè)備板塊共統(tǒng)計(jì)了充電樁、電纜、配網(wǎng)、電表、特高壓、低壓電器、工控等7個細(xì)分領(lǐng)域,共38家公司。

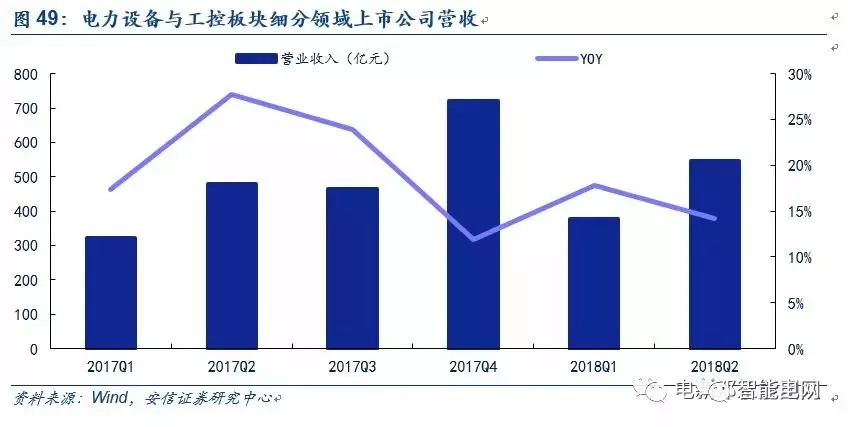

上市公司財(cái)務(wù)數(shù)據(jù)統(tǒng)計(jì)概況:從38家電力設(shè)備子行業(yè)上市公司情況來看,行業(yè)總體在2018Q2實(shí)現(xiàn)營收546.15億元,同比增長14.19%,環(huán)比增長44.3%。上半年合計(jì)營收達(dá)到924.62億元,同比增長15.62%。

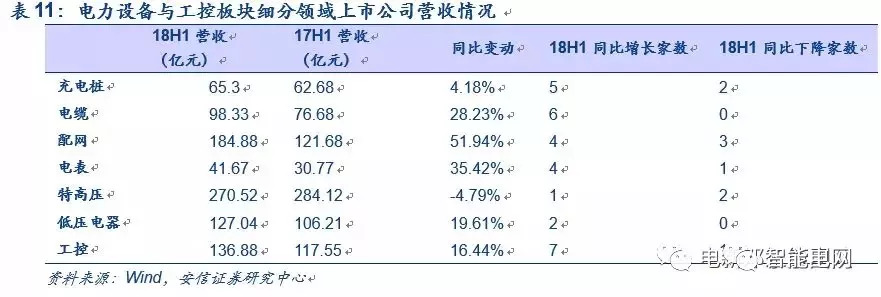

其中配網(wǎng)板塊2家公司上半年?duì)I收同比幅度最大,達(dá)51.94%,其中有4家實(shí)現(xiàn)同比增長,3家同比下降,行業(yè)表現(xiàn)差異較大;其次為電表與電纜,分別同比增長35.42%與28.23%,電表5家公司中有4家營收同比上升,電纜6家公司18H1均同比上升;低壓電器2家公司也均同比增長,整體同比增加19.61%;工控板塊7家公司營收同比上升,1家下降;充電樁上半年?duì)I收增長較少,特高壓是電力設(shè)備板塊中唯一同比下降的板塊,其3家公司中僅1家營收同比增長,主要源于電網(wǎng)投資下降。

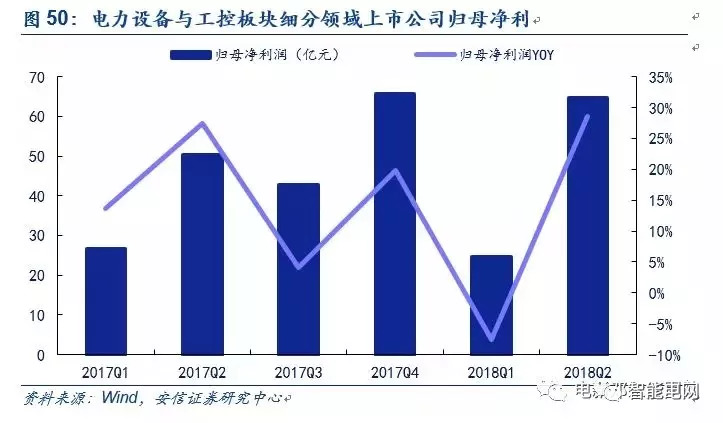

行業(yè)2018Q2的歸母凈利潤為64.62億元,同比增長28.6%,環(huán)比增長163%。上半年,共計(jì)實(shí)現(xiàn)89.19億元,同比增長16.06%。

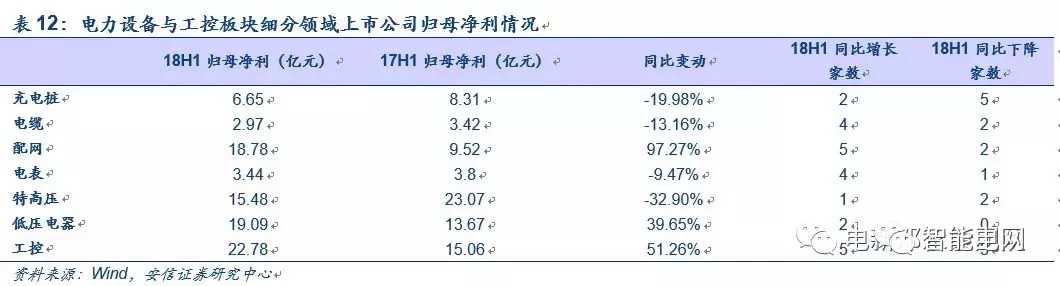

18H1電力設(shè)備與工控板塊38家公司共有18家歸母凈利同比增長,12家同比下降。其中,充電樁7家公司中有5家同比下降,整體同比下降19.98%,同樣下降的還有特高壓、電纜和電表。上半年配網(wǎng)同比增幅最大為97.27%,7家公司中有5家同比上升,其次為工控,51.26%。低壓電器同比上升39.65%,且2家公司均同比上升。

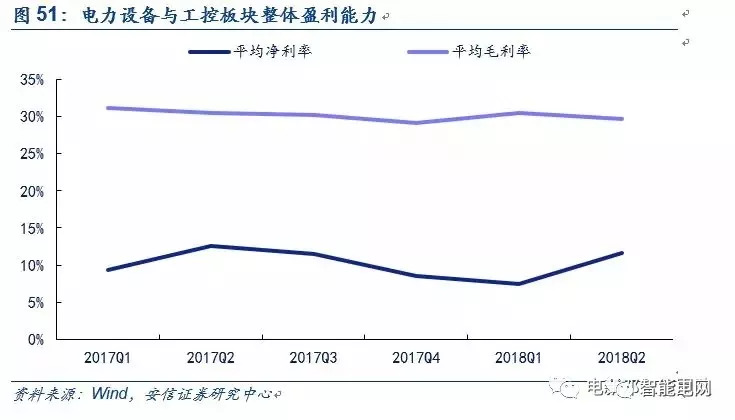

從平均利潤率上看,電力設(shè)備與工控板塊在2018Q2的毛利率略有小幅下降,為29.64%;凈利率則環(huán)比出現(xiàn)了4.18個百分點(diǎn)的上升,達(dá)到11.63%,與去年同期水平接近。

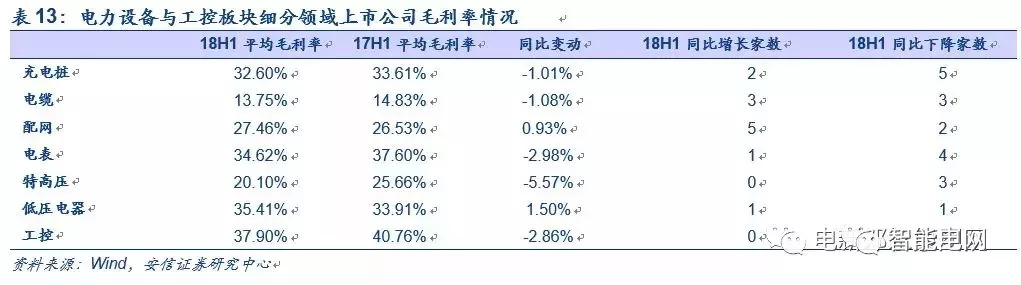

毛利率與凈利率方面,電力設(shè)備與工控各細(xì)分板塊同比變動大多下滑,除配網(wǎng)與低壓電器實(shí)現(xiàn)同比略增長,其它板塊均同比下降,特高壓降幅最大,分別為5.57%、6.44%,其3家公司均同比下降。

電力設(shè)備行業(yè)整體毛利率同比增長12家,下降26家;凈利率同比增加14家,下降24家。

1 電力設(shè)備細(xì)分行業(yè)一:充電樁、UPS

在充電樁和UPS業(yè)務(wù)方面共統(tǒng)計(jì)了7家上市公司,包括易事特、科士達(dá)、中恒電氣、和順電氣、科華恒盛、通合科技和盛弘股份。行業(yè)整體在2018Q2實(shí)現(xiàn)營收42.02億元,同比略下降0.52%,環(huán)比增長80.5%。上半年累計(jì)營收65.3億元,較去年同期增長4.18%。由前幾年單季度情況推測,18年下半年?duì)I收仍可保持同比增長,Q4達(dá)到全年最高點(diǎn)。此外,行業(yè)在2018Q2的歸母凈利潤為4.81億元,同比減少24.96%,源于17年Q2基數(shù)大,環(huán)比增長161.41%。上半年,累計(jì)實(shí)現(xiàn)歸母凈利潤6.65億元,同比下降19.98%。

行業(yè)平均毛利率保持平穩(wěn)狀態(tài),2018Q2的毛利率為32.68%;凈利率則上升將近6%,為10.05%,環(huán)比上升4.09%。

從毛利率的變動情況來看,由于行業(yè)內(nèi)公司的營業(yè)成本差異大,因此收入的變動幅度和毛利率的變動幅度相關(guān)度不大。

本季度在7家上市公司中,有3家實(shí)現(xiàn)了毛利率同比上升,4家下降;5家實(shí)現(xiàn)了凈利率的同比上升(通合科技凈利率由負(fù)轉(zhuǎn)正),2家下降。

2 電力設(shè)備細(xì)分行業(yè)二:電纜

電纜行業(yè)共有6家上市公司列入統(tǒng)計(jì),分別為明星電纜、東方電纜、通光線纜、漢纜股份、太陽電纜和金杯電工。2018年Q2,行業(yè)共實(shí)現(xiàn)營收56.56億元,同比增長20.96%,環(huán)比增長35.41%,實(shí)現(xiàn)近四年單季最高值。從趨勢上看,營收的同比增長率呈現(xiàn)下降趨勢。2018年上半年,累計(jì)實(shí)現(xiàn)營收98.33億元,同比增長28.23%。由16年與17年相似發(fā)展趨勢看,18年Q3營收預(yù)計(jì)與Q2持平,Q4將環(huán)比增長明顯。

歸母凈利潤方面,行業(yè)在2018Q2共實(shí)現(xiàn)2.05億元,同比減少2.38%,環(huán)比上升122.83%,總體同比增長率成波動上升趨勢。2018年上半年,累計(jì)歸母凈利潤為2.97億元,同比下降13.16%。

從利潤率上看,電纜行業(yè)毛利率與凈利率具有一定周期性,Q2過后呈下降趨勢至Q4會達(dá)最低點(diǎn),再呈現(xiàn)上升趨勢。Q2行業(yè)平均毛利率和凈利率分別為14.56%和4.38%,均較Q1有所上升。雖然毛利率與凈利率呈上升趨勢,但在電力設(shè)備板塊中處于低位。

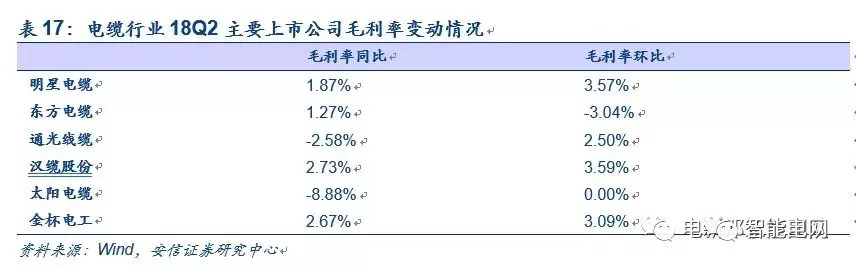

從毛利率水平來看,18Q2除通光線纜與太陽電纜分別同比下降2.58%與8.88%,其余均同比上升。

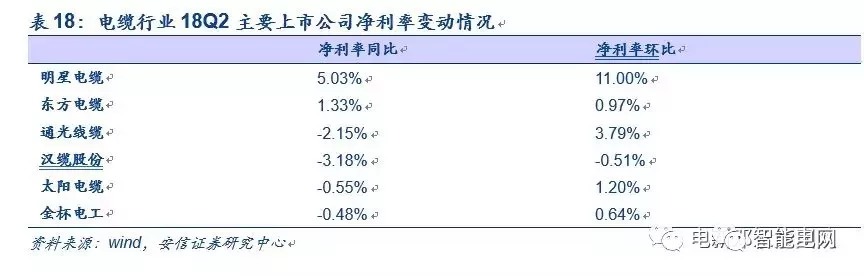

凈利率方面,18年二季度6家公司中有2家凈利率同比上升,其余四家同比都有所下降,但環(huán)比來看改善都很明顯,僅有漢纜股份一家環(huán)比下降。

3 電力設(shè)備細(xì)分行業(yè)三:配網(wǎng)

根據(jù)統(tǒng)計(jì)的7家上市公司(北京科銳、白云電器、金智科技、合縱科技、國電南瑞、許繼電氣、海興電力)情況來看,上半年配網(wǎng)公司總營收實(shí)現(xiàn)184.88億元,較去年同期增長51.94%;歸母凈利潤實(shí)現(xiàn)18.78億元,同比增長97.27%。其中,2018年Q2的營收為117.94億元,同比增長50.78%;歸母凈利潤為16.47億元,同比增長132.63%,整體表現(xiàn)好于第一季度。從往年情況看Q4營收與歸母凈利會表現(xiàn)亮眼,同比環(huán)比增幅較大。

行業(yè)的毛利率在2018年略有下滑,Q1為28.02%,Q2下滑至至26.9%;行業(yè)的凈利率呈現(xiàn)周期性波動現(xiàn)象,每一年的第一季度均為低點(diǎn),之后出現(xiàn)上升。同比來看,2018Q2年的凈利率略好于去年同期。

4 電力設(shè)備細(xì)分行業(yè)四:電表

從統(tǒng)計(jì)的5家上市公司(新聯(lián)電子、炬華科技、安科瑞、智光電氣、科陸電子)情況來看,行業(yè)在2018Q1后呈上升趨勢。第二季度,行業(yè)的總營收為24.99億元,同比增長46.14%。歸母凈利潤2.18億元,同比下滑7.23%。上半年累計(jì),實(shí)現(xiàn)總營收41.67億元,同比增長35.42%;實(shí)現(xiàn)歸母凈利潤3.44億元,同比下滑9.47%。

從整從體盈利水平來看,電表行業(yè)的毛利率水平2017年四季度開始回升基本保持在35%左右,凈利率方面則在持續(xù)提升。

從毛利率上看,2018年第二季度的行業(yè)平均毛利率同比、環(huán)比均小幅下降,大部分公司的毛利率同比以及環(huán)比是下降狀態(tài)。

從凈利率上看,2018年第二季度的表現(xiàn)則好于第一季度,從Q1的13.66%上升至16.28%,同比略有下滑。

5 電力設(shè)備細(xì)分行業(yè)五:特高壓

特高壓行業(yè)主要包括3家上市公司(中國西電、特變電工、平高電氣)。在2018年Q2,共實(shí)現(xiàn)營收153.93億元,同比下降5.14%;實(shí)現(xiàn)歸母凈利潤9.04億元,同比下降29.7%。從上半年度看,營收總計(jì)270.52億元,同比下降4.79%;歸母凈利潤總計(jì)15.48億元,同比下降32.9%。從前兩年單季表現(xiàn)看,預(yù)計(jì)18Q3營收環(huán)比下降,Q4會較大幅度回升。

2018年,3家公司的平均毛利率均處于下降趨勢。行業(yè)毛利率Q2跌至17.6%;行業(yè)平均凈利率與毛利率趨勢一致,Q2降至至1.75%。

3家公司中,除特變電工凈利率同比略有上升,其它2家公司凈利率均同比下降,其中平高電氣Q2跌至負(fù)值。

6 電力設(shè)備細(xì)分行業(yè)六:低壓電器

從列入統(tǒng)計(jì)的良信電器和正泰電器的營收情況看,兩家公司在2018年上半年均實(shí)現(xiàn)了同比增長,其中Q2的同比增幅高于Q1。良信電器在上半年共實(shí)現(xiàn)營收8.02億元,同比增長12.01%,其中Q2實(shí)現(xiàn)同比增長10.93%;正泰電器在上半年共實(shí)現(xiàn)營收119.02億元,同比增長20.16%, Q2同比增長14.91%。

從歸母凈利潤上看,兩家公司在2018年前兩個季度的表現(xiàn)均好于去年同期。上半年良信電器的同比增幅13.51%,正泰電器同比增幅41.96%。

毛利率方面兩家公司從16年開始差距逐漸擴(kuò)大,當(dāng)季兩家公司的毛利率都呈上升趨勢,整體范圍在30%-45%之間,良信電器同比增長3.68%,正泰電器同比增長0.96%。

凈利率方面,兩家公司當(dāng)前則均在18%左右,整體而言季節(jié)波動也較大。

7 工控行業(yè)

工控行業(yè)共統(tǒng)計(jì)了8家上市公司,包括鳴志電器、匯川技術(shù)、信捷電氣、麥格米特、宏發(fā)股份、長園集團(tuán)、禾望電氣和新時達(dá)。18H1行業(yè)整體營收為136.88億元,同比上升16.44%;歸母凈利為22.78億元,同比上升51.26%。18Q2營收77.87%,同比上升14.23%;歸母凈利17.51億元,同比上升80.89%。其中除了禾望電氣Q2營收同比下降,其它7家均同比上升;歸母凈利潤方面,只有新時達(dá)與宏發(fā)股份同比下降,分別為53.85%、16%。

工控行業(yè)平均毛利率一直保持平穩(wěn),18Q2略有下降,至37.17%;凈利率波動較大,18Q1 后呈上升趨勢,Q2達(dá)18.89%,同比略下降1.2個百分點(diǎn)。

(以上內(nèi)容節(jié)選自:2018中報(bào)總結(jié):企業(yè)分化,聚焦龍頭【安信電新】)

-

智能電網(wǎng)

+關(guān)注

關(guān)注

35文章

2938瀏覽量

116475 -

電力

+關(guān)注

關(guān)注

7文章

2159瀏覽量

50372 -

電纜

+關(guān)注

關(guān)注

18文章

2751瀏覽量

55087

原文標(biāo)題:電力設(shè)備板塊38家上市公司業(yè)績解讀:低壓電器與配網(wǎng)最為亮眼

文章出處:【微信號:SmartGrid-cn,微信公眾號:智能電網(wǎng)】歡迎添加關(guān)注!文章轉(zhuǎn)載請注明出處。

發(fā)布評論請先 登錄

相關(guān)推薦

RFID技術(shù)在電力設(shè)備智能巡檢管理中的應(yīng)用

thd對電力設(shè)備的影響

德力西電氣亮相2024低壓電器行業(yè)年會

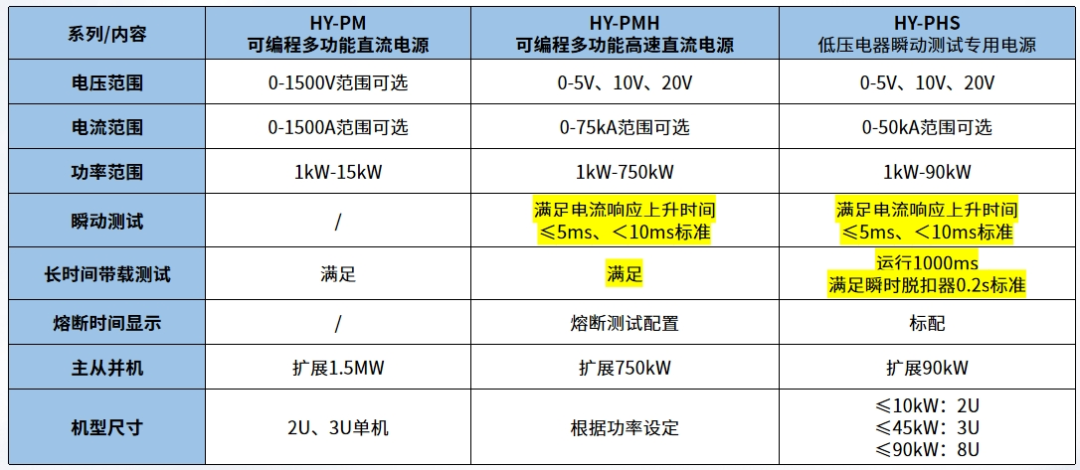

直流類低壓電器測試解決方案

DEKRA德凱亮相2024年低壓電器行業(yè)發(fā)展高峰論壇

電氣裝置安裝工程 低壓電器施工及驗(yàn)收規(guī)范

觸想工控電腦一體機(jī)在電力設(shè)備上的應(yīng)用特點(diǎn)表現(xiàn)

低壓電器能起短路保護(hù)作用的是什么

具有過載保護(hù)功能的低壓電器有些什么

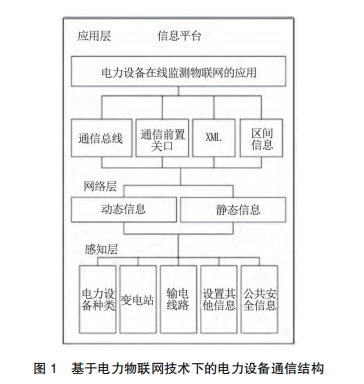

淺談電力物聯(lián)網(wǎng)技術(shù)在電力設(shè)備在線監(jiān)測中的應(yīng)用

電力設(shè)備與工控板塊業(yè)績解讀:低壓電器與配網(wǎng)表現(xiàn)亮眼

電力設(shè)備與工控板塊業(yè)績解讀:低壓電器與配網(wǎng)表現(xiàn)亮眼

評論