今年以來,受美聯(lián)儲(chǔ)加息導(dǎo)致的全球貨幣政策收緊以及俄烏戰(zhàn)爭導(dǎo)致的地區(qū)不穩(wěn)定因素增加的影響,全球經(jīng)濟(jì)增長乏力。消費(fèi)類電子領(lǐng)域的持續(xù)疲軟致使半導(dǎo)體行業(yè)庫存增加,明年有很大的下行風(fēng)險(xiǎn)。年初以來受美聯(lián)儲(chǔ)加息以及半導(dǎo)體行業(yè)周期因素的影響,美股很多明星半導(dǎo)體公司的股價(jià)都有不同程度的下跌。iShares Semiconductor ETF 年初至今已下降超過30%(截至2022/11/25)。

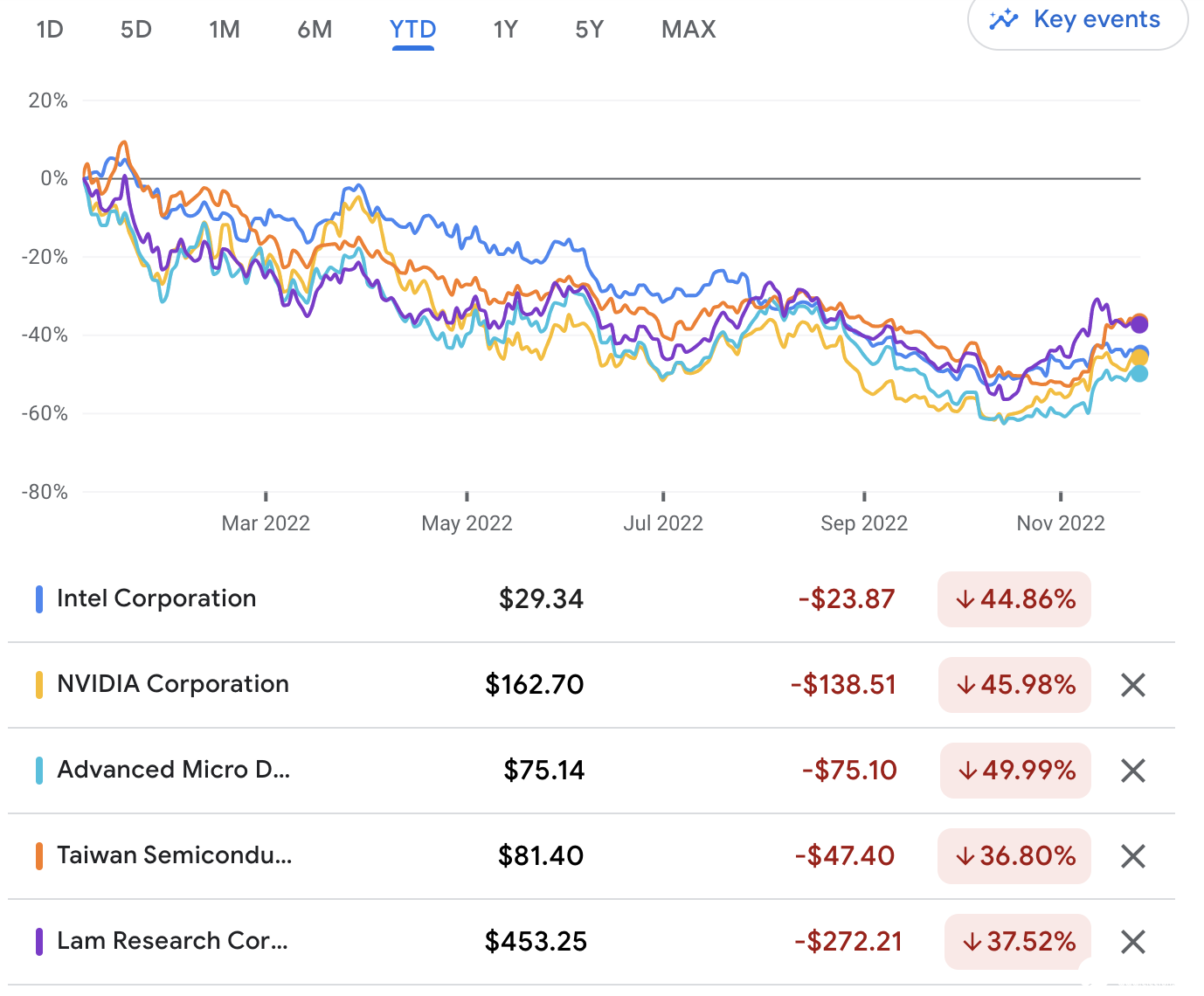

圖1:美股知名半導(dǎo)體企業(yè)年初至今的股價(jià)表現(xiàn)

如圖1(截至2022/11/25)所示,其中知名半導(dǎo)體企業(yè)如IDM類的 Intel,F(xiàn)abless 設(shè)計(jì)公司代表AMD和Nvidia,晶圓廠龍頭 TSMC, 設(shè)備公司 Lam Research 都有35%到50%的跌幅 。

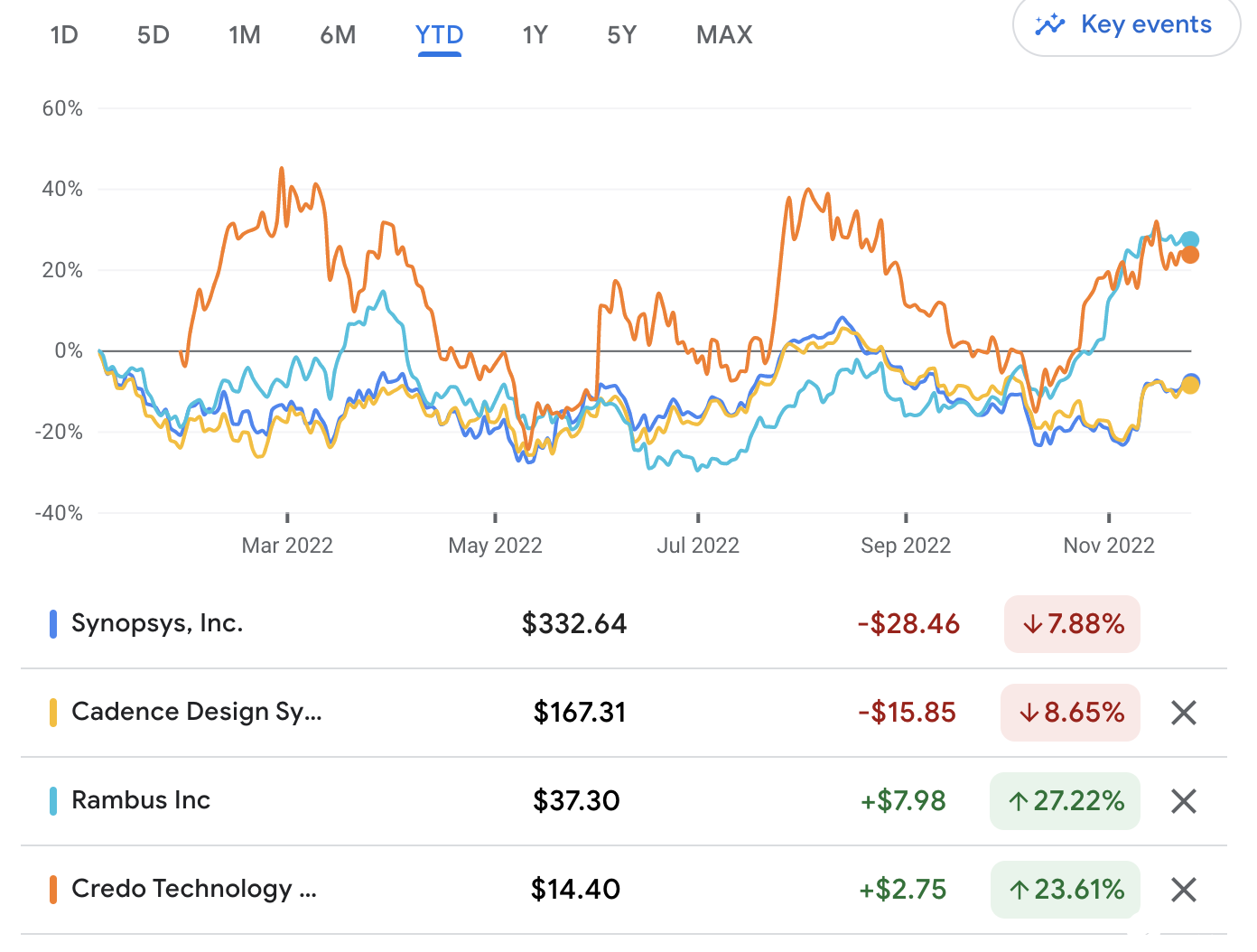

圖2:美股知名IP/EDA企業(yè)年初至今的股價(jià)表現(xiàn)

如圖2(截至2022/11/25)所示,芯片設(shè)計(jì)上游企業(yè)如IP和EDA公司則股價(jià)相對比較穩(wěn)定。兩家小而美的公司Rambus 和Credo 在今年實(shí)現(xiàn)了正收益,在這樣的大環(huán)境中非常難得。

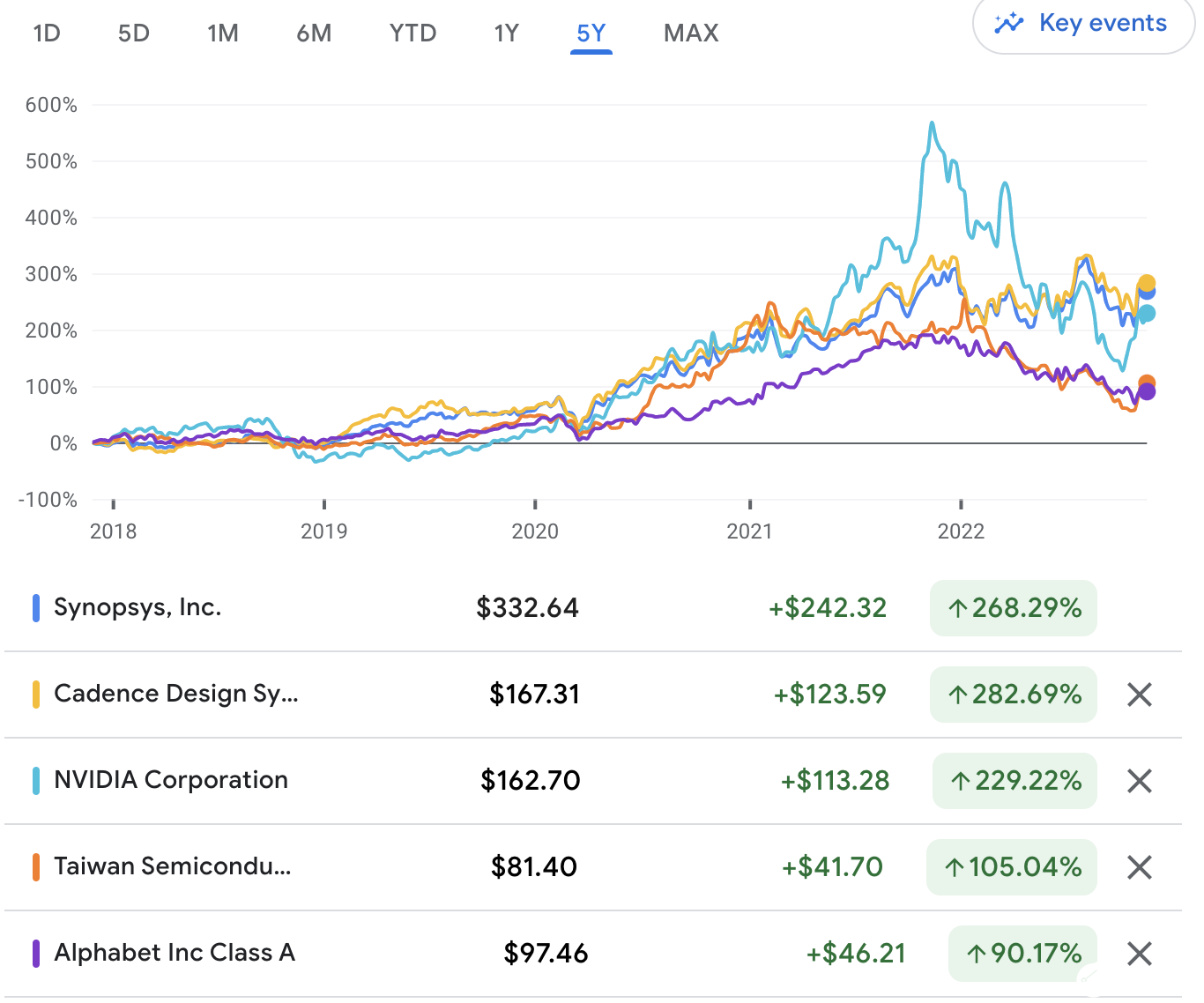

圖3:美股知名半導(dǎo)體企業(yè)近5年的股價(jià)表現(xiàn)

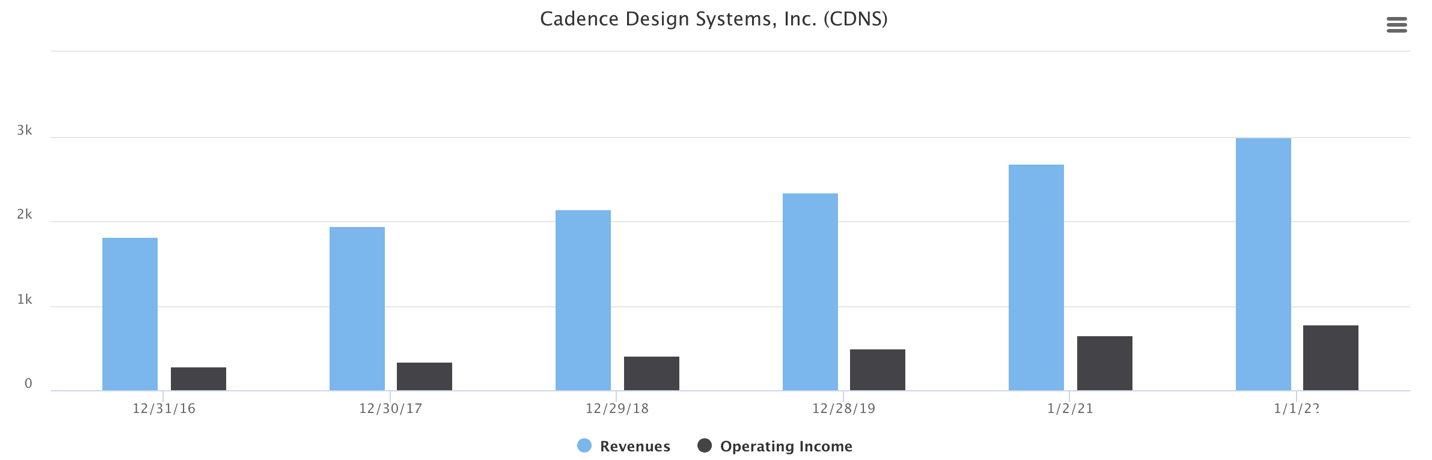

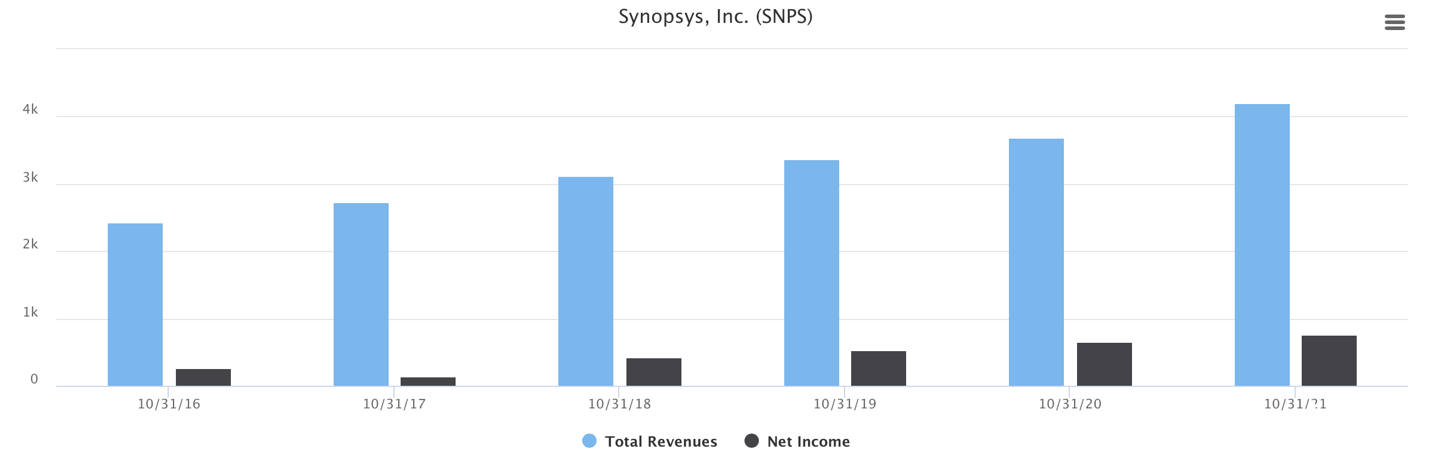

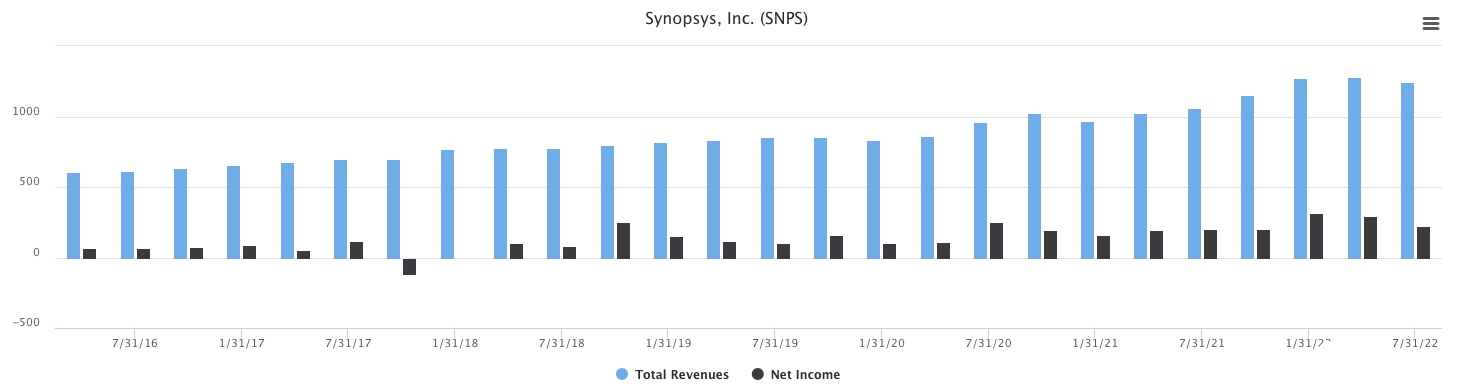

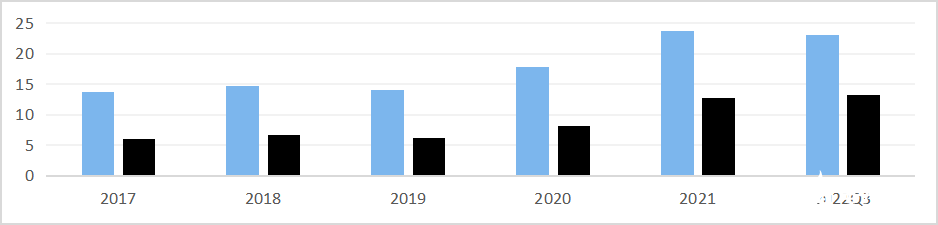

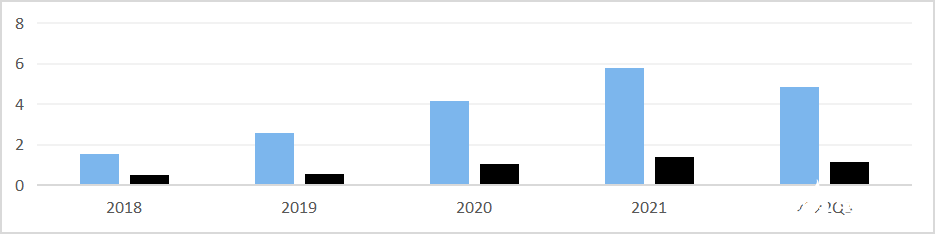

從5年的投資回報(bào)來看,EDA和IP大公司比如Cadence和Synopsys的回報(bào),甚至超過了Nvidia和臺(tái)積電等知名半導(dǎo)體公司,當(dāng)然也超過了谷歌等科技巨頭。長期投資回報(bào)和企業(yè)業(yè)績穩(wěn)定的增長是分不開的。從圖4~圖7可以看出,Synopsys和Cadence 近幾年的營收是穩(wěn)步增長的。新思11月30日公布的最新季度財(cái)報(bào)顯示,季度和全年?duì)I收再創(chuàng)新高,分別達(dá)到了12.84億美元和50.82億美元。其中IP和系統(tǒng)集成全年總營收接近20億美元,接近集團(tuán)總營收的40%。公司預(yù)計(jì)明年?duì)I收為58億美元,年增長率為14%,基本不受半導(dǎo)體下行周期的影響。

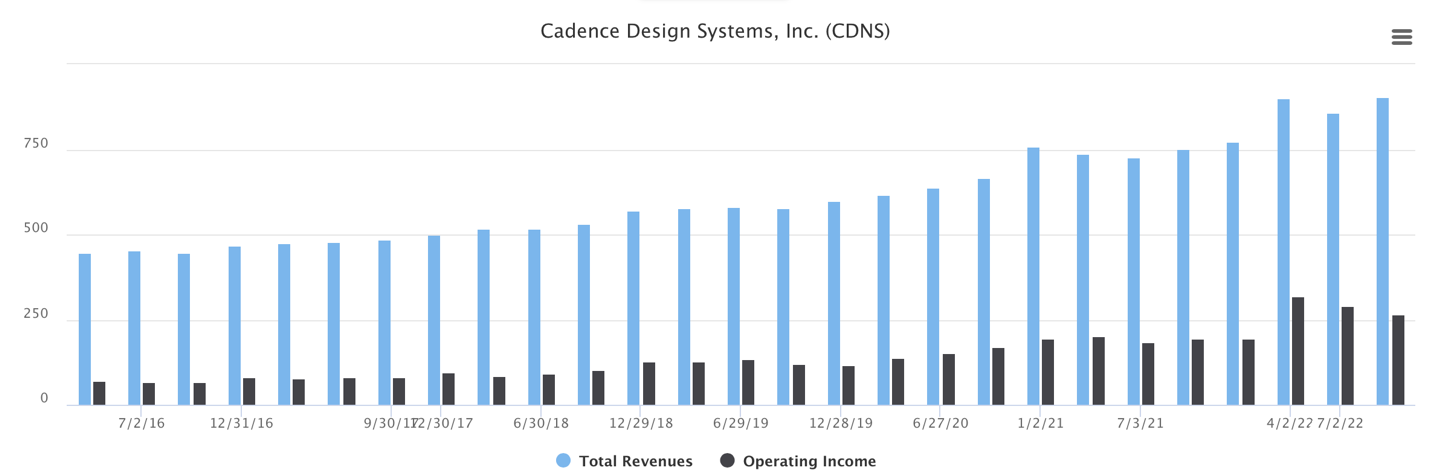

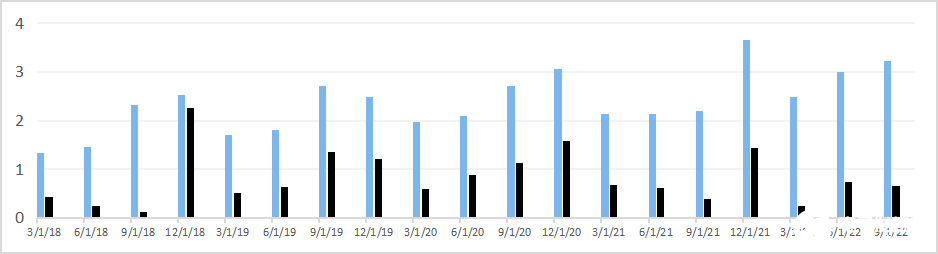

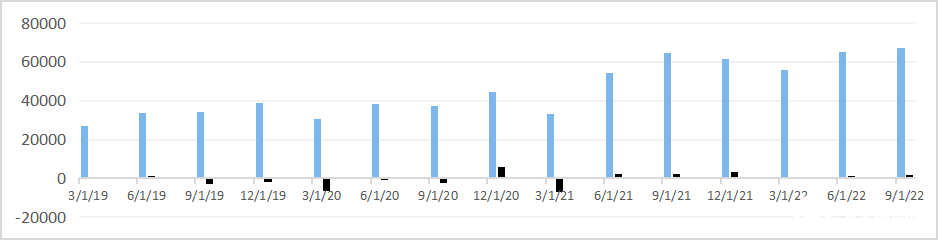

圖4:Cadence 按財(cái)年的營收和利潤情況(單位:百萬美元)

圖5:Cadence 按季度的營收和利潤情況(單位:百萬美元)

圖6:新思按財(cái)年的營收和利潤情況(單位:百萬美元)

圖7:新思按季度的營收和利潤情況(單位:百萬美元)

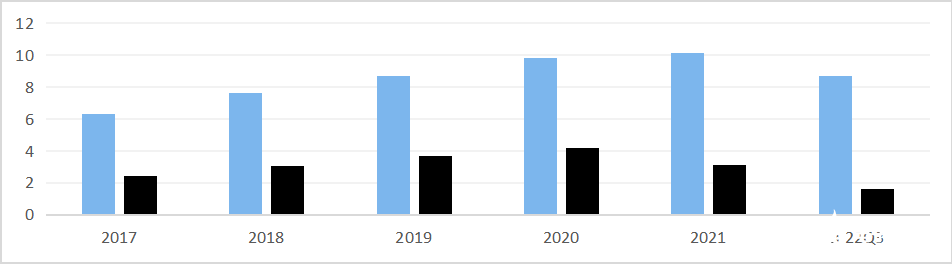

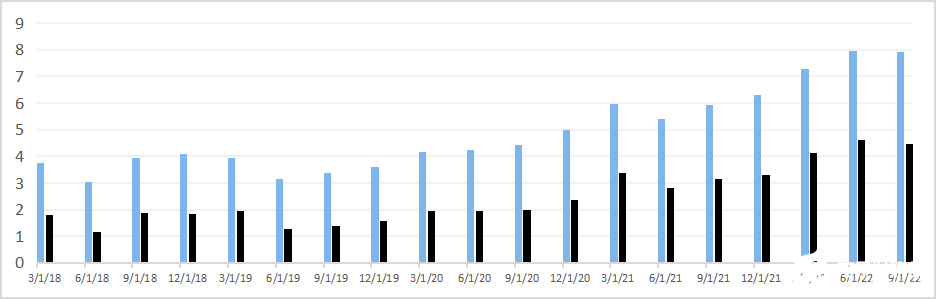

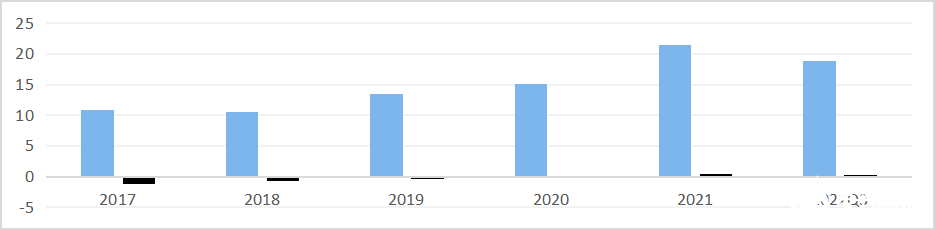

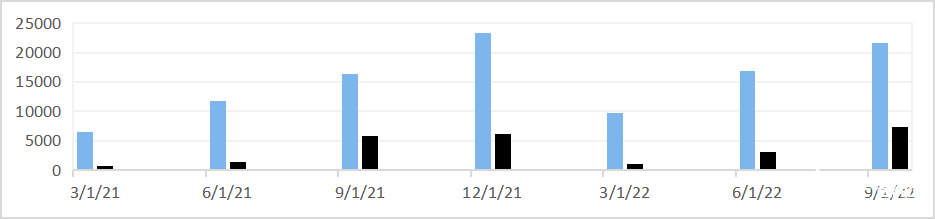

臺(tái)灣半導(dǎo)體IP公司的今年業(yè)績表現(xiàn)也非常亮眼, M31的股價(jià)也從年初的389新臺(tái)幣上升到11月25日的519新臺(tái)幣,上升幅度為33%。2022年前10個(gè)月營收同比增長36.7%。從圖8~圖11可見,M31和力旺電子的營收逐年穩(wěn)步增長,在22年均會(huì)迎來新高。

圖8:M31按財(cái)年的營收和利潤情況(單位:億新臺(tái)幣)

圖9:M31按季度的營收和利潤情況(單位:億新臺(tái)幣)

圖10:力旺電子按財(cái)年的營收和利潤情況(單位:億新臺(tái)幣)

圖11:力旺電子按季度的營收和利潤情況(單位:億新臺(tái)幣)

國內(nèi)科創(chuàng)板上市IP和EDA典型企業(yè)如芯原股份,華大九天,在近兩年的業(yè)績增長比較喜人。

圖12:芯原股份按財(cái)年的營收和利潤情況(單位:億元)

圖13:芯原股份按季度的營收和利潤情況(單位:萬元)

圖14:華大九天按財(cái)年的營收和利潤情況(單位:億元)

圖15:華大九天按季度的營收和利潤情況(單位:萬元)

圖16:國內(nèi)外主要EDA/IP企業(yè)市銷率和市盈率對比(截至2022/11/25)

綜上分析,無論海外還是臺(tái)灣的半導(dǎo)體IP和EDA企業(yè)在半導(dǎo)體下行周期時(shí),普遍波動(dòng)更小,基本能維持正增長,增速只是略微放緩。究其原因,一般行業(yè)內(nèi)認(rèn)為下行周期時(shí)下游設(shè)計(jì)企業(yè)會(huì)進(jìn)行戰(zhàn)略收縮,但是為了保持市場份額和產(chǎn)品競爭力,逆周期時(shí)修煉內(nèi)功必不可少,對于新品的研發(fā)依然會(huì)持續(xù)積極投入,所以對于IP的需求依舊強(qiáng)勁。我們認(rèn)為除非下游設(shè)計(jì)公司進(jìn)入生存模式,否則對未來2-3年的IP需求增長保持信心,直到下一個(gè)上行周期到來。

投中網(wǎng)近期報(bào)道中對于根部企業(yè)的論述我們覺得非常貼切:如果把整個(gè)芯片產(chǎn)業(yè)鏈比作一棵大樹。那么樹枝、樹葉就如同芯片設(shè)計(jì)公司,特別容易繁榮。制造和封測環(huán)節(jié)就像是樹干,資產(chǎn)重、周期長、產(chǎn)值大。而所謂的根部企業(yè)就是產(chǎn)業(yè)鏈最上游的四大領(lǐng)域——設(shè)備、材料、EDA和IP授權(quán),密集、分散,卻格外重要。過去機(jī)構(gòu)對于根部企業(yè)的關(guān)注相對較少,但要想這棵大樹生機(jī)勃勃,根系必須發(fā)達(dá)。國內(nèi)EDA和IP授權(quán)的國產(chǎn)化率只有不到10%和5%,國產(chǎn)替代的市場空間巨大,Chiplet大規(guī)模應(yīng)用商業(yè)化落地又將打開10倍于IP市場的市場空間。在半導(dǎo)體產(chǎn)業(yè)進(jìn)入調(diào)整期的當(dāng)下,基于自主可控的戰(zhàn)略需要,以及EDA和IP企業(yè)“逆周期”屬性的確定性下,EDA和IP企業(yè)的投資價(jià)值愈發(fā)的具有想象空間。

數(shù)據(jù)來源:

圖1~圖7:美國上市公司披露數(shù)據(jù)

圖8~圖11:M31和力旺電子官網(wǎng)財(cái)報(bào)披露整理

圖12-圖15:東方財(cái)富網(wǎng)數(shù)據(jù)整理

圖16:東方財(cái)富網(wǎng),Investing.com的上市公司披露數(shù)據(jù)

-

半導(dǎo)體

+關(guān)注

關(guān)注

334文章

27693瀏覽量

222216

發(fā)布評論請先 登錄

相關(guān)推薦

TI、NXP公布最新業(yè)績,工業(yè)和汽車領(lǐng)域需求疲軟!半導(dǎo)體市場后續(xù)如何?

住宅靜態(tài)IP:提升家庭網(wǎng)絡(luò)穩(wěn)定性的關(guān)鍵

霍爾電流芯片的穩(wěn)定性怎么樣

鳳凰動(dòng)力舵輪驅(qū)動(dòng)輪的穩(wěn)定性如何影響AGV的運(yùn)行效率和穩(wěn)定性

VCO的頻率穩(wěn)定性是什么

貼片電容的穩(wěn)定性與什么有關(guān)系?

求助傾斜儀穩(wěn)定性問題

環(huán)路增益的穩(wěn)定性

影響放大器穩(wěn)定性的因素

肖特基二極管的電流與電路穩(wěn)定性,你了解嗎?

運(yùn)放穩(wěn)定性的判斷原理的補(bǔ)償原理?

什么是熱電偶穩(wěn)定性?影響熱電偶穩(wěn)定性的主要因素

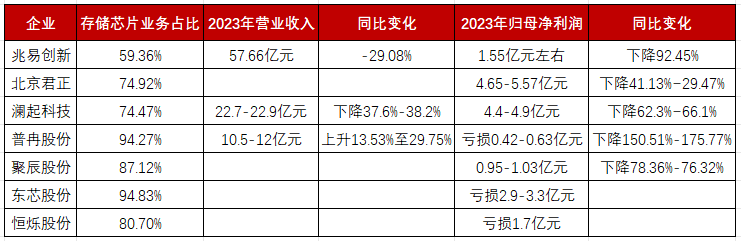

2023年存儲(chǔ)芯片公司業(yè)績爆冷,存貨周轉(zhuǎn)高達(dá)635天,DRAM反轉(zhuǎn)漲價(jià)

半導(dǎo)體上游IP公司業(yè)績和估值的穩(wěn)定性

半導(dǎo)體上游IP公司業(yè)績和估值的穩(wěn)定性

評論