近日,芯片設計與軟件開發整體應用解決方案提供商匯頂科技宣布,已完成收購業界頂尖的系統級芯片設計公司——德國Dream Chip Technologies GmbH公司。 這起收購展露了匯頂科技對于汽車電子市場的野心,同時也讓我們意識到,中國資本在對內不斷增強研發實力的同時,正在通過海外并購擴張自身的版圖。

巨頭并購模板

近年來,全球芯片產業并購潮興起。一些芯片廠商通過各種并購,實現了自己產業地位的躍升。 如今的車用半導體巨頭恩智浦就是非常有名的一例,須知,英飛凌曾是全球最大的車用半導體廠商,而恩智浦只能屈居第二位。 直到2015年,恩智浦收購飛思卡爾,事情出現了轉機,根據當時的報道顯示,收購后,恩智浦總市值超過了400億美元,實現了對英飛凌的超越。 同樣的事情也發生在如今的模擬巨頭德州儀器(TI)身上,2011年TI以65億巨資收購昔日硅谷巨頭國家半導體NS,模擬霸主就此誕生。 須知,2010年,模擬半導體市場規模約420億美元,TI占14%,NS占約3%,交易完成后TI占比達17%。2010年,TI營收達139.7億美元,同比增長達40%,凈利達32.3億美元。 而模擬市場老二ADI這些年也不甘屈居人下,時不時進行收購。近期,ADI以210億美元收購Maxim,這是今年迄今美國最大的并購交易,也是ADI有史以來最大一筆收購。 ADI在鞏固自己模擬市場第二的同時,也從某種程度上縮短了和第一名TI的差距。有業內人士指出,此舉之后,ADI將和TI在模擬半導體領域形成“一山有二虎”的局面。 諸如此類強強聯手,或者大魚吃小魚的并購事件頻頻上演,造就了不少產業巨頭。并購對象不拘地域,有國內也有海外。

中資走上海外并購之路

我國半導體產業也在多起并購案件中,悄然改變。比如《美國外資審查制度的變遷及其對中國的影響》一文中有提到,進入 21 世紀,中國對美投資逐漸興起,并在過去十多年內迅速增長,這些對外投資行為中也暗含海外并購動作。 2013-2014年,紫光集團先后收購了展訊通信以及美國上市公司銳迪科微電子,兩項收購完成后,紫光集團將展訊和銳迪科整合為紫光展銳,并于2014年獲得了英特爾90億元(約合15億美元)的注資。 紫光展銳自成立至今,已經累計賣出100多億顆芯片,這些芯片目前主要被應用于功能機市場以及4G兒童手表市場。另外,目前紫光展銳也已經正式向5G芯片發起了沖擊,推出了高端5G芯片—虎賁系列5G芯片,成為了全球擁有基帶芯片的五大廠商之一。 有關數據顯示,全球功能機年出貨量可達4億部,紫光展銳的占比世界第一,而在兒童手表市場,紫光展銳的市場份額超過了50%。 有報道指出,紫光集團的兩次收購行為不僅對其自身實力進行了加強,更重要的是,其掀起了中國乃至全球的并購熱潮。 2014年至2015年底,彼時的全球半導體產業迎來了史上規模最宏大的并購潮。排名前二十公司中,英特爾、高通、安華高科技、博通、NXP等均在2014年加入并購大軍。 據當時美國調查公司Dealogic統計,到2015年底,全球半導體行業并購交易總規模達到1200億美元以上,創下歷史最高紀錄,同時,2015年全球半導體行業的平均交易規模,是2014年平均水平的三倍以上。 全球半導體行業并購浪潮中,中國資本的動作同樣引起關注。集成電路產品成為超過原油的中國第一大進口商品,國內資本沒有錯過中國扶持本土半導體產業的機遇。

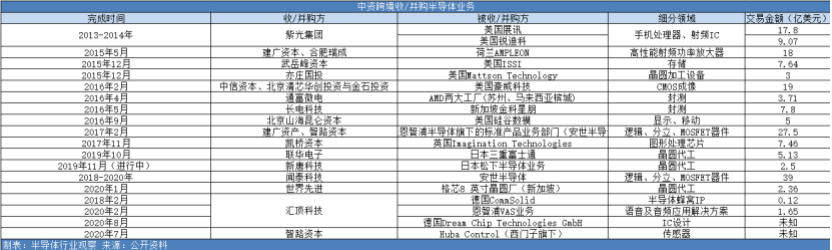

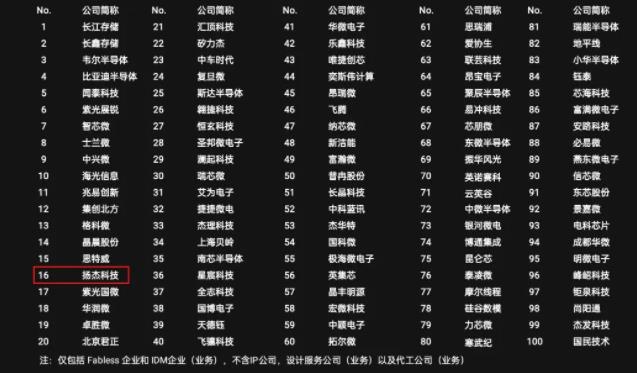

首先是IC設計方面,通過幾輪海外并購,我國手機基帶芯片、高頻射頻芯片以及存儲芯片,CMOS傳感器等領域得到了加強與補足,走上了加速發展的進程。 比如2015年5月,建廣資本與合肥瑞成成功收購了荷蘭Ampleon集團,Ampleon集團此前承接了從恩智浦NXP中剝離出來的射頻功率芯片業務,是世界第二大射頻功率芯片供應商。之前由于國內企業在國內射頻功率芯片業務這一項技術上,商業化應用方面罕有成功。收購Ampleon集團將使中資新增射頻功率芯片業務。收購Ampleon還能填補國內高端集成電路技術的空白。 2015年12月,武岳峰資本花7.64億美元收購美國存儲芯片設計公司ISSI。據了解,ISSI是一家產品為存儲芯片的fabless設計公司。目前設計的產品以利基型DRAM和SDRAM為主,其9成的營收都來源于此,而NORFlash閃存芯片的營收要低于1成。時任手機中國聯盟秘書長王艷輝曾表示,收購ISSI,能夠填補大陸在DRAM(動態隨機存取存儲器)上的空白,而存儲器這一領域一直是大陸半導體比較薄弱的環節。 創立于1995年的美國豪威科技是全球第三大CMOS圖像傳感器供應商,2016月2月被中信資本、清芯華創、金石投資等中資基金以19億美元聯合收購,后于2019年7月被我國芯片設計和分銷公司韋爾股份并購。并購完成后,韋爾股份直接躍升全球第三、國內第一大CMOS芯片設計公司,如今其市值已接近1800億人民幣。 2017年4月,山海資本以約5億美元完成對美國硅谷數模半導體的收購。硅谷數模半導體公司總部位于美國加州,是全球領先的高性能混合信號半導體產品設計廠商。客戶包括:蘋果、三星、LG、微軟、谷歌、聯想、戴爾、惠普、華碩和HTC等。 2017年11月,中資背景的美國硅谷私募基金凱橋資本(Canyon Bridge)以5.5億英鎊收購英國嵌入式GPU芯片IP供應商Imagination Technologies。這是凱橋資本首次成功收購芯片公司,也是近年來屈指可數的芯片成功收購案例。 凱橋資本收購的Imagination成立于1985年,曾是蘋果GPU供應商,后蘋果轉用自研GPU,致使Imagination元氣大損,轉為整體出售。在被中資收購后,Imagination加大在中國市場的投入,去年12月推出號稱最強大GPU架構的新一代IMG A系列GPU架構,能在汽車、AIoT、DTV/STB/OTT、數據運算、移動及服務器等領域以低功耗預算提供比同行表現更佳的性能。 當然還有近日匯頂科技出手收購德國芯片設計公司DCT,前文已提,這里就不多做贅述了。 在半導體封測領域,我國頭部封測公司通過進行海外并購,實現了自身的超越,在全球市場占有一席之地。 2016年4月,通富微電完成了對AMD位于蘇州與馬來西亞封測廠的收購。對通富微電來說,按2015年未計入收購企業的營收數額計算,通富微電在全球封測業的排名大致排在第十四位。如果加入新購公司的營收,有望上升到第七或第八位。 AMD蘇州和AMD檳城主要從事高端集成電路封測業務,主要產品包括CPU(中央處理器)、GPU(圖形處理器)、APU(加速處理器)以及GamingConsoleChip(游戲主機處理器)等。封裝形式包括FCBGA(倒裝芯片球柵格陣列封裝)、FCPGA(倒裝芯片針柵格陣列封裝)、FCLGA(倒裝芯片柵格陣列封裝)、MCM(多芯片組件封裝技術)等,先進封裝產品占比100%。 通富微電由此可以成功切入PC機和服務器的CPU、顯卡等芯片的封測領域,將顯著提升通富微電在高端封測領域的服務能力和競爭力 2016年5月,我國第一大封測廠長電科技宣布以7.8億美元收購全球第四大封裝廠、新加坡上市公司星科金朋。在當時宣布收購星科金朋的時候,長電科技董事長王新潮在接受采訪的時候提到,公司作為國內封裝龍頭企業,長電科技2014年營業收入有望超過10億美元,但已經碰到發展瓶頸,開始面臨獲得高端客戶和市場的困難,而突破該瓶頸的方法就是收購。不過此次“蛇吞象”式收購帶來了一系列后遺癥,收購后的星科金朋連連虧損,如何解決該問題仍有待考究。 還有晶圓代工方面,我國臺灣廠商正在通過多起對海外資產的并購,進一步加大市占率。 2019年10月,聯華電子宣布收購日本三重富士通,據悉,三重富士通半導體前身為富士通股份有限公司三重工廠,自1984年開始運營以來,作為最先端存儲器等產品的研發、量產據點,助力富士通半導體快速發展。 目前,三重富士通的月產能為3.6萬片12英寸晶圓,主要應用在車用、物聯網(IoT)等領域,B1廠采用90nm工藝,B2廠初始采用65nm工藝,2016年下半年40nm正式進入量產階段,40、65納米制程等成熟制程現已成為生產主力。 據集邦拓墣研究院數據,聯電在2019年世界集成電路晶圓代工廠位列第四,僅次于第三名格芯。據相關數據,聯電2019年第二季度營收1160百萬美元,略低于格芯1336百萬美元。如今,聯電出手收購MIFS,全球晶圓代工廠或將重新洗牌。 2019 年 11 月 28 日,新唐科技(Nuvoton)宣布與松下公司(Panasonic)達成并簽訂“股份與資產購買合協議”。協議約定,新唐科技將以現金 2.5 億美元收購松下半導體解決方案有限公司(Panasonic Semiconductor Solutions., Ltd.,PSCS),預計將于 2020 年 6 月完成交割,但要得到有關部門的批準。 芯思想指出,唐科技此次收購松下半導體包括晶圓代工業務,包括 TPSCo 旗下的一座 12 英寸晶圓廠和兩座 8 英寸晶圓廠在內的三個半導體制造工廠的產能支持。新唐科技表示,此次收購將通過擴大半導體規模,增加公司在全球半導體行業的影響力。預計新唐科技的代工業務將有望在 2021 年進入前十,并取得靠前名次。 2020年1月2日,晶圓代工廠世界先進宣布將斥資2.36億美元購買格芯位于新加坡Tampines的Fab 3E 8英寸晶圓廠相關資產。據了解,原格芯Fab 3E主要業務為MEMS代工,現有月產能約35000片8英寸晶圓。世界先進此前表示,除驅動IC、電源管理IC、分離式元件與傳感器等原有業務外,購入新加坡廠后,也將積極開發MEMS市場。 資料顯示,世界先進原以生產及開發DRAM及其他存儲器芯片為主要營運內容,1999年導入邏輯產品代工技術。2000年,世界先進宣布由DRAM廠轉型為晶圓代工公司,并于2004年7月正式結束DRAM生產制造,轉型為百分之百的晶圓代工公司。 此次收購,除了將緩解現今8寸晶圓代工產能緊縮的窘境,世界先進更可借此正式跨足微機電系統代工領域,與眾多IDM及獨立代工廠爭取微機電系統代工訂單。 我國半導體領域三起交易金額最高的海外并購案均是對恩智浦半導體標準產品部門的收購。 2017年2月,建廣資產宣布收購恩智浦半導體標準產品(Standard Products)業務部門,交易金額為27.5億美元。除了標準產品業務的全部相關專利和技術儲備外,該交易還包括兩座晶圓制造廠、三座封測廠和恩智浦工業技術設備中心。交易完成后,該恩智浦部門成為一家名為安世半導體(Nexperia)的獨立公司,在邏輯、分立器件和MOSFET市占率均為全球前三,年產銷器件近1000億顆。 安世半導體在2018年4月被我國手機ODM龍頭企業聞泰科技完成約39億美元的收購。收購完成后,安世成為我國目前唯一擁有完整芯片設計、晶圓制造、封裝測試的大型IDM企業,聞泰科技也市值暴增至近1800億元。這一由國內半導體下游企業對國際知名半導體上游企業的收購案,為中資海外并購樹立了一個標桿。

帶著腳鐐跳舞

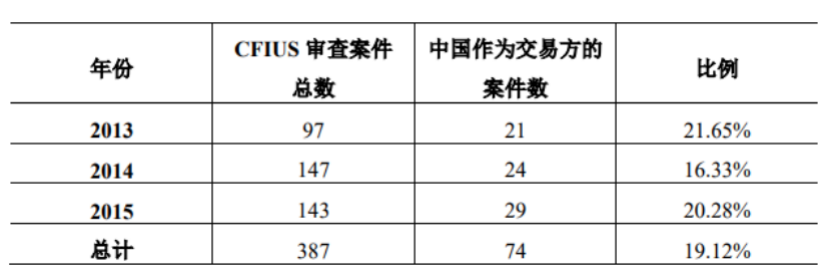

當然還有一些并購動作,此間不多做闡述。事實上,近年來,我們可以看見的巨大并購動作基本都不是中資行為,而中資這些年來能夠成功進行的并購也不多。 參照日本,20世紀80、90年代,日本制造業強勢崛起,對外投資迅速增長,使其一躍成為美國重要的經濟競爭對手。當然,日本瘋狂“購買美國”也引起了美國的忌憚。 1986 年日本富士通計劃收購美國軍用電腦芯片供應商仙童半導體一案,被視為日本對美國國防工業獨立性的重大威脅,這直接促成了1988 年的《埃克森—弗洛里奧修正案》(The “Exon-Florio” Provision)的出臺,該法案授權美國總統中止或禁止任何威脅美國國家安全的外國收購、并購或接管從事州際貿易的美國公司的行為。 雖然兩國情況各有不同,但在海外并購的路上,我國企業顯然并不輕松,甚至可以說不如意常有。尤以美國為甚,在CFIUS(美國外資投資委員會)的監管下,無異于帶著腳鐐跳舞。 近年來,中國日益成為美國國家安全審查的重點對象,CFIUS的 2015 年度報告顯示,涉及中資的案件數在 CFIUS 年度審查案件總數中的占比在 2015 年連續第四年位居首位。美國頻頻以國家安全為由對中國對美高科技領域投資活動設限,先進半導體行業與金融服務行業首當其沖。美國歷史上共發生過 5 次由總統親自否決一項外資交易的情況,而這 5 起案件全部與中國相關。

近年來 CFIUS 對中國投資的審查情況 資料來源:CFIUS 向美國會遞交的2015年度報告(2017 年 9 月公開發布) 這五起案件分別是: 1990 年布什否決中航技收購美西雅圖飛機零部件制造商 Mamco 項目; 2013 年奧巴馬否決三一集團關聯公司收購美俄勒岡州風電場項目; 2016 年 12 月奧巴馬否決福建宏芯基金FGC收購德國半導體設備供應商愛思強(Aixtron)及其美國分支機構項目; 2017年9月特朗普否決 Canyone Bridge 收購美半導體芯片設計公司萊迪思(Lattice) 項目; 2018年3月特朗普叫停新加坡博通(Broadcom)收購美國半導體巨頭高通(Qualcomm) 項目。 最后這起案件雖然表面上并無中國的直接參與,但美國認為并購案將削弱高通領先地位,并為華為等中國電信商在 5G 標準制定上增加影響力打開大門。其中三起都與半導體有關。 以 2017 年 9 月特朗普否決Canyon Bridge收購萊迪思半導體(Lattice)為例,白宮新聞稿稱該交易的國家安全顧慮主要來自四個方面——將知識產權潛在轉移給外國收購者,中國政府對此交易的支持,完整的半導體供應鏈對于美國政府的重要性, 美國政府對Lattice產品的使用。然而,有報道指出,交易失敗的根本原因在于中美圍繞半導體的技術競爭。美國雖然目前在半導體領域明顯領先,但仍擔憂有朝一日這種技術優勢將被“雄心勃勃”的中國取代。 事實上,還有2015年7月,紫光集團擬以230億美元向國際內存芯片巨頭美國美光科技(Micron)發起收購邀約,但沒能通過美國CFIUS的審查。之后紫光集團擬38億美元對美國西部數據15%股份的收購案,也因為受CFIUS的審查要求而在2016年2月終止。 華創投資曾聯合華潤微電子在2015年12月,正式對硅谷半導體鼻祖、國際IDM公司美國仙童半導體公司發起競購,每股報價均高于美國安森美半導體在11月給出的報價,但最終仙童半導體因擔心美國監管機構可能以擔憂國家安全為由拒絕批準交易,拒絕了華創、華潤的收購邀約。

總結

《美國外資審查制度的變遷及其對中國的影響》中指出,在中美經貿摩擦愈演愈烈之際,美國在2018年加速推動CFIUS立法改革,鑒于美國延續了對“國家安全”概念的寬泛解釋,CFIUS可能正在從一個審查國家安全風險的中立機構演變為打壓外國科技企業的戰略工具,這為中國企業赴美投資與雙邊經貿關系蒙上了一層新的陰影。 市場咨詢公司埃森哲在1月發布報告稱半導體行業傳統的有機增長已經終結:研發成本的攀升、科技迭代的速度、多元化的客戶需求都壓縮過去支撐半導體企業有機增長的時間和資金;作為替代,領先的半導體廠商已經將并購作為新的增長策略,其結果則是行業的劇烈整合。據統計:10年前在美國上市的市值1億美元以上的半導體企業尚有130家,而截至2018年底僅有72家。 同時埃森哲也指出,數據顯示,2013年至2015年,因“政府介入”或“監管限制”等因素而受阻或終止的半導體并購交易僅有3例;但到了2016至2018年,這一數字升至了14例。這說明如今越大規模的交易,越容易遭遇更長時間的審核,監管受嚴也是半導體行業收并購的一大不確定因素。除政策監管外,貿易關系也可能為半導體收并購的重大影響因素。有專家分析,中國半導體企業可能會在境外并購案的審核過程中面臨困難。 在局勢日益動蕩的今天,各國正在不斷加強自身的技術保護,為其豎起壁壘。并購擴張曾經是企業成為巨頭的捷徑,如今正逐漸失去其應有的價值。

-

半導體

+關注

關注

334文章

27390瀏覽量

219025 -

汽車電子

+關注

關注

3026文章

7964瀏覽量

167087 -

芯片設計

+關注

關注

15文章

1019瀏覽量

54908

原文標題:?中國資本的海外半導體并購之路

文章出處:【微信號:WW_CGQJS,微信公眾號:傳感器技術】歡迎添加關注!文章轉載請注明出處。

發布評論請先 登錄

相關推薦

珠海泰芯半導體榮獲方廣資本“最佳成長獎”

揚杰科技登榜“2024中國半導體企業TOP100”

國資“耐心資本”投向半導體產業

中國半導體的鏡鑒之路

上海半導體并購案再現,千億賽道競爭激烈

A股36家半導體企業發起并購

鼎華智能戰略并購品微智能:深耕半導體,共赴數智工廠“芯”辰大海

從全球半導體TOP15最新排名出爐,看中國:差距、機遇與崛起之路!

?中國資本的海外半導體并購之路

?中國資本的海外半導體并購之路

評論