2019年11月27日,由集邦咨詢(TrendForce)主辦的MTS2020存儲產業趨勢峰會在深圳召開。在當天的活動上,多位分析師對全球DRMA及NAND Flash市場進行了細致的分析。

對于國產NAND廠商——長江存儲,集邦預測其將在2023年的NAND Flash市場實現趕“英”超“美”。此外,備受關注的國產DRAM廠商福建晉華的高管也意外現身。

國產化已迫在眉睫

中國存儲器進口金額已占全球存儲產值的72.4%

隨著5G、物聯網(IoT)、邊緣計算、人工智能等技術的發展,推動了數據的爆發式的增長。

根據IDC預測,到2025年,全球物聯網設備數將達到416億臺,而整個智能聯網設備的數量將會達到1500億臺,而數量如此龐大的設備接入網絡,無疑將產生海量的數據。

IDC預測,2025年時全球數據量總和將高達175ZB,這相比其2017年時的預測(163ZB)提高了7%左右。

而如此巨量的數據的產生,也直接推動了以DRAM和NAND Flash為代表的存儲芯片產業快速的發展。

不過,在過去多年來,存儲芯片市場一直被國外廠商所占據。

根據TrendForce的統計顯示,2018年全球NAND Flash前五強分別為:三星(35%)、東芝(19.2%)、西部數據(14.9%)、美光科技(12.9%)和SK海力士(10.6%)。這前五大廠商一共拿下了92.6%的市場,如果再加上第六的英特爾,占比將超過99%。

全球DRAM市場則是被三星43.9%、SK海力士29.5%、美光科技23.5%所壟斷,三家合計拿下了96.9%的市場。

作為全球最大的電子產品制造國和重要的電子產品消費市場,中國對存儲芯片有著巨大的需求。

根據中國海關總署公布的數據顯示,2018全年,中國進口集成電路進口總金額高達3120.58億美元。其中,存儲器進口金額就高達1230.83億美元(進口金額同比增長1188.99%),占總進口額的39.4%。

數據顯示,2018年全球半導體市場規模已達4779.4億美元,其中全球存儲芯片市場規模大概在1700億美元。也就是說,粗略的估算,2018年中國的存儲器進口金額占2018年全球半導體市場的25.8%,占全球存儲芯片產值的72.4%。(注:不清楚海關統計的存儲器是否包括了機型硬盤類存儲)

顯然,作為全球最大的存儲芯片消耗國,如果無法實現存儲芯片的自主的話,那么則意味著關鍵命脈被掌握在國外廠商手中。而且,存儲芯片是數據的最重要的載體,關乎到各行各業的信息數據的安全。

所幸的是,隨著國產存儲廠商長江存儲、長鑫存儲的相繼量產,國外廠商對于存儲芯片的壟斷開始被打破。

國產NAND Flash領域已實現突破

長江存儲有望在2023年趕“英”超“美”

2016年7月,由紫光集團、國家集成電路產業投資基金、湖北省集成電路產業投資基金、湖北科投在武漢新芯的基礎上組建成立國產存儲領域的“航母”——長江存儲。據統計,長江存儲總投資約1600億美元。其中紫光集團占股51.04%。

2016年12月,以長江存儲為主體的國家存儲器基地正式開工建設,其中包括3座全球單座潔凈面積最大的3D NAND Flash FAB廠房、1座總部研發大樓和其他若干配套建筑,預計項目建成后總產能將達到30萬片/月,年產值將超過100億美元。

依托武漢新芯現有的12英寸先進集成電路技術研發與生產制造能力為基礎,采取自主研發與國際合作雙輪驅動的方式,長江存儲已于2017年研制成功了中國第一顆3D NAND閃存芯片。

而隨著2018年長江存儲的32層NAND Flash的量產,國產閃存芯片終于實現了重大突破。不過,由于該技術與國際主流技術相差較大,所以并不會影響到市場。

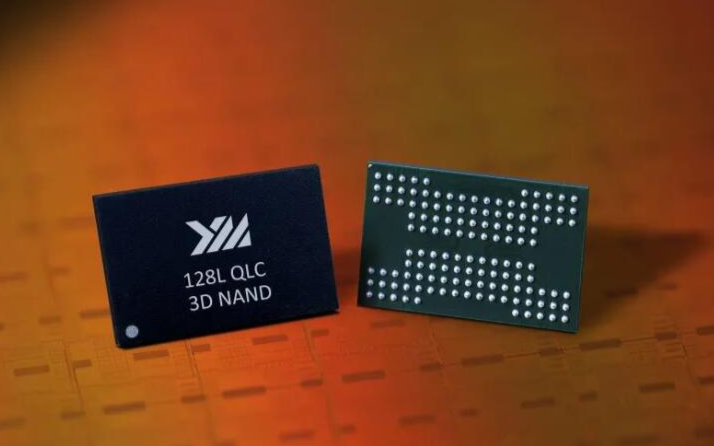

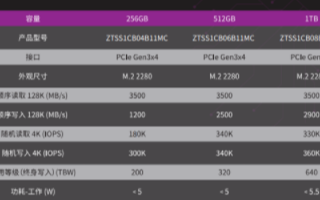

相比之下,今年9月長江存儲正式宣布量產的基于自研的Xtacking架構的64層256Gb TLC 3D NAND Flash的量產,卻能夠對目前的中低端市場形成爭奪。

特別值得一提的是,據長江存儲介紹,該閃存滿足固態硬盤、嵌入式存儲等主流市場應用需求,與目前業界已上市的64/72層3D NAND閃存相比,其擁有同代產品中更高存儲密度。

而這主要得益于長江存儲自主研發的Xtacking架構。當前,NAND閃存主要沿用兩種I/O接口標準,分別是Intel/索尼/SK海力士/群聯/西數/美光主推的ONFi,去年12月發布的最新ONFi 4.1規范中,I/O接口速度最大1200MT/s(1.2Gbps)。第二種標準是三星/東芝主推的Toggle?DDR,I/O速度最高1.4Gbps。不過,大多數NAND供應商僅能供應1.0 Gbps或更低的I/O速度。而長江存儲的Xtacking架構成功將I/O接口的速度提升到了3Gbps,實現與DRAM DDR4的I/O速度相當。

不少業內人士也認為,只要長江存儲的64層3D NAND Flash芯片良率夠好,其實完全不用擔心客戶問題。國內對于NAND Flash的需求量非常的大,在當下的“國產替代”大勢之下,國產NAND Flash如果品質沒問題,相比同類產品又有技術和價格都有優勢,自然不愁賣。

產能方面,根據規劃,2020年底長江存儲的64層3D NAND閃存的產能有望提升至6萬片晶圓/月的規模。2020年,長江存儲會跳過96層堆棧直接殺向128層堆棧,力求進一步縮短與三星、東芝等公司的差距。

另外值得一提的是,2018年10月12日,總投資達240億美元的紫光成都存儲器制造基地項目開工,該項目占地面積約1200畝,將建設12英寸3D NAND Flash晶圓生產線,并開展存儲器芯片及模塊、解決方案等關聯產品的研發、制造和銷售。

根據集邦科技DRAMeXchange研究協理陳玠瑋預計,長江存儲成都廠預計2020年二季度投產,屆時可能會有0.5萬片/月的產能,到2020年四季度產能可爬升到2萬片/月。

長江存儲武漢廠目前的產能大概在2萬片/月的產能,預計到2020年四季度會達到5萬片/月,屆時整個長江存儲的3D NAND Flash的產能將達到7萬片/月,已經是與英特爾的8.5萬片/月的產能相接近。

但是與三星高達47萬片/月的產能相比,仍是有著巨大的差距。在整個全球3D NAND Flash產能當中的占比也只有4.6%

不過,陳玠瑋預計隨著長江存儲新的3D NAND Flash產能的持續提升,預計到2023年,長江存儲在全球3D NAND Flash產能中的占比將提高到10.8%,屆時將實現“趕英超美”,即實現對于英特爾(6.6%)和美光(10.3%)的趕超。

在技術演進上,前面提到,在今年順利量產64層3D NAND Flash之后,長江存儲會跳過96層堆棧直接殺向128層堆棧,這也意味著,2020年長江存儲將會全力進行128層3D NAND Flash的研發。

據集邦科技DRAMeXchange研究協理陳玠瑋預計,長江存儲有望在2021年初實現128層TLC 3D NAND Flash的量產。屆時將進一步縮短與三星、SK海力士、東芝等公司之間的技術差距。

在NAND閃存市場端,陳玠瑋還提到,在2019年由于中美貿易因素,以及東芝在三季度出現的一些狀況,導致閃存市場的供需有結構性的轉變。原廠在未來的投資都是相對保守的,所以明年整個市場可能會出現缺貨的狀況。但是從2021年開始,缺貨的情況會有所緩解。

“因為中國的長江存儲發展起來了,這時候市場肯定不會平靜,隨著長江存儲技術不斷地提升,我們覺得未來閃存的產業還會走向供過于求,直到有些企業從中退出。”陳玠瑋說到。但是他并未指出哪些企業可能會退出。

國產DRAM領域,眾人拾柴火焰高

長鑫存儲已量產,紫光強勢入局,福建晉華仍在努力

1、長鑫存儲

2017年9月,國家大基金宣布入股國產存儲芯片廠商兆易創新,取得約11%股權,成為了其第二大股東。隨后,兆易創新宣布與合肥市產業投資控股集團簽署合作協議,研發19納米制程的12吋晶圓DRAM,預算為人民幣180億元,兆易創新出資20%。目標是研發19nm工藝的DRAM內存,預計在2018年12月31日前研發成功,即實現產品良率(測試電性良好的芯片占整個晶圓的比例)不低于10%。而該項目依托的就是長鑫存儲。

雖然當時的長鑫存儲還是一家成立于2016年的初創公司。但是,長鑫存儲通過與奇夢達的合作,已將一千多萬份有關DRAM的技術文件及2.8TB數據收歸囊中,這也是長鑫存儲最初的DRAM技術來源之一。

經過數年的研發,2019年9月19日合肥長鑫存儲正式宣布自主研發的基于19nm工藝制造的8Gb DDR4 芯片正式量產。

“長鑫的8Gb DDR4在目前的市場上并不落后,并且具有不錯的競爭力,再加上目前國產替代的趨勢,應該不愁賣。”對于長鑫存儲的DRAM芯片的市場前景,集邦科技DRAMeXchange研究副總經理郭祚榮這樣說到。

根據規劃,長鑫存儲合肥12英寸晶圓廠分為三期,第一期滿載產能為12 萬片,預計分為三個階段執行,第一階段要完成單月4萬片,目前為2萬片,2020年第一季底達到4萬片。2020年開始規劃建設二期項目,并于2021年完成17nm工藝的DRAM研發。

從目前長鑫存儲的現狀及規劃來看,雖然其已實現了8Gb DDR4的量產,但是產能仍十分的有限。即便是實現明年實現第一階段的單月4萬片晶圓的產能,與全球前三的廠商明年四季度所能夠達到的單月總量超過130萬片晶圓的投片量相比,仍是杯水車薪。不過,可以預見的是,隨著長鑫存儲技術及產能的持續提升,未來有望在全球DRAM市場占據重要一席之地。

2、紫光集團

除了長鑫存儲之外,已成功量產64層3D NAND Flash閃存的長江存儲的母公司——紫光集團今年6月30日宣布,決定組建紫光集團DRAM事業群,全力加速發展國產內存。今年8月底,紫光集團又跟重慶市政府簽署投資協議,宣布在重慶建設DRAM事業群總部及內存芯片工廠,預計今年底動工。有消息稱,紫光計劃在2021年實現DRAM芯片的量產。

資料顯示,紫光集團早在2015年即開始布局DRAM,先是延攬高啟全加入紫光集團,同時紫光國微(原名同方國芯)又收購了任奇偉團隊所創辦的公司(現在的西安紫光國芯),任奇偉團隊的前身是奇夢達公司的西安研發中心,任奇偉團隊一直從事DRAM的研發工作,目前團隊人數約500人,從紫光國微的年報披露情況看,該團隊的DRAM產品銷售收入每年約在5~6億人民幣之間,其產品自行設計,在境外代工。2015年,紫光集團還試圖通過收購美光進入DRAM和3D NAND領域,但收購美光受到美國政府的阻擊,未能如愿以償。

需要指出的是,長江存儲旗下的武漢新芯原本在2006年成立之時,就選擇的是研發DRAM。但是,當時遭遇全球DRAM價格崩盤,武漢新芯被迫放棄DRAM生產,而是轉向NOR Flash產品。2016年并入長江存儲入之后,紫光就調,先在NAND Flash上突破,然后適時進行了DRAM的研發。

顯然,紫光集團進入DRAM領域是預謀已久。

在11月15日,紫光集團又正式宣布任命前爾必達CEO坂本幸雄(Yukio Sakamoto)為紫光集團高級副總裁兼日本分公司CEO,負責拓展紫光在日本市場的業務。

而在最新一期的日本《鉆石周刊》獨家專訪中,坂本幸雄談到,紫光的目標是5年內量產DRAM,他的工作就是協助達成目標。紫光要在日本神奈川縣川崎辦公室設立「設計中心」,預定招募70~100位工程師,和中國的制程據點密切合作,大約花2、3年建構量產的體制。

3、福建晉華

福建晉華成立于2016年,是由福建省電子信息集團、晉江能源投資集團有限公司等共同出資設立的先進集成電路生產企業,晉華項目已列入國家 “十三五(2016~2020年) ”集成電路生產力規劃的重要布局中,并且獲得國家專項建設基金支持,也就是來自福建省安芯產業投資基金的投資。該基金由 “國家集成電路產業投資基金(俗稱大基金) ” 與福建省、泉州市、晉江市等三級政府所共同發展設立,目標規模為 500 億人民幣。

2017年11月,由聯電與福建晉華集成電路公司合作的 12 寸隨機存取存儲器(DRAM)生產線 (晉華項目)主廠房正式封頂。該FAB 主廠房,面積達 27.4 萬平方米,將于2018年下半年投入使用。

根據規劃,福建晉華的制造技術工作主要交由聯電進行,整體晉華項目的第 1 期,總計將投入 53 億美元,并將于 2018 年第 3 季正式投產,屆時導入 32 納米制程的 12 寸晶圓月產能,預計達到 6 萬片的規模。公司目標最終推出 20 納米產品,規劃到 2025 年四期建成月產能 24 萬片。

然而,由于福建晉華和美光之間的訴訟,美國當地時間10月29日,美國將福建晉華列入了出口管制的實體清單。兩天之后,聯電也宣布暫停為福建晉華提供研發協助。至此福建晉華的DRAM幾乎陷入停滯。

據芯智訊了解,當時福建晉華已有200臺的半導體設備到位,并且計劃在年底進行小量投片試產,預計2019年初可以幾千片的規模進入投產,即將要成為國產第一家量產DRAM芯片的廠商。然而由于美方的禁令,使得很多相關設備和技術供應商停止了支持。

不過,集邦科技DRAMeXchange研究副總經理郭祚榮在接受芯智訊采訪時表示,目前福建晉華仍在低調運作當中。雖然美系供應商中斷了合作,但是晉華并未坐以待斃,而是轉向了日韓供應商,繼續去推動整個項目的運作。預計明年會有一些成果出來。

值得一提的是,在11月27日由集邦咨詢(TrendForce)主辦的MTS2020存儲產業趨勢峰會上,晉華集成副總經理徐征也首次公開現身,作了題為《立基型DRAM市場趨勢分析》。雖然在演講當中并未介紹任何有關晉華的信息,但是其代表晉華公開現身演講似乎也正是為了透露一個積極的信號,那就是“晉華仍在運轉當中”。

對于芯智訊提出的“未來晉華與美光之間是否有可能會走向和解的問題”,集邦科技DRAMeXchange研究副總經理郭祚榮表示,“無法預判,畢竟主動權在美光手中。就我個人看來,和解才是對雙方最有利的結果。”

值得注意的是,去年5月31日,中國反壟斷機構正式啟動了對于三星、SK 海力士、美光三家DRAM內存芯片廠商的調查,以確認這三家廠商在近年來DRAM市場價格飛漲中,是否有壟斷價格行為,以及業界反映不合理產品搭售的相關問題。而在中國DRAM市場,美光的市場份額超過了50%。

此外郭祚榮也指出,“根據我的了解,三星等日韓原廠都認為中國存儲產業崛起已是必然,未來的策略可能會更傾向于和平共處,而不是利用價格戰來打壓。”

電子發燒友App

電子發燒友App

評論