前情提要

此文根據(jù)2019年7月16日上海交通大學(xué)上海高級金融學(xué)院“金課堂”講稿整理,不代表作者所在機(jī)構(gòu)立場。

感謝高金邀請我來做這個分享,也感謝各位利用晚上時間來參加。今天分享的內(nèi)容來自于三篇論文:《泡沫與機(jī)遇——數(shù)字加密貨幣和區(qū)塊鏈金融的九個經(jīng)濟(jì)學(xué)問題》(《金融會計》2018年3期)、《區(qū)塊鏈能做什么、不能做什么》(與徐忠研究員合作,《金融研究》2018年11期)以及《區(qū)塊鏈與金融基礎(chǔ)設(shè)施——兼論Libra的風(fēng)險與監(jiān)管》(《金融監(jiān)管研究》2019年7期)。我主要分享五方面內(nèi)容:一是區(qū)塊鏈的Token范式,二是區(qū)塊鏈應(yīng)用分類,三是區(qū)塊鏈與金融基礎(chǔ)設(shè)施,四是Libra的風(fēng)險與監(jiān)管,五是區(qū)塊鏈的監(jiān)管問題。

需要說明的是,Token在不同語境下有多種中文翻譯,比如加密貨幣、加密資產(chǎn)、代幣和通證等,為避免混淆或歧義,本文主要用Token而非其中文翻譯。如果沒有特別說明,Token不指代任何具體的加密貨幣。

一、區(qū)塊鏈的Token范式

1. Token范式概括

圖1從經(jīng)濟(jì)學(xué)角度概括了主流區(qū)塊鏈的設(shè)計。目前主流區(qū)塊鏈系統(tǒng),不管是公有鏈還是聯(lián)盟鏈,不管采取以比特幣為代表的UTXO模型還是以以太坊為代表的賬戶模型,不管腳本語言是否具有圖靈完備性或是否支持智能合約,也不管是否采取有向無環(huán)圖結(jié)構(gòu)(DAG)等非主流區(qū)塊鏈結(jié)構(gòu),在經(jīng)濟(jì)學(xué)上都符合圖1的描述。

Token、智能合約和共識算法都處于共識邊界內(nèi),Token與智能合約之間有密不可分的聯(lián)系,共識算法確保了共識邊界內(nèi)的去信任環(huán)境。區(qū)塊鏈內(nèi)與Token的狀態(tài)或交易等無關(guān)的信息處于共識邊界以外、區(qū)塊鏈邊界以內(nèi)。區(qū)塊鏈內(nèi)外存在兩類交互:一是區(qū)塊鏈外信息寫入?yún)^(qū)塊鏈內(nèi);二是Token與區(qū)塊鏈外的資產(chǎn)或權(quán)利之間的相互交易或相互對應(yīng)。

2. Token及其交易的性質(zhì)

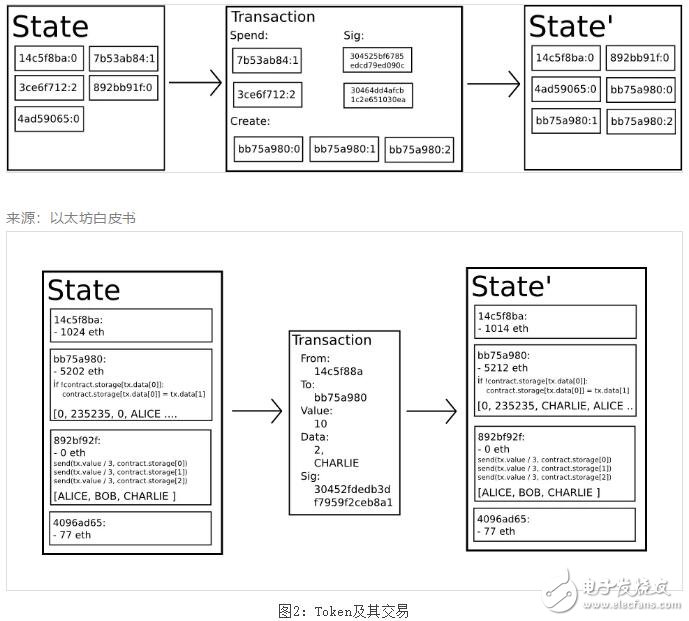

Token本質(zhì)上是區(qū)塊鏈內(nèi)定義的狀態(tài)變量(圖2)。按同一規(guī)則定義的Token是同質(zhì)的,并可拆分成較小單位。非對稱加密可以保證Token持有者的匿名性。Token可以在不同地址之間轉(zhuǎn)讓。區(qū)塊鏈共識算法和不可篡改的特點可以保證Token不會被“雙花”。Token轉(zhuǎn)讓過程中總量不變——甲地址之所得就是乙地址之所失。狀態(tài)(賬本)更新與交易確認(rèn)同時完成,沒有結(jié)算風(fēng)險。已確認(rèn)的交易是全網(wǎng)公開、不可篡改的。區(qū)塊鏈內(nèi)Token交易,無需依賴中心化信任機(jī)構(gòu)。

3.共識的邊界

目前對區(qū)塊鏈共識的討論,涉及三種不同語境下的共識概念——機(jī)器共識、治理共識和市場共識(圖3),其中治理共識和市場共識可以稱為“人的共識”。然而,很多論者混淆了這三類共識,或者泛化了共識的范圍和性質(zhì)。

第一,機(jī)器共識屬于分布式計算領(lǐng)域的問題,目標(biāo)是在存在各種差錯、惡意攻擊以及可能不同步的對等式網(wǎng)絡(luò)中(peer-to-peer network),并且在沒有中央?yún)f(xié)調(diào)的情況下,確保分布式賬本在不同網(wǎng)絡(luò)節(jié)點上的備份文本是一致的(不是語義一致)。我們常說的PoW、PoS和DPoS等就屬于機(jī)器共識的范疇。

第二,治理共識反映由人(包括網(wǎng)絡(luò)節(jié)點的擁有者或控制者)來制定或修改算法規(guī)則的過程,目標(biāo)是群體成員發(fā)展并同意某一個對群體最有利的決策。治理共識的要素包括:(1)不同的利益群體;(2)一定治理結(jié)構(gòu)和議事規(guī)則;(3)相互沖突的利益或意見之間的調(diào)和折中;(4)對成員有普遍約束的群體決策。比特幣社區(qū)關(guān)于 “擴(kuò)容” 和分叉的討論可以在治理共識框架下理解。很多區(qū)塊鏈項目采取去中心化、開源社區(qū)的結(jié)構(gòu),如何設(shè)計可持續(xù)運行、開放包容的治理共識機(jī)制,已經(jīng)成為了一個重要研究課題。

第三,Token參與交易時(不管是不同Token之間交易,還是Token與區(qū)塊鏈外資產(chǎn)交易),就涉及市場共識。市場共識則是在機(jī)器共識和治理共識的基礎(chǔ)上由市場機(jī)制產(chǎn)生。市場機(jī)制核心是交易和競爭。對同一商品,不同買家和賣家對其的估價不同。市場能匹配供給和需求,均衡時商品供給等于需求,市場價格就代表了供給者和需求者一致能接受的價格。盡管市場參與者對商品仍可能有自己的估價,但在任何時點上只能按該時點的市場價格進(jìn)行交易。這就是市場共識的含義。市場共識不意味著價格穩(wěn)定——市場均衡的標(biāo)志是供需平衡(或市場出清),與價格波動可以并行不悖。

4. 智能合約的功能

智能合約是運行在區(qū)塊鏈內(nèi)、主要對Token進(jìn)行復(fù)雜操作的計算機(jī)代碼。目前區(qū)塊鏈內(nèi)有限的運行環(huán)境,使得這類代碼遠(yuǎn)沒達(dá)到智能階段。形象說法是,智能合約既不智能,也不是合約。

Token與智能合約之間有密不可分的聯(lián)系。Token本身是智能合約的體現(xiàn)。比如,以以太坊ERC20為代表的Token合約規(guī)定Token的總量、發(fā)行規(guī)則、轉(zhuǎn)讓規(guī)則和銷毀規(guī)則等一系列邏輯。Token合約管理著一系列狀態(tài),記錄哪些地址有多少Token等賬本信息。在Token合約的基礎(chǔ)上,可以構(gòu)建對Token執(zhí)行復(fù)雜操作的智能合約。這些智能合約執(zhí)行的結(jié)果主要是,Token的狀態(tài)發(fā)生變更。

智能合約的功能短板不容忽視。第一,在智能合約的觸發(fā)條件取決于區(qū)塊鏈外信息時,這些信息需先寫入?yún)^(qū)塊鏈內(nèi),這被稱為預(yù)言機(jī)(oracle mechanism)。目前討論得比較多的預(yù)言機(jī)有兩類:一是依賴某一中心化信息源(比如彭博、路透)。二是將區(qū)塊鏈外信息離散化后用經(jīng)濟(jì)激勵和投票寫入?yún)^(qū)塊鏈,這方面不存在完美的去中心化設(shè)計。

第二,智能合約不能直接操作區(qū)塊鏈外資產(chǎn),比如銀行存款、房子和車輛等。

第三,智能合約難以處理不完全契約(incomplete contract)。人是有限理性的,不可能預(yù)見到未來所有可能的情況,即便預(yù)見到也沒法寫進(jìn)契約里,因此契約注定是不完全的。這就是現(xiàn)實中法律合同存在例外情形,以及發(fā)生爭端時需要司法仲裁的原因。智能合約作為計算機(jī)協(xié)議,很難處理不完全契約。

5. 區(qū)塊鏈內(nèi)的兩類信息

按照是否與Token的狀態(tài)和交易有關(guān),區(qū)塊鏈內(nèi)的信息分成兩類——有關(guān)系的和沒有關(guān)系的,這兩類信息在共識算法下有完全不一樣的地位。節(jié)點在運行共識算法時,會檢驗第一類信息是否符合預(yù)先定義的算法規(guī)則。比如,比特幣節(jié)點會檢驗隨機(jī)數(shù)(nonce)是“挖礦”問題的解 ,以及區(qū)塊中的交易在數(shù)據(jù)結(jié)構(gòu)、語法規(guī)范性、輸入輸出和數(shù)字簽名等方面符合預(yù)先定義的標(biāo)準(zhǔn)。第二類信息作為Token交易的附加信息寫入?yún)^(qū)塊鏈,節(jié)點不會也沒有能力檢驗這類信息的真實準(zhǔn)確性。

區(qū)分這兩類信息是理解區(qū)塊鏈共識范圍的關(guān)鍵。區(qū)塊鏈共識針對與Token的狀態(tài)和交易等有關(guān)的信息。比如,比特幣共識決定了截至某一區(qū)塊,各地址對應(yīng)的UTXO數(shù)量以及地址之間轉(zhuǎn)讓比特幣的記錄。而區(qū)塊鏈內(nèi)與Token的狀態(tài)或交易等無關(guān)的信息基本不屬于共識的范圍。如果區(qū)塊鏈外信息在源頭和寫入環(huán)節(jié)不能保證真實準(zhǔn)確,寫入?yún)^(qū)塊鏈內(nèi)只意味著信息不可篡改,沒有提升信息的真實準(zhǔn)確性。比如,比特幣創(chuàng)始區(qū)塊內(nèi)的“The Times 03/Jan/2009 Chancellor on brink of second bailout for banks”,盡管寫入?yún)^(qū)塊鏈后是全網(wǎng)公開、不可篡改,但如果信息源頭做不到真實準(zhǔn)確,就只是“垃圾進(jìn)去,垃圾出來”。但區(qū)塊鏈有助于解決數(shù)據(jù)登記追溯問題,登記在區(qū)塊鏈內(nèi)的數(shù)據(jù)有可追溯的主體身份簽名并可用于事后審計,而且上鏈數(shù)據(jù)的不可篡改性也有助于控制操作風(fēng)險。

6. 區(qū)塊鏈與信任

去信任源于Token被交易時,Token的狀態(tài)變更和交易確認(rèn)同步發(fā)生這一安排。設(shè)想Alice以比特幣向Bob買入某一貨物。Alice向Bob支付比特幣這一過程無需兩人之間有任何了解,也無需受信任的第三方機(jī)構(gòu),就可以在區(qū)塊鏈內(nèi)有保障地進(jìn)行。這是去信任的真正含義。但在交易的另一端,Alice如何確保Bob會按時向她交付合格的貨物?只要做不到一手交比特幣、一手交貨,就存在不容忽視的交易對手信用風(fēng)險。只有準(zhǔn)確識別、評估信用風(fēng)險并引入風(fēng)險防范措施,很多交易才能進(jìn)行。比如,在暗網(wǎng)交易中,交易平臺通常設(shè)立第三方托管賬戶(escrow account)。買方先將比特幣打入第三方托管賬戶,等收到商品并確認(rèn)后,才通知交易平臺將比特幣轉(zhuǎn)給賣方。如果沒有第三方托管賬目這個增信手段,比特幣忠實擁躉之間的交易也會大幅減少。

因此,區(qū)塊鏈內(nèi)的去信任環(huán)境,不能簡單外推到區(qū)塊鏈外。一旦脫離Token交易等原生場景,區(qū)塊鏈要解決現(xiàn)實中的信任問題,往往需要引入?yún)^(qū)塊鏈外的可信中心機(jī)制予以輔助。對區(qū)塊鏈外信用風(fēng)險的管理,正是許多區(qū)塊鏈項目(比如,資產(chǎn)上鏈、知識產(chǎn)權(quán)登記等)面臨的核心障礙。

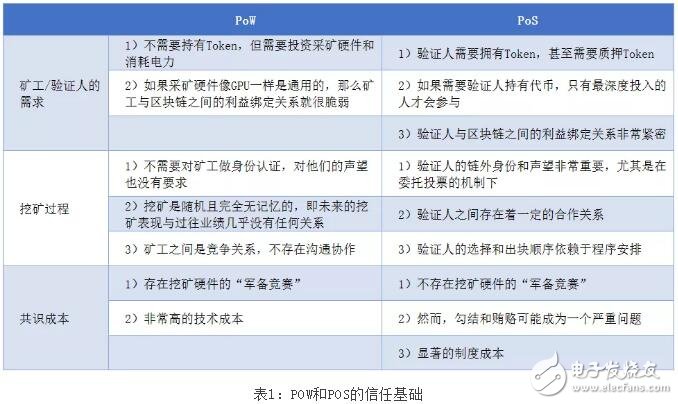

在區(qū)塊鏈領(lǐng)域,我們可以觀察到兩類信任基礎(chǔ):一是基于技術(shù)的信任,以POW為代表;二是基于制度的信任,以POS為代表。表1比較了P0W和P0S的信任基礎(chǔ)。

來自:PlatON經(jīng)濟(jì)藍(lán)皮書

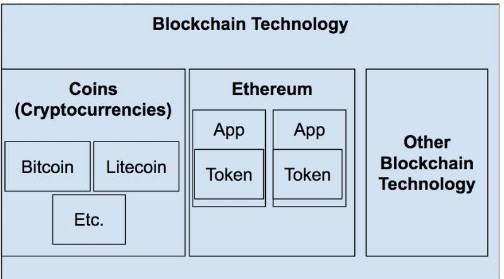

二、區(qū)塊鏈應(yīng)用分類

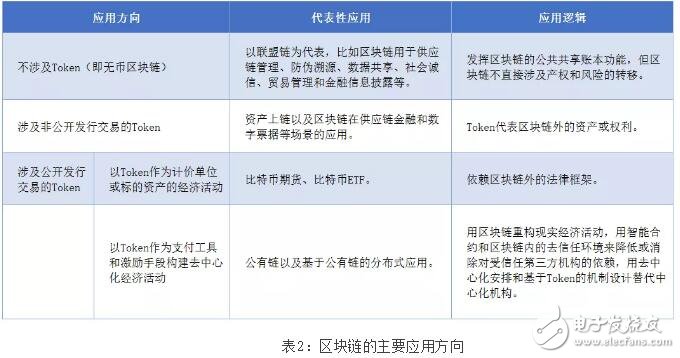

區(qū)塊鏈應(yīng)用一般按照應(yīng)用場景所屬行業(yè)進(jìn)行分類,比如區(qū)塊鏈在金融服務(wù)、供應(yīng)鏈管理、文化娛樂、智能制造、社會公益和教育就業(yè)等領(lǐng)域的應(yīng)用。我基于Token的經(jīng)濟(jì)功能,提出一個不同的分類標(biāo)準(zhǔn)。

1.Token的經(jīng)濟(jì)功能和區(qū)塊鏈的應(yīng)用分類標(biāo)準(zhǔn)

從行業(yè)實踐來看,Token有著四方面的功能。第一,在區(qū)塊鏈內(nèi)由規(guī)則定義Token的用途,此時Token一般被稱為加密貨幣。比如,在比特幣系統(tǒng)內(nèi),比特幣被用于向“礦工”支付交易手續(xù)費;在以太坊中,以太幣是運行智能合約的“燃料費”(gas)。因為區(qū)塊鏈內(nèi)的商品或服務(wù)不能用法定貨幣來購買,加密貨幣價格對這個場景一般沒有明顯的影響。

第二,用Token購買區(qū)塊鏈外的商品或服務(wù)。但Token價格是一個重要影響因素。Token供給沒有靈活性,缺乏內(nèi)在價值支撐和主權(quán)信用擔(dān)保,價格波動高,無法有效履行貨幣職能。因此,穩(wěn)定幣是一個重要方向,也可以從這個角度理解中央數(shù)字貨幣。

第三,股權(quán)型Token。賦予Token以一定的收益權(quán)和治理權(quán),其中收益權(quán)可以通過分紅、Token回購燃燒等方式實現(xiàn),治理權(quán)通過投票來實現(xiàn)。

第四,用Token代表區(qū)塊鏈外的資產(chǎn)或權(quán)利。這反映了區(qū)塊鏈作為金融基礎(chǔ)設(shè)施的功能。

表2根據(jù)區(qū)塊鏈應(yīng)用對Token的使用情況提出一個新的分類方法:

2.無幣區(qū)塊鏈

這一類應(yīng)用不涉及Token,主要將區(qū)塊鏈作為分布式數(shù)據(jù)庫或去中心化數(shù)據(jù)庫來使用。區(qū)塊鏈的公共共享賬本功能有助于緩解經(jīng)濟(jì)活動參與者之間的信息不對稱,提高他們分工協(xié)作的效率。這類應(yīng)用面臨的主要問題是如何保證區(qū)塊鏈外信息在源頭和寫入?yún)^(qū)塊鏈環(huán)節(jié)的真實準(zhǔn)確。相對公有鏈,聯(lián)盟鏈更適合這類應(yīng)用。聯(lián)盟鏈僅對授權(quán)節(jié)點開放,由授權(quán)節(jié)點共同維護(hù)以實現(xiàn)組織間共識。而授權(quán)節(jié)點清楚彼此身份,作惡會對聲譽產(chǎn)生影響,將虛假信息寫入?yún)^(qū)塊鏈的成本比較高。信息寫入?yún)^(qū)塊鏈的環(huán)節(jié)也可以引入第三方鑒定機(jī)構(gòu)來驗證信息的真實準(zhǔn)確。但這些保障機(jī)制主要基于現(xiàn)實世界約束,而非區(qū)塊鏈本身特性。此外,聯(lián)盟鏈也面臨存儲量和吞吐量限制,區(qū)塊鏈外的非機(jī)構(gòu)化信息往往是“哈希上鏈”。圖4給出了京東在供應(yīng)鏈中應(yīng)用區(qū)塊鏈的例子。

3.Token代表區(qū)塊鏈外的資產(chǎn)或權(quán)利

這類應(yīng)用以Token代表區(qū)塊鏈外的資產(chǎn)或權(quán)利,以改進(jìn)這些資產(chǎn)或權(quán)利的登記和交易流程。但Token是否對應(yīng)著區(qū)塊鏈外的資產(chǎn)或權(quán)利,以及Token的狀態(tài)和交易是否對區(qū)塊鏈外的現(xiàn)實世界有約束力或影響力,取決于區(qū)塊鏈外的法律和制度是否賦予Token以超越區(qū)塊鏈的內(nèi)涵。

在這類應(yīng)用中,區(qū)塊鏈在供應(yīng)鏈金融中的應(yīng)用值得關(guān)注(圖5)。此時,Token代表了某一核心機(jī)構(gòu)的債權(quán)并在供應(yīng)鏈中充當(dāng)內(nèi)部結(jié)算工具。Token將供應(yīng)鏈上下游企業(yè)之間的“三角債”軋差后替換成核心機(jī)構(gòu)對這些企業(yè)的負(fù)債,能降低資金占用、提高資金周轉(zhuǎn)效率。而核心機(jī)構(gòu)發(fā)揮類似中央交易對手的功能,負(fù)責(zé)Token與法定貨幣之間的兌換。應(yīng)該說,這個應(yīng)用場景在技術(shù)上并不難,挑戰(zhàn)在于監(jiān)管合規(guī)和商業(yè)拓展。

總的來說,Token代表區(qū)塊鏈外的資產(chǎn)或權(quán)利,本質(zhì)上反映了區(qū)塊鏈與金融基礎(chǔ)設(shè)施之間的關(guān)系。區(qū)塊鏈在貿(mào)易融資、應(yīng)收賬款和數(shù)字票據(jù)等場景的應(yīng)用、穩(wěn)定幣及中央銀行數(shù)字貨幣,都屬于這類應(yīng)用。

4.分布式商業(yè)

很多區(qū)塊鏈項目試圖用區(qū)塊鏈構(gòu)建分布式自治組織(distributed autonomous organization,DAO),并提出用分布式自治組織能替代現(xiàn)實中公司的功能。但這方面至今沒有廣受認(rèn)可的成功案例,主要受制于以下障礙:(1)公有鏈的物理性能不高,支撐不了大規(guī)模交易;(2)智能合約的功能短板;(3)Token價格的高波動性限制了Token作為支付工具和激勵手段的有效性;(4)加密經(jīng)濟(jì)學(xué)(token economics或crypto economics)模型設(shè)計不合理。

另一個在經(jīng)濟(jì)學(xué)上可行的方向是分布式商業(yè)。分布式商業(yè)有四個核心的商業(yè)邏輯:一是用分布式、自治型經(jīng)濟(jì)組織替代中心化平臺公司;二是用網(wǎng)絡(luò)價值和Token升值替代中心化平臺公司的利潤和股權(quán)增值;三是基于區(qū)塊鏈的信任關(guān)系替代對中心化平臺公司的信任;四是自組織替代中心化協(xié)調(diào)。分布式商業(yè)涉及到非常復(fù)雜的機(jī)制設(shè)計、資產(chǎn)定價和貨幣理論問題,但存在解決方案,核心是設(shè)計Token的價值捕獲機(jī)制。

三、區(qū)塊鏈與金融基礎(chǔ)設(shè)施

金融基礎(chǔ)設(shè)施分為賬戶范式和Token范式,前者以銀行賬戶體系為代表,后者以區(qū)塊鏈為代表。這兩個范式有很大差異,但都可以用來承載金融資產(chǎn)和交易,在很多應(yīng)用場景中呈現(xiàn)了非常復(fù)雜的替代和互補關(guān)系。

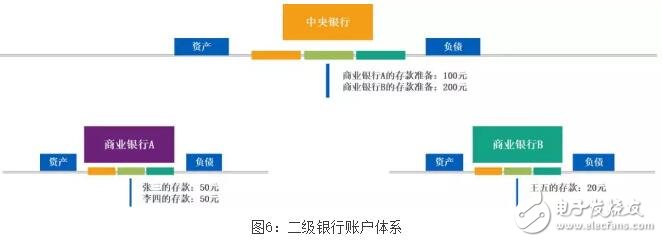

1.法定貨幣的二級銀行賬戶體系

個人和企業(yè)在商業(yè)銀行開設(shè)存款賬戶,商業(yè)銀行在中央銀行開設(shè)存款準(zhǔn)備金賬戶。法定貨幣存在于金融系統(tǒng)的負(fù)債方。基礎(chǔ)貨幣是中央銀行的負(fù)債。其中,現(xiàn)鈔是中央銀行對公眾的負(fù)債,存款準(zhǔn)備金是中央銀行對商業(yè)銀行的負(fù)債。存款是中央銀行對個人和企業(yè)的負(fù)債。在現(xiàn)代經(jīng)濟(jì)體中,現(xiàn)鈔只占貨幣供給的很小比例,廣義貨幣供給的大部分是存款。存款準(zhǔn)備金和存款等貨幣形態(tài)都已經(jīng)電子化。

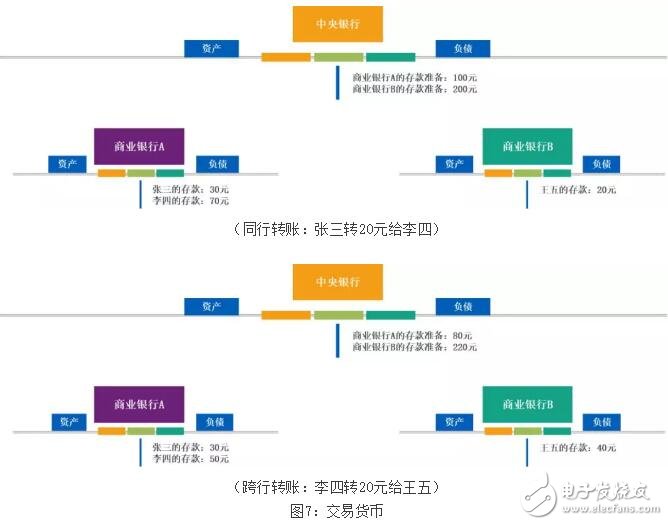

在現(xiàn)鈔交易中,交易雙方只要確認(rèn)現(xiàn)鈔的真實性,就可以交割,無需第三方受信任機(jī)構(gòu)。這一點與后文將介紹的Token交易是類似的。轉(zhuǎn)賬和匯款涉及銀行賬戶操作。比如,同行轉(zhuǎn)賬要同步調(diào)整交易雙方在同一開戶銀行的存款賬戶余額。跨行轉(zhuǎn)賬除了調(diào)整交易雙方在各自開戶銀行的存款賬戶余額以外,還涉及兩家開戶銀行之間的結(jié)算。商業(yè)銀行之間的結(jié)算需調(diào)整它們在中央銀行的存款準(zhǔn)備金賬戶余額。圖7是一個簡單例子。

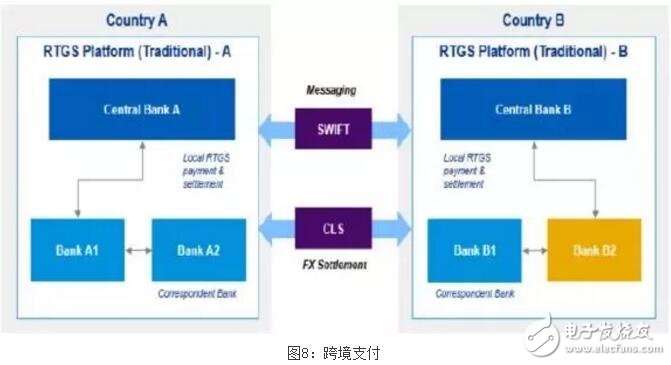

跨境支付涉及的銀行賬戶操作更復(fù)雜。圖8摘自加拿大銀行、英格蘭銀行和新加坡金管局2018年研究報告《跨境銀行間支付和結(jié)算》(Bank of Canada,Bank of England,and Monetary Authority of Singapore,2018),是該報告中第28頁的Figure 1。

假設(shè)兩個國家A國和B國,以及各自的貨幣——A貨幣和B貨幣。兩種貨幣都由各自中央銀行建立了支付系統(tǒng)(圖8中的RTGS,即實時全額支付系統(tǒng))。比如,人民幣是大小額支付系統(tǒng)和跨境支付系統(tǒng)(CIPS),美元是聯(lián)邦電子資金轉(zhuǎn)賬系統(tǒng)(Fedwire)和紐約清算所銀行同業(yè)支付系統(tǒng)(CHIPS)。

假設(shè)A國居民Alice在A國的一家銀行A1有A貨幣的存款。她要付款給B國居民Bob,Bob在B國的一家銀行B2有B貨幣的存款賬戶。問題是,銀行A1與銀行B2之間并無直接業(yè)務(wù)關(guān)系。因此,需要引入代理銀行(correspondent bank),即圖8中的銀行A2和銀行B1。代理銀行在銀行A1和銀行B2之間起到了橋梁作用,但拉長跨境支付鏈條。

在代理銀行模式下,跨境支付按如下步驟進(jìn)行。首先,在A國,Alice在銀行A1的A貨幣存款被轉(zhuǎn)到銀行A2(通過A貨幣的支付系統(tǒng))。其次,資金從銀行A2轉(zhuǎn)到銀行B1。代理銀行之間相互開設(shè)賬戶。比如,站在銀行A2的角度,它在銀行B1開設(shè)的賬戶稱為往賬(nostro account,用B貨幣),即存放國外同業(yè)賬戶。銀行B1在銀行A2開設(shè)的賬戶稱為來賬(vostro account,用A貨幣),即同業(yè)存款賬戶。資金從銀行A2轉(zhuǎn)到銀行B1就是通過調(diào)整這些賬戶余額來實現(xiàn)。貨幣匯兌需要經(jīng)過持續(xù)連接結(jié)算系統(tǒng)(即圖8中的CLS)。最后,資金從銀行B1轉(zhuǎn)到銀行B2(通過B貨幣的支付系統(tǒng))。

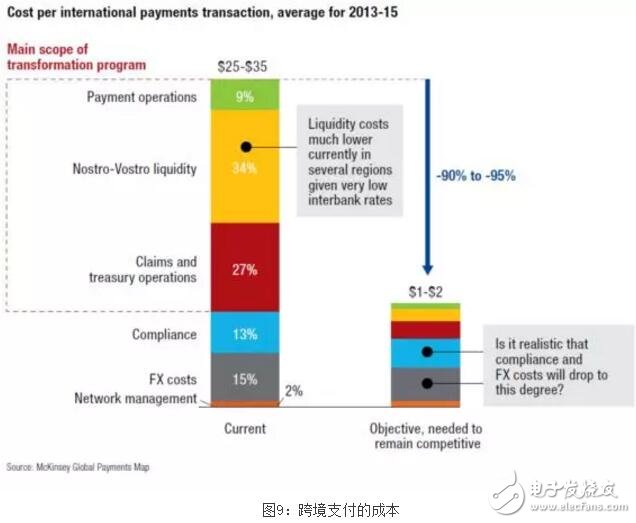

需要說明兩點:第一,與流行認(rèn)識不同,環(huán)球同業(yè)銀行金融電訊協(xié)會(SWIFT)是銀行間報文系統(tǒng),處理跨境支付中的信息流。跨境支付中的資金流通過銀行賬戶體系進(jìn)行。第二,一些區(qū)塊鏈項目認(rèn)為,SWIFT是跨境支付成本高的主要原因。然而事實并非如此。麥肯錫公司2016年研究表明(McKinsey & Company, 2016),一個美國銀行通過代理銀行進(jìn)行一筆跨境支付的平均成本在25美元-35美元,是一筆境內(nèi)支付的平均成本的10倍以上。其中,34%的成本來自被鎖定在代理銀行賬戶中的流動性(因為這些資金本可以用在收益更高的地方),27%來自司庫操作(treasury operations),15%來自外匯操作,13%來自合規(guī)成本。詳見圖9,摘自McKinsey & Company(2016),是該報告第21頁的Exhibit9。

以上簡單介紹了賬戶范式如何承載貨幣及其交易。我們?yōu)榭勺x性而犧牲了嚴(yán)謹(jǐn)性。比如,賬戶余額調(diào)整和資金流轉(zhuǎn)不是嚴(yán)謹(jǐn)?shù)膶W(xué)術(shù)用語,都可以表達(dá)為會計上一系列復(fù)雜的借記、貸記操作。

2.Token承載資產(chǎn)及交易

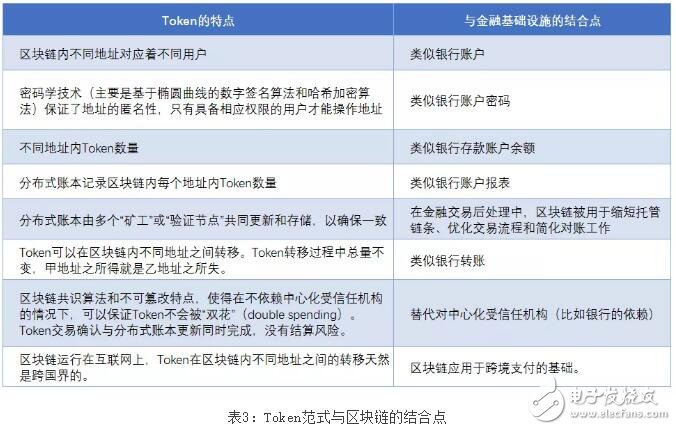

Token及其交易的以下性質(zhì)是區(qū)塊鏈應(yīng)用于金融基礎(chǔ)設(shè)施的關(guān)鍵(概括見表3)。第一,區(qū)塊鏈內(nèi)不同地址對應(yīng)著不同的用戶,類似于銀行賬戶。密碼學(xué)技術(shù)(主要是基于橢圓曲線的數(shù)字簽名算法和哈希加密算法)保證了地址的匿名性,只有具備相應(yīng)權(quán)限的用戶才能操作地址,類似于銀行賬戶密碼。

第二,Token本質(zhì)上是區(qū)塊鏈內(nèi)按規(guī)則定義的狀態(tài)變量。按同一規(guī)則定義的Token是同質(zhì)的,可拆分成較小單位。不同地址內(nèi)Token數(shù)量,類似銀行存款賬戶余額。分布式賬本記錄區(qū)塊鏈內(nèi)每個地址內(nèi)Token數(shù)量,類似銀行賬戶報表。分布式賬本由多個“礦工”或“驗證節(jié)點”共同更新和存儲,以確保一致。在金融交易后處理中,區(qū)塊鏈被用于縮短托管鏈條、優(yōu)化交易流程和簡化對賬工作等,就是基于分布式賬本的這一特征。

第三,Token可以在區(qū)塊鏈內(nèi)不同地址之間轉(zhuǎn)移,類似銀行轉(zhuǎn)賬。Token轉(zhuǎn)移過程中總量是不變的,甲地址之所得就是乙地址之所失。Token交易確認(rèn)與分布式賬本更新同時完成,沒有結(jié)算風(fēng)險。分布式賬本和已確認(rèn)的Token交易是全網(wǎng)公開、不可篡改的。

第四, 區(qū)塊鏈共識算法和不可篡改特點,使得在不依賴中心化受信任機(jī)構(gòu)的情況下,可以保證Token不會被“雙花”。

第五,區(qū)塊鏈運行在互聯(lián)網(wǎng)上,Token在區(qū)塊鏈內(nèi)不同地址之間的轉(zhuǎn)移天然是跨國界的。這一特點就是區(qū)塊鏈應(yīng)用于跨境支付的基礎(chǔ)。

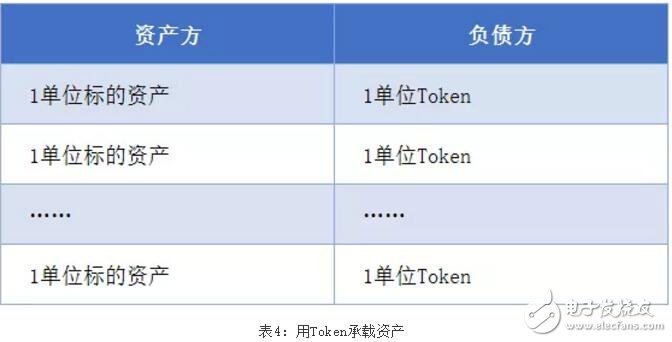

Token在存在形態(tài)上是一段計算機(jī)代碼,沒有任何內(nèi)在價值。那么,Token的價值來源是什么?Token在中文里一般翻譯成記號或表示物。記號或表示物本身沒有價值,價值來自于所承載的資產(chǎn)。用Token承載現(xiàn)實世界的資產(chǎn)(所謂“資產(chǎn)上鏈”),實質(zhì)是基于法律法規(guī),用區(qū)塊鏈外的經(jīng)濟(jì)機(jī)制,使Token和某類標(biāo)的資產(chǎn)的價值掛鉤。這個過程離不開中心化受信任機(jī)構(gòu)(表4)。

用Token承載資產(chǎn)必須遵循3個規(guī)則。一是發(fā)行規(guī)則:中心化受信任機(jī)構(gòu)基于標(biāo)的資產(chǎn)按1:1關(guān)系發(fā)行Token。

二是雙向兌換規(guī)則:中心化受信任機(jī)構(gòu)確保Token與標(biāo)的資產(chǎn)之間的雙向1:1兌換。用戶給中心化受信任機(jī)構(gòu)1單位標(biāo)的資產(chǎn),中心化受信任機(jī)構(gòu)就給用戶發(fā)行1單位Token。用戶向中心化受信任機(jī)構(gòu)退回1單位Token,中心化受信任機(jī)構(gòu)就向用戶返還1單位標(biāo)的資產(chǎn)。

三是可信規(guī)則:中心化受信任機(jī)構(gòu)必須定期接受第三方審計并充分披露信息,確保作為Token發(fā)行儲備的標(biāo)的資產(chǎn)的真實性和充足性。

在這3個規(guī)則的約束下,1單位Token代表了1單位標(biāo)的資產(chǎn)的價值。在Token有二級市場交易時,Token市場價格會偏離標(biāo)的資產(chǎn)的價值,但市場套利機(jī)制會驅(qū)動價格向價值回歸:如果1單元Token的價格低于1單位標(biāo)的資產(chǎn)的價值,套利者就會按市場價格買入1單位Token,再從中心化受信任機(jī)構(gòu)換回1單位標(biāo)的資產(chǎn),以獲取中間差價(=1單位標(biāo)的資產(chǎn)的價值-1單位Token的價格)。套利活動會增加對Token的需求,驅(qū)動其價格上漲。反之,如果1單元Token的價格高于1單位標(biāo)的資產(chǎn)的價值,套利者就會用1單位標(biāo)的資產(chǎn)向中心化受信任機(jī)構(gòu)換取1單位Token,獲取中間差價(=1單位Token的價格-1單位標(biāo)的資產(chǎn)的價值)。套利活動增加Token供給,驅(qū)動其價格下跌。

一旦這3個規(guī)則沒有被全部嚴(yán)格遵守,市場套利機(jī)制的效果就會減弱,Token價格會與標(biāo)的資產(chǎn)的價值脫鉤(不一定是完全脫鉤的)。

哪些資產(chǎn)適合用Token承載?這主要取決于資產(chǎn)能否滿足雙向兌換規(guī)則的要求,而這又取決于資產(chǎn)的存在形態(tài),標(biāo)準(zhǔn)化或同質(zhì)化水平,產(chǎn)權(quán)確認(rèn)和登記制度,以及交易流程。標(biāo)準(zhǔn)化、產(chǎn)權(quán)明晰和交易流程簡捷的資產(chǎn)最適合用Token承載,主要包括貨幣和金融證券。

3.兩種范式的比較

(1)在交易場景的表現(xiàn)

Token在區(qū)塊鏈內(nèi)不同地址之間轉(zhuǎn)移時,Token總量不會發(fā)生變化。Token交易不依賴中心化受信任機(jī)構(gòu)。交易確認(rèn)和分布式賬本更新同步完成,沒有結(jié)算風(fēng)險。但很多區(qū)塊鏈因為分叉的可能性,只能在概率意義上保證結(jié)算最終性(settlement finality),盡管該概率隨時間流逝可以趨向100%。區(qū)塊鏈?zhǔn)苤朴凇叭U摗保簺]有一個區(qū)塊鏈能同時具有準(zhǔn)確、去中心化和成本效率這三個特征。特別是,區(qū)塊鏈的去中心化程度越高,效率越低,而效率集中體現(xiàn)為每秒鐘能支持的Token交易筆數(shù)(transaction per second,TPS)。比如,比特幣每秒鐘最多支持6筆交易。

在賬戶范式下,交易可以只涉及資產(chǎn)方或負(fù)債方的內(nèi)部調(diào)整,也可以涉及資產(chǎn)方和負(fù)債方的同步調(diào)整。比如,銀行向企業(yè)放貸,銀行在資產(chǎn)方多了一筆對企業(yè)的貸款,在負(fù)債方多了一筆企業(yè)存款。在存款準(zhǔn)備金制度下,這個過程持續(xù)下去就是存款的多倍擴(kuò)張機(jī)制。賬戶維護(hù)離不開中心化受信任機(jī)構(gòu)(比如銀行),信用風(fēng)險(特別是交易對手風(fēng)險)始終存在。結(jié)算風(fēng)險也無法消除,但有結(jié)算最終性。賬戶范式下的交易效率可以非常高。比如,PayPal每秒鐘平均能支持193筆交易,Visa每秒鐘平均能支持1667筆交易。

(2)開放程度和隱私保護(hù)

區(qū)塊鏈對用戶高度開放。任何人只要根據(jù)數(shù)字簽名算法生成一對公鑰和私鑰,就可以擁有區(qū)塊鏈內(nèi)的地址。地址有很好的匿名性。不通過聚類分析等技術(shù)手段,很難識別出地址所有者。但地址內(nèi)有多少Token以及地址之間的Token交易,全網(wǎng)可見,不可篡改。用Token進(jìn)行交易,像是蒙上了一層匿名面紗。盡管這有助于保護(hù)地址所有者的隱私,但也加大了KYC(“了解你的客戶”)、AML(反洗錢)以及CFT(反恐融資)等方面監(jiān)管難度。

開設(shè)賬戶一般需要審批,因此是高度選擇性的。個人銀行賬戶和支付賬戶尤其要滿足嚴(yán)格的身份驗證要求,感興趣的讀者可以參考《非銀行支付機(jī)構(gòu)網(wǎng)絡(luò)支付業(yè)務(wù)管理辦法》(中國人民銀行公告[2015]第43號)和《關(guān)于落實個人銀行賬戶分類管理制度的通知》(銀發(fā)[2016]302號)。金融類賬戶一般可以從賬戶名推測所有者,但賬戶里有多少資產(chǎn),僅對具有相關(guān)權(quán)限的人可見。這也是賬戶范式與Token范式的一個關(guān)鍵不同。

如果把視野從金融類賬戶拓展到社交網(wǎng)絡(luò)賬戶、電子商務(wù)賬戶以及各類應(yīng)用程序賬戶等,就會發(fā)現(xiàn):盡管不同賬戶的實名制有強弱之分,但賬戶總與身份識別相關(guān)聯(lián)。賬戶記錄其所有者在不同場景的行為,比如社交、購物和出行等。通過分析這些行為信息,可以對賬戶所有者進(jìn)行畫像(consumer profiling),并推斷賬戶所有者的偏好、信用和收入等重要特征。這是互聯(lián)網(wǎng)公司開展廣告業(yè)務(wù)(至今仍是Google和Facebook的主要收入來源)和涉足金融業(yè)務(wù)(比如金融精準(zhǔn)營銷和網(wǎng)絡(luò)貸款)的信息基礎(chǔ)。萬建華先生2013年在《金融e時代》中非常有預(yù)見性地提出了“得賬戶者得天下”概念。

但賬戶范式下對個人信息的收集和使用,容易演變成侵犯個人隱私。個人信息確權(quán)難、保護(hù)難,容易在未經(jīng)合理授權(quán)的情況下被使用,或者從甲業(yè)務(wù)中收集到的數(shù)據(jù)被用于乙業(yè)務(wù)。持有個人信息的機(jī)構(gòu)如果安全保障不足,可能造成個人信息被竊。Facebook和Cambridge Analytica的數(shù)據(jù)泄露丑聞就體現(xiàn)了這一點。賬戶范式面臨的這些問題,在Token范式下都不存在。

數(shù)據(jù)管理和隱私保護(hù)已經(jīng)越來越成為一個重要政策問題,可能顯著影響未來互聯(lián)網(wǎng)商業(yè)模式。2018年5月,歐盟開始實施《通用數(shù)據(jù)保護(hù)條例》(GDPR)。今年5月,我國網(wǎng)信辦發(fā)布《數(shù)據(jù)安全管理辦法(征求意見稿)》。數(shù)據(jù)管理和隱私保護(hù)不完全是制度問題,也離不開密碼學(xué)技術(shù),比如可驗證計算(verifiable computing)、同態(tài)加密(homomorphic encryption)和安全多方計算(secure multi-party computation)等。對這些密碼學(xué)技術(shù)感興趣的讀者可以參考PlatON(2018)。

(3)兩種范式的替代和互補

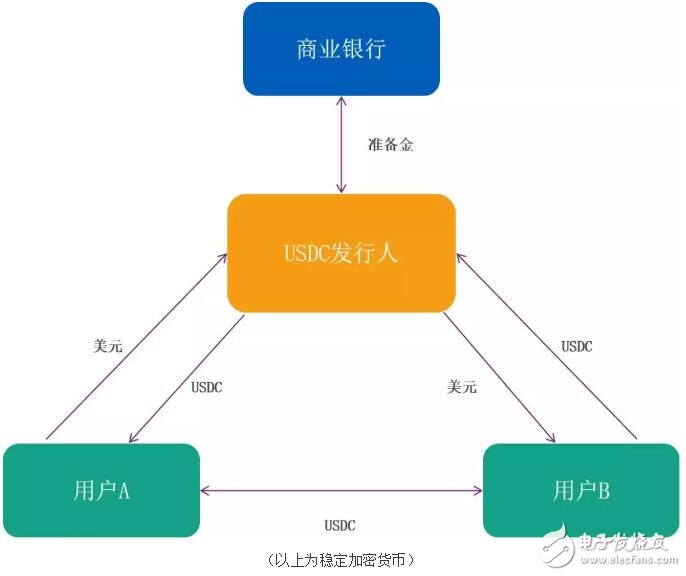

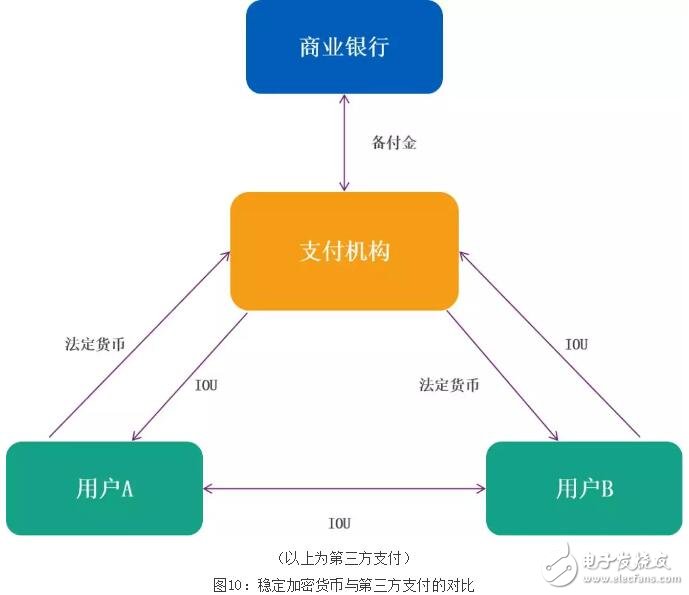

首先,兩種范式在一些場景中存在著替代關(guān)系,比如穩(wěn)定加密貨幣與第三方支付(圖10)。

2018年9月,美國Circle公司基于以太坊推出USDC(Circle,2018)。USDC以美元準(zhǔn)備金1:1發(fā)行。任何機(jī)構(gòu)只要遵循USDC協(xié)議并滿足相關(guān)監(jiān)管合規(guī)要求,就可以成為USDC發(fā)行人。USDC遵循雙向兌換的規(guī)則。USDC發(fā)行人在收到用戶提供的美元準(zhǔn)備金以后,會存放在受FDIC保護(hù)的銀行中。用戶之間的USDC交易就是區(qū)塊鏈內(nèi)的Token交易,不會影響在銀行的準(zhǔn)備金。USDC用戶贖回USDC時,USDC發(fā)行人除了銷毀收到的USDC以外,還會從準(zhǔn)備金中轉(zhuǎn)出相應(yīng)金額到用戶的銀行賬戶。

在第三方支付中,用戶向支付機(jī)構(gòu)充值后,支付機(jī)構(gòu)會將收到的法定貨幣存入它在銀行的備付金賬戶,并等額調(diào)增用戶在支付機(jī)構(gòu)的賬戶余額。這個賬戶余額實質(zhì)是IOU(I owe you)。用戶之間轉(zhuǎn)賬只影響他們在支付機(jī)構(gòu)的賬戶余額(IOU交易),不會影響在銀行的備付金。用戶提現(xiàn)時,支付機(jī)構(gòu)扣減用戶賬戶余額(注銷IOU),從備付金中轉(zhuǎn)出相應(yīng)金額到用戶的個人銀行賬戶。需要說明的是,這里描述的是“斷直連”前的模式。“斷直連”后,如果將網(wǎng)聯(lián)與第三方支付合并起來看,仍適用此處的描述。

因此,穩(wěn)定加密貨幣與第三方支付在模式上同構(gòu),前者屬于Token范式,后者屬于賬戶范式。

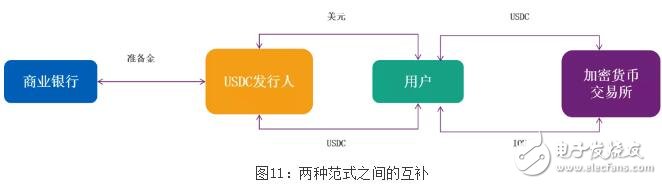

其次,兩種范式之間的互補關(guān)系,接著用USDC的例子(圖11)。目前,大部分USDC交易發(fā)生在加密貨幣交易所。用戶將USDC轉(zhuǎn)入加密貨幣交易所的區(qū)塊鏈地址,加密貨幣交易所等額調(diào)增用戶在交易所的賬戶余額(IOU)。加密貨幣交易所內(nèi)的USDC交易實際上是IOU交易。出現(xiàn)這個情況的原因在于,區(qū)塊鏈內(nèi)的USDC交易受制于區(qū)塊鏈的性能,IOU交易效率則高得多。

4.Token范式在法定貨幣領(lǐng)域的應(yīng)用分類

表6按照兩個維度對法定貨幣領(lǐng)域的Token范式進(jìn)行了分類。第一個維度:發(fā)行主體是中央銀行還是私人機(jī)構(gòu)。第二個維度:目標(biāo)用戶是批發(fā)型(只面向機(jī)構(gòu))還是零售型(面向公眾)。

因為存款準(zhǔn)備金已經(jīng)電子化,批發(fā)型中央銀行數(shù)字貨幣的意義較小,所以我們只介紹了表6中除批發(fā)型中央銀行數(shù)字貨幣以外的類型。這樣展開討論有助于我們理解Facebook Libra的技術(shù)以及經(jīng)濟(jì)脈絡(luò)。

(1)中央銀行數(shù)字貨幣(CBDC)

CBDC屬于法定貨幣的一種形態(tài),是中央銀行直接對公眾發(fā)行的電子貨幣,也是中央銀行的負(fù)債。CBDC替代的是現(xiàn)鈔。

CBDC面臨著幾個爭議很大的問題。第一,在技術(shù)路徑上,CBDC可以采用Token范式,也可以采用賬戶范式。如何選擇,尚無定論。第二,CBDC是否付息。如果用CBDC完全替代現(xiàn)鈔并且付息,理論上是一個新的貨幣政策工具,特別是在名義利率零下限(zero lower bound)時。第三,CBDC對商業(yè)銀行存款穩(wěn)定性的影響。因為中央銀行的信用高于商業(yè)銀行,老百姓是否會大規(guī)模提取商業(yè)銀行存款并換成CBDC?因為這些問題,目前還沒有主要國家推出CBDC。

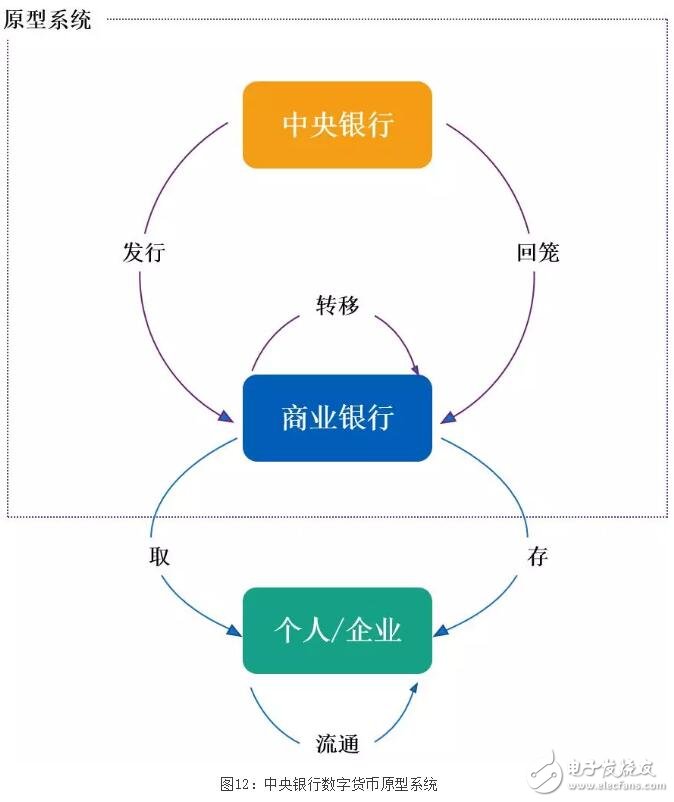

以下CBDC原型系統(tǒng)設(shè)計來自姚前(2018)。CBDC原型系統(tǒng)共分三層(圖12,系姚前(2018)第3頁的圖1)。第一層是CBDC在中央銀行與商業(yè)銀行之間的發(fā)行和回籠,以及在商業(yè)銀行之間的轉(zhuǎn)移。第二層是個人和企業(yè)用戶從商業(yè)銀行存取CBDC。第三層是CBDC在個人和企業(yè)用戶之間轉(zhuǎn)移。

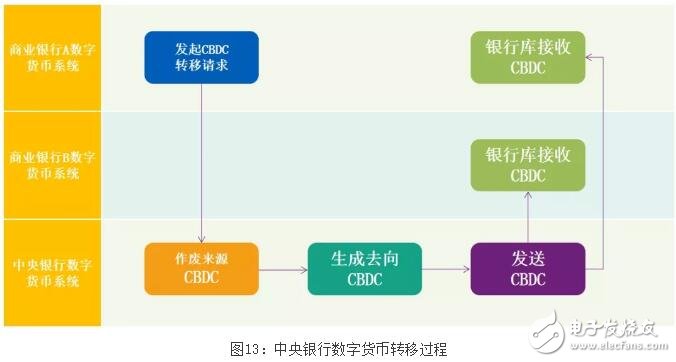

CBDC在商業(yè)銀行之間,商業(yè)銀行與個人和企業(yè)用戶之間,以及個人和企業(yè)用戶之間的轉(zhuǎn)移,實質(zhì)是區(qū)塊鏈內(nèi)的Token交易。圖13是CBDC的轉(zhuǎn)移過程(系姚前(2018)第7頁的圖6)。商業(yè)銀行A向中央銀行發(fā)出CBDC轉(zhuǎn)移請求后,中央銀行將來源幣作廢,按轉(zhuǎn)移金額生成所有者為商業(yè)銀行B的去向幣。如果轉(zhuǎn)移后還有余額,需生成所有者為商業(yè)銀行A的去向幣。這個轉(zhuǎn)移過程與UTXO(unspent transaction output,未使用交易輸出)模式類似。

CBDC發(fā)行和回籠遵循雙向兌換規(guī)則,需調(diào)整中央銀行存款準(zhǔn)備金賬戶。商業(yè)銀行向中央銀行申請發(fā)行CBDC后,中央銀行先扣減該商業(yè)銀行的存款準(zhǔn)備金并等額增加數(shù)字貨幣發(fā)行基金,再生成所有者為該商業(yè)銀行的CBDC。商業(yè)銀行向中央銀行申請繳存CBDC后,中央銀行先將繳存的CBDC銷毀,再扣減數(shù)字貨幣發(fā)行基金并等額調(diào)增該商業(yè)銀行的存款準(zhǔn)備金。這樣就確保在CBDC發(fā)行和回籠中,貨幣發(fā)行總量不變。

(2)金融機(jī)構(gòu)間結(jié)算幣

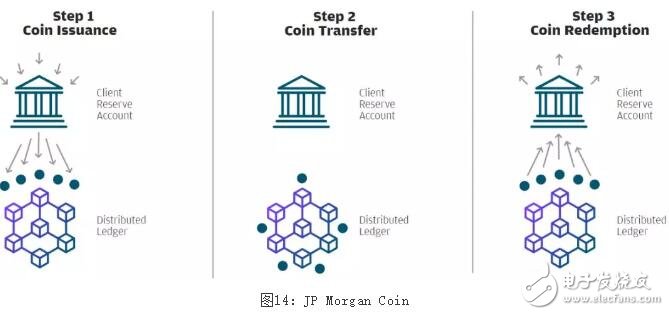

2019年2月,摩根大通宣布,基于Quorum聯(lián)盟鏈推出用于客戶間交易即時結(jié)算的JP Morgan Coin(JP Morgan,2019,見圖14)。JP Morgan Coin代表存放在摩根大通指定賬戶的美元。客戶將美元存入指定賬戶后,將收到等額的JP Morgan Coin。JP Morgan Coin在客戶之間的轉(zhuǎn)移發(fā)生在Quorum聯(lián)盟鏈上。客戶不一定在美國境內(nèi),這樣就實現(xiàn)了跨境支付。客戶退回JP Morgan Coin后,將收到從指定賬戶轉(zhuǎn)出的等額美元。

(3)區(qū)塊鏈在跨境支付中的應(yīng)用

U-W-CBDC是加拿大銀行、英格蘭銀行和新加坡金管局2018年研究報告《跨境銀行間支付和結(jié)算》提出的一個跨境支付方案。在U-W-CBDC中,U指全球通用,W指批發(fā)型,CBDC指中央銀行數(shù)字貨幣(但U-W-CBDC并非由中央銀行發(fā)行)。U-W-CBDC在很多方面與Facebook Libra類似(圖15,上述報告第36頁的Figure 5)。

U-W-CBDC是由多個國家通過它們的中央銀行或一個國際多邊組織創(chuàng)建而成。U-W-CBDC以一籃子貨幣作為儲備。U-W-CBDC通過一個交易所發(fā)行和回籠,參與U-W-CBDC的中央銀行可以用自己的貨幣通過這個交易所來買賣U-W-CBDC。各國商業(yè)銀行再用本國的貨幣向本國中央銀行兌換U-W-CBDC。

商業(yè)銀行通過U-W-CBDC直接結(jié)算跨境交易。使用U-W-CBDC的商業(yè)銀行不需要在同一國家,不需要相互開立往賬(nostro account)和來賬(vostro account),也不需要經(jīng)過代理銀行。這樣就能簡化跨境支付鏈條,免除因在代理銀行鎖定流動性而產(chǎn)生的成本。

如果將U-W-CBDC的使用范圍拓展到個人和企業(yè)用戶(從批發(fā)型變成零售型),實際上就是Facebook Libra模式。

5.Token范式在金融交易后處理中的應(yīng)用

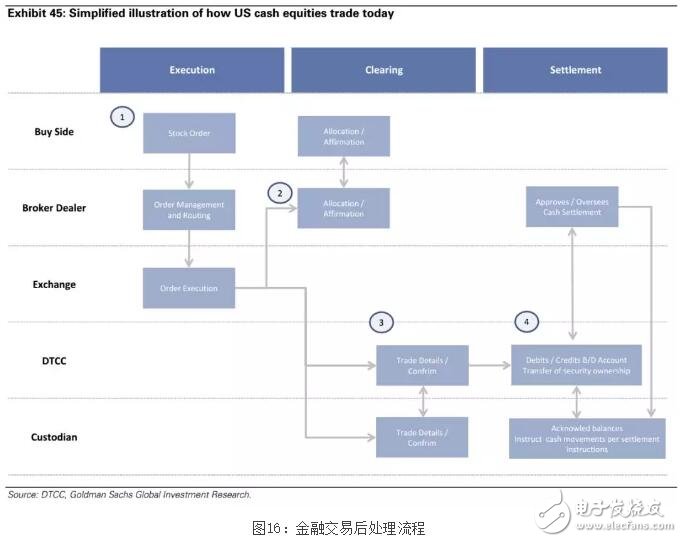

金融交易后結(jié)算主要由3個步驟組成:(1)交易指令管理(包括交易驗證);(2)清算,也就是計算交易雙方的財務(wù)義務(wù);(3) 結(jié)算,也就是最終的資產(chǎn)轉(zhuǎn)移。中央證券登記機(jī)構(gòu)(Central Security Depositories,CSDs)在結(jié)算中發(fā)揮了關(guān)鍵作用,承擔(dān)了3項主要功能,包括:第一,認(rèn)證,即公正并受信任地維護(hù)已發(fā)行證券的記錄;第二,結(jié)算,即將證券的所有權(quán)從賣方轉(zhuǎn)給買方;第三,賬目維護(hù),即建立并更新證券的所有權(quán)記錄。中央證券登記機(jī)構(gòu)有時還承擔(dān)證券托管、資產(chǎn)服務(wù)、融資、報告或證券出借等功能。

在金融交易后結(jié)算中,一筆交易涉及到多個中介機(jī)構(gòu)。每個中介機(jī)構(gòu)都使用自己的系統(tǒng)來處理、發(fā)送和接收交易指令、核對數(shù)據(jù)以及管理差錯等,并維護(hù)自己的交易記錄。而且,每個中介機(jī)構(gòu)使用的數(shù)據(jù)標(biāo)準(zhǔn)也都不統(tǒng)一。這些都會產(chǎn)生大量的成本(圖16)。

區(qū)塊鏈應(yīng)用在金融交易后結(jié)算中,主要替代中央證券登記機(jī)構(gòu)的結(jié)算和賬目維護(hù)功能,以及建立并維護(hù)共享的、同時化(synchronized)的賬本,簡化交易對賬過程。目前,結(jié)算行業(yè)討論在金融交易后結(jié)算中引入私有的、有準(zhǔn)入限制的區(qū)塊鏈系統(tǒng)。其中,每一個節(jié)點扮演不同角色并且在讀取區(qū)塊鏈上信息方面有不同權(quán)限,一組受信任的參與者承擔(dān)驗證職能。

區(qū)塊鏈可能為金融交易后結(jié)算帶來的好處包括:第一,通過分布式、同時化、共享的證券所有權(quán)記錄來簡化和自動化交易后結(jié)算工作,降低交易對賬和數(shù)據(jù)管理成本;第二,縮短結(jié)算所需時間,減小結(jié)算風(fēng)險敞口;第三,因為交易有關(guān)信息由交易雙方共享,能促進(jìn)自動清算;第四,縮短托管鏈,使投資者可以直接持有證券,降低投資者承擔(dān)的法律、運營風(fēng)險以及中介成本;第五,可跟蹤性好,透明度高;第六,去中心化、多備份能提高系統(tǒng)安全性和抗壓性。

然而,區(qū)塊鏈應(yīng)用在金融交易后結(jié)算中仍面臨很多挑戰(zhàn):第一,如何實現(xiàn)券款對付(delivery versus payment,DvP)?這要求區(qū)塊鏈能同時處理現(xiàn)金賬戶。第二,如何確保結(jié)算的最終性(settlement finality)?比如,比特幣區(qū)塊鏈系統(tǒng)因為分叉的可能性,只能在概率意義上確保結(jié)算的最終性(盡管該概率隨時間趨向100%)。第三,交易匹配和差錯管理。區(qū)塊鏈在比較不同維度數(shù)據(jù)、處理合同不匹配和例外情況等方面還面臨著不少障礙。第四,如何在多方參與驗證的情況下,確保交易信息的保密性。一個方案是一個受信任的機(jī)構(gòu)和交易雙方才能參加與交易有關(guān)的共識機(jī)制。另一個方案是區(qū)分交易數(shù)據(jù)和驗證所需數(shù)據(jù)。零知識驗證(zero-knowledge proofs, ZKPs)也是一個可能的解決工具。第五,運營層面的問題,包括身份管理、系統(tǒng)可拓展性以及與現(xiàn)有流程和基礎(chǔ)設(shè)施的兼容性。

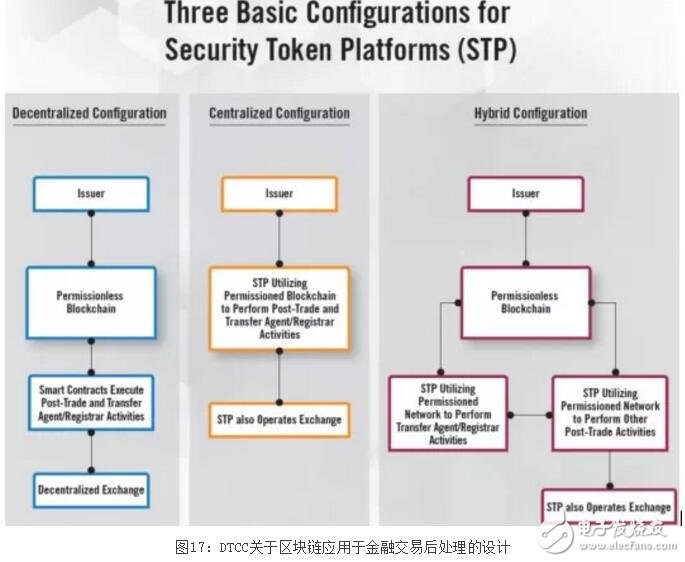

Token范式對金融交易后立的影響可以參考國際清算銀行支付和市場基礎(chǔ)設(shè)施委員會(CPMI,前身即CPSS)2017年的研究報告《支付、清算和結(jié)算中的分布式賬本技術(shù):一個分析框架》。美國DTCC公司在2019年的一份報告中給出了一個具體方案設(shè)計(圖17)。

四、Libra的風(fēng)險與監(jiān)管

1.Libra運作機(jī)制

Libra是基于一籃子貨幣的合成貨幣單位。Libra聯(lián)盟聲稱Libra將具有穩(wěn)定性、低通脹率、全球普遍接受和可互換性(fungibility)。預(yù)計Libra的貨幣籃子將主要由美元、歐元、英鎊和日元等組成。Libra價格與這一籃子貨幣的加權(quán)平均匯率掛鉤,盡管不錨定任何的單一貨幣,仍將體現(xiàn)出較低的波動性。

Libra發(fā)行基于100%法幣儲備。這些法幣儲備將由分布在全球各地且具有投資級的托管機(jī)構(gòu)持有,并投資于銀行存款和短期政府債券。法幣儲備的投資收益將用于覆蓋系統(tǒng)運行成本、確保交易手續(xù)費低廉和向早期投資者(即“Libra聯(lián)盟”)分紅等。Libra用戶不分享法幣儲備的投資收益。

Libra聯(lián)盟將選擇一定數(shù)量的授權(quán)經(jīng)銷商(主要是合規(guī)的銀行和支付機(jī)構(gòu))。授權(quán)經(jīng)銷商可以直接與法幣儲備池交易。Libra聯(lián)盟、授權(quán)經(jīng)銷商和法幣儲備池通過Libra與法幣之間的雙向兌換,使Libra價格與一籃子貨幣的加權(quán)平均匯率掛鉤。

Libra區(qū)塊鏈屬于聯(lián)盟鏈。Libra計劃初期招募100個驗證節(jié)點,每秒鐘支持1000筆交易,以應(yīng)付常態(tài)支付場景。100個驗證節(jié)點組成Libra聯(lián)盟,以非盈利組織形式注冊在瑞士日內(nèi)瓦。目前,Libra已招募到28個驗證節(jié)點,包括分布在不同地理區(qū)域的各類企業(yè)、非盈利組織、多邊組織和學(xué)術(shù)機(jī)構(gòu)等。Libra聯(lián)盟的管理機(jī)構(gòu)是理事會,由成員代表組成,每個驗證節(jié)點可指派一名代表。Libra聯(lián)盟的所有決策都將通過理事會做出,重大政策或技術(shù)性決策需要三分之二以上成員表決。

2.從貨幣角度看Libra

Libra作為基于一籃子貨幣的合成貨幣單位,與IMF特別提款權(quán)一樣,屬于超主權(quán)貨幣。周小川行長對超主權(quán)貨幣有著深刻闡述。

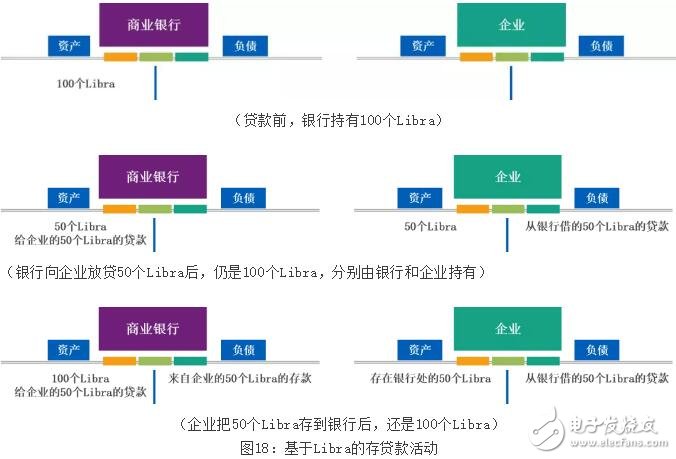

在發(fā)行環(huán)節(jié),Libra基于100%法幣儲備,因為代表一籃子已經(jīng)存在的貨幣,Libra沒有貨幣創(chuàng)造功能,擴(kuò)大Libra發(fā)行的唯一辦法是增加法幣儲備。如果Libra廣泛流通,并且出現(xiàn)了基于Libra的存貸款活動,是否有貨幣創(chuàng)造?我們認(rèn)為不一定。這取決于Libra貸款派生出的存款(即圖18最下方的“來自企業(yè)的50個Libra的存款”,其屬于賬戶范式,而非Token范式)是否被視為貨幣。但可以肯定的是,Libra代表一籃子貨幣,沒有真正意義上的貨幣政策,遠(yuǎn)不是貨幣非國家化。

Libra有價值儲藏功能。但因為貨幣網(wǎng)絡(luò)效應(yīng)以及現(xiàn)實中尚無以Libra計價的商品或服務(wù),Libra的交易媒介和計價單位功能在Libra發(fā)展前期將受限制。比如,消費者用Libra在一個國家購物,在支付環(huán)節(jié)可能不得不將Libra兌換成本地貨幣。這會影響支付效率和體驗。

Libra能推動金融普惠。根據(jù)Libra聯(lián)盟,用戶只要在手機(jī)上裝一個Calibra數(shù)字錢包,就具備擁有和使用Libra的物理條件。Libra的交易手續(xù)費低廉。Libra聯(lián)盟成員有豐富行業(yè)背景,對用戶需求有更深了解,有助于將Libra靈活嵌入用戶生活的多個方面,提高用戶使用Libra的便利性。

在Libra所屬的表6右下方區(qū)域(“私人機(jī)構(gòu)發(fā)行+零售型”),已經(jīng)出現(xiàn)了很多穩(wěn)定加密貨幣(比如USDC)。這些穩(wěn)定加密貨幣主要是用在加密貨幣交易所內(nèi),沒有真正進(jìn)入到老百姓的日常生活中。Libra能否成為真正的支付工具,仍有待市場檢驗。一個不能忽視的限制條件是Libra聯(lián)盟鏈的性能。每秒鐘1000筆交易肯定無法支持上億人的日常支付需求。Libra聯(lián)盟鏈有轉(zhuǎn)成公鏈的計劃。公鏈的開放性更好,但性能上更受限制。Libra是否會像圖11那樣,結(jié)合賬戶范式來繞開區(qū)塊鏈的性能限制?

最后,有兩個值得關(guān)注的問題:第一,在政治經(jīng)濟(jì)不穩(wěn)定和貨幣政策失敗(比如通脹高企)的國家,Libra是否可以替代該國貨幣,從而實現(xiàn)類似“美元化”的效果?這會引起貨幣主權(quán)方面的復(fù)雜問題。二是隨著時間推移,以Libra計價的經(jīng)濟(jì)活動是否可以達(dá)到一個小經(jīng)濟(jì)體的體量,從而成為某種意義上的最優(yōu)貨幣區(qū)?

3.Libra的風(fēng)險分析

Libra聯(lián)盟沒有披露Libra貨幣籃子的再平衡機(jī)制、法幣儲備池管理機(jī)制以及Libra與成分貨幣之間的雙向兌換機(jī)制,因此很難準(zhǔn)確分析Libra面臨的市場風(fēng)險、流動風(fēng)險和跨境資本波動風(fēng)險。一旦相關(guān)信息有詳細(xì)披露,我們就可以分析這些類別的風(fēng)險,并評估相應(yīng)審慎監(jiān)管要求。目前比較肯定的是以下幾點。

第一,如果Libra法幣儲備池為追求投資收益而實施較為激進(jìn)投資策略(比如高比例投資于高風(fēng)險、長期限或低流動性的資產(chǎn)),當(dāng)Libra面臨集中、大額贖回時,法幣儲備池可能沒有足夠的高流動性資產(chǎn)來應(yīng)對。Libra聯(lián)盟可能不得不“火線出售”法幣儲備資產(chǎn)。這可能導(dǎo)致資產(chǎn)價格承壓,惡化Libra系統(tǒng)的流動性狀況甚至清償能力。Libra沒有中央銀行的最后貸款人支持,如果Libra規(guī)模足夠大,Libra擠兌將可能引發(fā)系統(tǒng)性金融風(fēng)險。因此,Libra的法幣儲備將受到審慎監(jiān)管,體現(xiàn)為債券類型、信用評級、期限、流動性和集中度等方面的要求。

第二,Libra法幣儲備由分布在全球各地且具有投資級的托管機(jī)構(gòu)持有。但投資級不意味著零風(fēng)險,Libra選擇的托管機(jī)構(gòu)應(yīng)滿足一定監(jiān)管要求。如果Libra法幣儲備的托管機(jī)構(gòu)中包括一家或多家中央銀行,那么Libra相當(dāng)于實現(xiàn)了 “合成型CBDC”。

第三, Libra天然具備跨境支付功能,Libra的使用將是跨國境、跨貨幣和跨金融機(jī)構(gòu)的。Libra將對跨境資本流動產(chǎn)生復(fù)雜影響,也將因為這方面的風(fēng)險而受到審慎監(jiān)管。

第四,如果基于Libra的存貸款活動伴隨著貨幣創(chuàng)造(見前文),那么Libra應(yīng)該因其對貨幣政策執(zhí)行的影響而受到相應(yīng)監(jiān)管。

最后需要說明,盡管根據(jù)Libra聯(lián)盟尚無法嚴(yán)謹(jǐn)分析Libra的價格波動風(fēng)險,但這是Libra將面臨的最大挑戰(zhàn)之一。當(dāng)Token承載資產(chǎn)時,Token價格與資產(chǎn)價值之間的掛鉤關(guān)系由市場套利機(jī)制來保證,而市場套利機(jī)制的前提是3個規(guī)則:發(fā)行規(guī)則、雙向兌換規(guī)則和可信規(guī)則。在這3個規(guī)則中,Libra最難滿足的是1:1雙向兌換規(guī)則。Libra授權(quán)經(jīng)銷商與法幣儲備池交易時,不一定正好用一籃子貨幣,而可能只用某種成分貨幣買賣Libra。這樣,法幣儲備池的貨幣構(gòu)成將逐漸偏離最初設(shè)定的配比。成分貨幣匯率強弱不一,可能進(jìn)一步放大這個偏離,從而使得Libra價格呈現(xiàn)出較為明顯的波動。Libra價格波動將可能引發(fā)Libra與成分貨幣之間復(fù)雜的套利活動。這些挑戰(zhàn)都源自Libra錨定一籃子貨幣這個安排,而對只錨定單一貨幣的CBDC或金融機(jī)構(gòu)間結(jié)算幣都不存在。

4.Libra面臨的合規(guī)問題

Libra涉及多國、多貨幣,要滿足相關(guān)國家的合規(guī)要求。比如,在美國和歐元區(qū)發(fā)行穩(wěn)定加密貨幣已有監(jiān)管框架,這些監(jiān)管將適用于Libra。比如,USDC至少要滿足以下合規(guī)要求:第一,美國財政部下設(shè)金融犯罪執(zhí)法網(wǎng)絡(luò)(FinCEN)的貨幣服務(wù)業(yè)務(wù)(MSB)許可證;第二,經(jīng)營涉及州的貨幣轉(zhuǎn)移牌照;第三,美元準(zhǔn)備金要存放在受FDIC保護(hù)的銀行;第四,美元準(zhǔn)備金的真實性和充足性要定期接受第三方審計并披露;第五,KYC、AML和CFT等方面的規(guī)定。特別是,在AML和CFT方面,金融行動特別工作組(FATF,系國際政府間組織)6月21日發(fā)布了《虛擬資產(chǎn)和虛擬服務(wù)提供商:對基于風(fēng)險的方法的指引》。

高偉紳律師事務(wù)所對Libra面臨的合規(guī)問題進(jìn)行了比較全面的梳理:第一,根據(jù)Howey測試,Libra是否會被視為美國證券法下的一種證券?第二,如果Libra被視為虛擬貨幣(virtual currency),美國商品期貨交易委員會將可能有權(quán)監(jiān)管有關(guān)欺詐和操縱性行為。第三,因為法幣儲備的存在,Libra在歐盟可能被視為集合投資計劃并受到相應(yīng)監(jiān)管。第四,與Libra用戶及交易有關(guān)的數(shù)據(jù)隱私保護(hù)問題。第五,稅收監(jiān)管問題。

電子發(fā)燒友App

電子發(fā)燒友App

評論